金融时报的Robert Smith和Kaye Wiggins报道了高盛集团在英国经历的一场失败。这家银行为美国私募股权公司CD&R收购英国的莫斯森超市提供了大量贷款,但由于投资人对债务收益的要求越来越高,加上俄罗斯入侵乌克兰等一系列因素,高盛无法成功出售债务,其亏损或将高达上亿英镑。

高盛的银行家们有麻烦了。

当时是2022年2月,他们正试图出售价值超过50亿英镑的债券和贷款,支持英国多年来最大的杠杆收购。美国私募股权公司克莱顿·杜比利尔与莱斯(Clayton, Dubilier & Rice,简称CD&R)对连锁超市莫里森(Morrisons)的100亿英镑的收购。

他们的进度远远落后于计划,在圣诞节前,奥密克戎冠状病毒变体的快速传播让投资者感到不安,他们就把计划搁置了。但现在,经济前景变得暗淡,市场也在冷却。

不过,高盛还是有计划的。银行家们刚刚闭门卖出了风险最大的12亿英镑的债务,并计划在本月底启动剩余部分的银团贷款程序。他们甚至认为,有可能避免在这笔交易中遭受损失。

然后,俄罗斯坦克越过边境入侵乌克兰。

这场战争引发了经济震荡,使莫里森超市的巨额交易从银行家们的梦想变成了一场噩梦。这家超市的收购让为这笔交易提供担保的银行损失了数亿英镑,现在象征着廉价资金时代的过度行为。

一位贷款基金经理说:“这是自博姿(Boots)的杠杆收购(LBO)以来最大的惨败,”他指的是2007年对英国连锁药店的杠杆收购,由于信贷市场的转向,银行持有数十亿英镑的债务。

在杠杆收购中,银行最初承销债务,然后将债务出售给专业基金。这意味着如果投资者要求的收益率高于最初的预期,承销方可能最终会出现损失。如果一项交易真的陷入困境,它可能最终被“挂起”,迫使银行在自己的资产负债表上持有高风险的债务。

在一个流动性充足的时代,很少有交易出错,银行家们对风险越来越自满。随着竞争的加剧,他们留给自己的安全边际越来越小。

现在,随着中央银行提高利率以抑制通货膨胀,银行正在努力出售它们在市场转折前签署的交易。许多人在这个过程中遭受了巨大的损失。

但是,在大量可能变质的欧洲交易中,银行在莫里森超市的失败中可能遭受的打击也使其一枝独秀。

根据本报的计算,由16家承销商组成的集团,今年在出售债务方面已经遭受了超过2亿英镑的总损失。将剩余的未售出的债务按市价调整,又将留下4亿英镑的缺口。

来自历史的警告

当杠杆作用堆积在一个利润微薄、固定成本巨大的企业之上时,就有可能出现灾难。

1989年,在第一次杠杆收购热潮的高峰期,投资公司Isosceles接管了超市集团Gateway(后来改名为Somerfield),在一笔数十亿英镑的交易中,由于市场的繁荣让位于衰退,交易几乎立即变质。

但30年后,人们对这次失败的记忆已经淡化。随着私募股权投资迎来廉价资金的浪潮,对大型超市的收购又开始了。

首先,TDR资本和亿万富翁伊萨兄弟在2020年以68亿英镑收购了阿斯达(Asda)。当时红火的垃圾债券市场,允许买家只拿出一小部分自己的钱来完成交易,唤醒了收购老板们对这些交易利润的认识。

几个月后,CD&R对阿斯达的竞争对手莫里森下手了。

在一个由店主组成的国家,一家美国私募股权公司对一家受人珍视的超市下手引起了轰动。莫里森公司自20世纪60年代以来一直是一家上市公司,在肯·莫里森爵士将他父亲的布拉德福德市场摊位转变为一个成熟的超市业务后几年就上市了。

在随后的几十年里,莫里森成长为英国最大的连锁超市之一,在2004年收购了Safeway超市,并远远超出了其英格兰北部的核心市场地带。

CD&R有一位贵族加入,使其对莫里森的收购得以顺利进行。前乐购的负责人特里·莱希爵士是这家美国公司的长期顾问。虽然莫里森的管理层极力维护了自己的独立性,但公司股价多年来一直萎靡不振,难以抵挡足够高出价的诱惑。

用伦敦人的话说,莫里森现在“有戏”了。在这家零售商于2021年6月回绝了CD&R公司87亿英镑的报价后,这家美国公司发现自己正与软银旗下的投资集团Fortress展开激烈的竞争。

CD&R聘请了高盛作为顾问,并寻求传统的收购融资,而Fortress则希望以莫里森的财产为支撑来筹集债务。然而,随着出价越来越高,它很快就达到了专业财产贷款人所能接受的杠杆极限。

一位参与Fortress竞标的人士说:“我们只是无法进一步扩大融资。”

当CD&R在10月取得胜利时,莫里森的价格已经达到100亿英镑。参与的银行,以高盛和法国巴黎银行为首,还有美国银行和瑞穗银行,现在承担着66亿英镑的巨额债务。这些银行拒绝发表评论。

高盛通过13亿英镑的高风险债务“优先股”,在它自己的内部基金和私人资本公司阿瑞斯资产管理(Ares Capital Management)之间平分,而承担了更多风险。

一位资深债务银行家说:“这是在热门市场上进行的一项积极的交易。可以看到它发生的原因:多年来,保守的做法没有任何回报。”

考虑到风险,高盛将交易的“上限”,即借款人可以支付的最高利率,设定在令人不安的紧张水平。在排名靠前的莫里森英镑债券上,如果投资者要求的收益率高于5.5%,银行就会开始累积损失。

完全没有出错的余地。

马格南项目(Project Magnum,意为万能或伟大)

在高盛,杠杆金融的银行家们统治着整个公司。首席执行官大卫·所罗门曾为垃圾债券之王迈克尔·米尔肯工作过。银行的首席财务官丹尼斯·科尔曼曾负责签署莫里森交易的那个欧洲债务部门。

但是,几乎在其银行家们刚开始执行他们称之为“马格南项目”的交易时,事情就开始出错了。

高盛曾向CD&R承诺,他们可以用英镑出售大部分债务,希望模仿几个月前阿斯达27.5亿英镑的垃圾债券,这是有史以来用英镑出售的最大债券。但在10月份,阿斯达的债券收益率上升到与莫里森交易的上限相差无几。而投资者期望以比阿斯达更好的价格获得新的债券。

高盛并不气馁,在接下来的一个月里开始了“预营销”活动,目的是在向更广泛的市场推出交易之前,锁定大投资者的大量订单。但他们却空手而归。

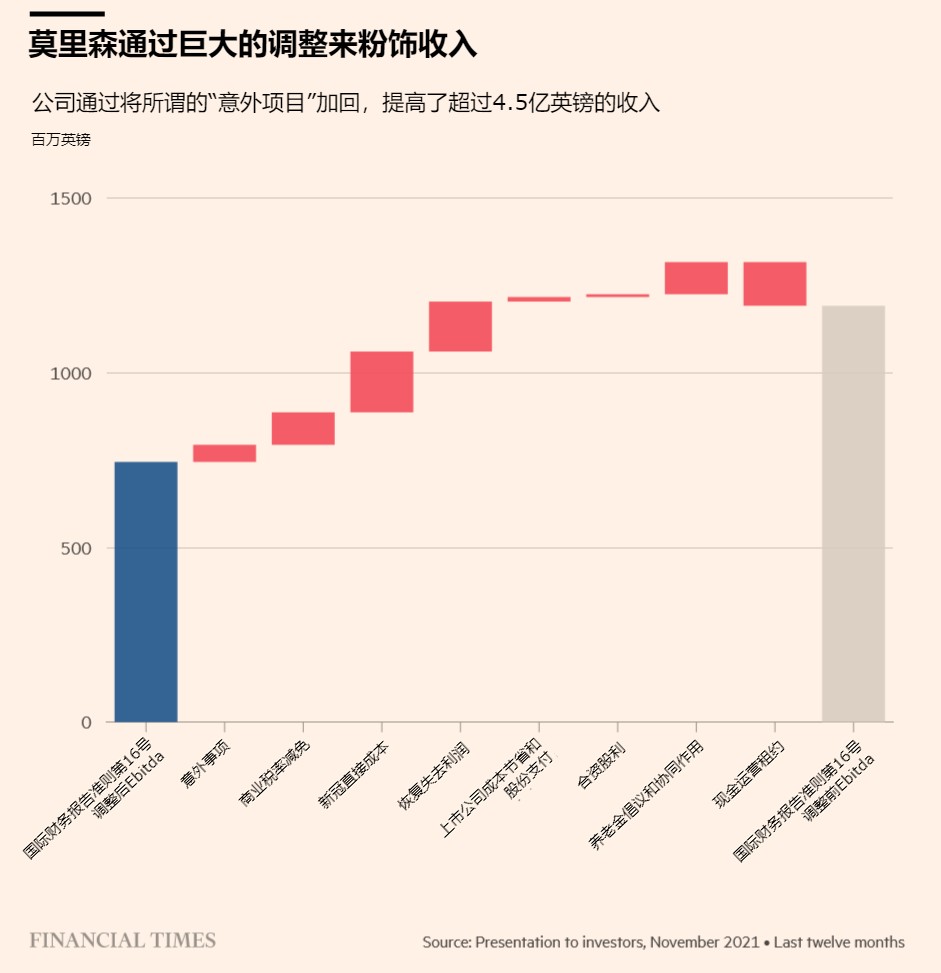

虽然银行家们告诉投资者,这笔交易将使莫里森百货公司拥有超过四倍的净杠杆,但这是基于一个经过大量调整的盈利数字,这个数字扭转了这家超市在疫情期间受到的打击。即使是一些经验丰富的债务投资者,通常已经习惯于私募股权公司经过修饰的成绩,也对调整的规模感到震惊,其中将莫里森的7.45亿英镑的年度税前息前折旧前摊销前利润(EBITDA)膨胀到12亿英镑的所谓“结构化利润率”。

然而,当基金经理们对“马格南项目”敬而远之时,渴望从这项交易的庞大费用池中分一杯羹的银行家们却纷纷加入。在2021年的最后几个月,12家银行选择加入最初的银团,使高盛和其他三家银行的风险敞口降至每家仅10%。一些贷款人直到12月才加入,即使是在失败的预售工作之后。

一位银行家说,“在参与这场惨败的所有人中,这些人应该真正自责,”他在这个阶段拒绝加入银团。

“非常不像高盛”

高盛过去也曾逃脱过类似的虎口。

2020年,当新冠疫情扰乱市场时,高盛曾为欧洲最大的过桥贷款(注:在一家金融机构因缺乏资金而无法为项目供款时,请求另一家机构的发放资金,在第一家机构获得资金之前提供的短期贷款)提供支持,支持蒂森克虏伯电梯部门170亿欧元的收购。虽然许多人预测将损失惨重,但在高盛设法在市场复苏之前,私下安置了一些风险最大的债务,银行得以安然无恙。

高盛的银行家们对莫里森公司采用了同样的策略,在1月份以折扣价向加拿大养老金计划投资委员会(CPPIB)出售了12亿英镑的次级债务。虽然银行承担了近5千万英镑的损失,但此举缓解了一些压力,而且银团认为,当他们卖掉剩下的债务时,这笔交易的费用将超过对资产负债表的任何冲击。

当他们准备公开发行债务时,普京对乌克兰发动了全面入侵。信贷市场更深地跌入负数,熄灭了无需承担进一步损失的希望。

除了更广泛的市场压力外,莫里森的业务也处于由战争释放的通货膨胀压力和生活成本危机的前线。马格南项目的收益调整,曾经看起来只是大胆的,现在对投资者来说,似乎完全与现实脱节。

5月,高盛和其他银行终于将15亿英镑交易的顶级债券转移给少数投资者,在这个过程中遭受了超过1.5亿英镑的损失。人们希望在他们出售剩余的22亿英镑贷款时,市场能够恢复。然而,莫里森的债券价格在出售后不久进一步暴跌。

许多债务银行家认为,鉴于这笔交易的规模,当市场开始转向时,高盛几乎无能为力,他们将其比喻为试图扭转一艘超级油轮的局面。

交易的一位承销商说:“我们都不愿意在这样的交易中亏损,但特别是考虑到规模,我真的认为在市场上它的风险已经被降低得非常好。”

另一些人则提出了更多批评。

一位竞争对手的银行家说:“这很不像高盛的风格。当潮水开始转向时,他们通常会领先一步。”

银行在计算他们的总损失时,扣除了他们在交易中获得的费用和利息,在一定程度上减轻了打击。

一些承销商还采用了一种新的方式来避免承担损失:拒绝出售。法国巴黎银行在5月份选择不转移莫里森的债券,而是在其资产负债表上持有这些债券,让其他贷款人感到惊讶。

由于莫里森的担保债券现在的交易价格约为80便士/英镑(打八折),银行在仍需出售的贷款上面临进一步的损失。接近交易的人士称,最近几周,他们已经能够悄悄地将其中一些贷款转移到高于这些水平的地方,但往往是转移到亚洲的贷款机构,竞争对手的银行家警告说,这一途径可能很快就将走不通。

除了银行之外,投资于交易中风险较高的部分的基金也可能面临损失。一位信贷投资者认为,CPPIB以94便士购买的12亿英镑初级债券,现在应该标价低至50便士,这对为加拿大退休人员管理现金的集团来说将是一个重大损失。高盛和阿瑞斯公司以13亿英镑购买的风险更大的优先股可能价值更低。CPPIB和阿瑞斯拒绝发表评论。

还有一个问题是,CD&R的股权现在值多少钱。虽然这家公司已经部分救助了帮助其以58亿美元收购美国建筑产品集团Cornerstone的贷款人,但它并没有向莫里森的银行提供任何援助。

这家超市本身在最近向贷款人所作的陈述中也没有掩饰其面临的挑战,将市场描述为因“严重的通货膨胀”和“低迷的”消费者情绪而“极具挑战性”。

在回答本报的问题时,CD&R发来了莱希的声明,吹嘘公司有能力驾驭“经济混乱和压力”时期。

他说:“我们对于所有的投资组合公司,都精心设计资本结构,以确保我们的企业拥有投资和竞争的灵活性,无论宏观条件如何。”

“莫里森的结构旨在为企业提供大量的流动资金以继续发展。”