市场观察分析说,标普 500 指数在过去一年中的迅猛上涨和头重脚轻的走势,让一些看跌的投资者相信,美国股市正处于泡沫之中。但历史数据显示并非如此。

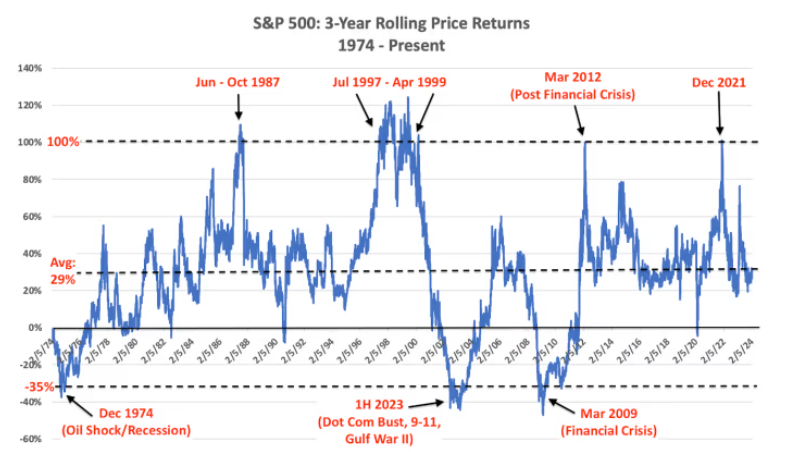

根据 DataTrek 分析师团队的分析,自 1974 年以来,标普 500 指数在每次泡沫达到顶峰之前的三年里,涨幅都超过 100%。尽管过去三年股市一路狂飙,但标普 500 指数在此期间的表现却相对平平。指数上涨了 31%,仅略高于 29% 的三年滚动平均回报率。

DataTrek 团队列举了几个例子来说明他们的观点。标普 500 指数在 1987 年 10 月市场崩溃前的三年、互联网泡沫崩溃前的三年,甚至在 2022 年 1 月 COVID-19 后的牛市高峰期都翻了一番。

DataTrek联合创始人尼古拉斯·科拉斯和杰西卡·拉贝在周二报告中说,这意味着如果以史为鉴,投资者可以放弃 “泡沫风险”。

DataTrek团队表示,尽管温和回调可能性很大,但他们仍然看好目前这个价位的美国大盘股。

可以肯定的是,过去的表现并不能保证未来的回报,在股市处于或接近历史高位的情况下,持怀疑态度的投资者仍有很多理由保持谨慎。衡量投资者情绪的指标指向极端看涨,这在过去曾预示着市场将达到顶峰。美国银行的牛熊指标显示,投资者对美股的乐观程度,超过了过去两年的任何时候。

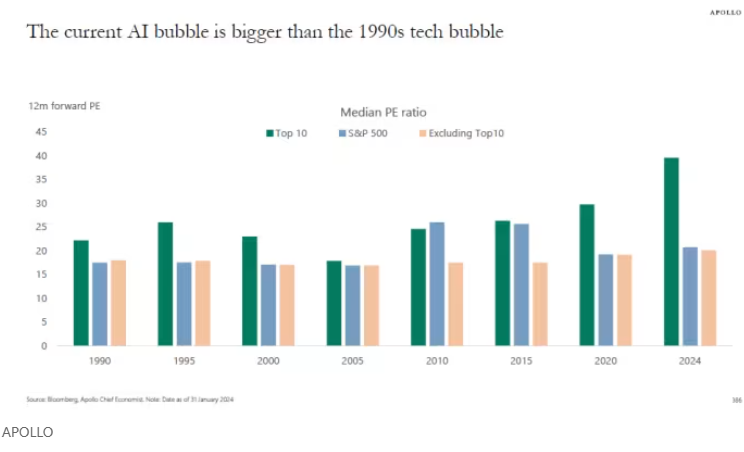

与此同时,过去一年市场的上涨在很大程度上依赖于包括英伟达公司的少数几家大公司,尽管这些公司的盈利和业绩指引给投资者留下了深刻印象,但估值与历史相比仍然偏高。

据阿波罗公司的托斯滕·斯洛克称,根据分析师一年后的盈利预期,标普 500 指数中 10 家最大公司目前的估值中位数,要高于互联网泡沫顶峰时期。

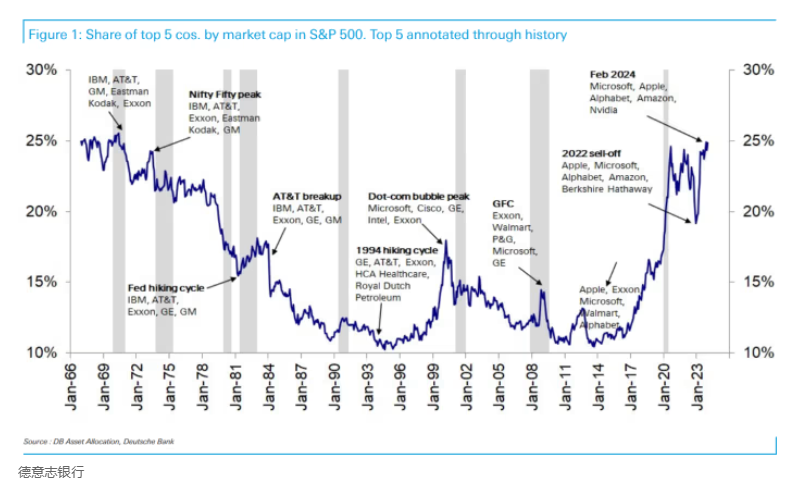

这种头重脚轻的市场,导致标准普尔 500 指数的集中度超过了几十年来的水平。据德意志银行统计,美国五大公司,苹果,微软,英伟达,亚马逊和 Alphabet,目前占指数市值的 25%,为上世纪 70 年代以来最高点。

然而,如果考虑到股票从 2022 年开始的回落,所有这一切看起来就不那么极端了。自 2023 年 1 月 1 日以来,英伟达的股价可能飙升了 440%,但在 2022 年的市场大跌中,其股价被腰斩了一半,许多巨型科技领域的同行股价也是如此。