巴伦周刊的作者 Lisa Beilfuss认为,房地产市场正在降温,但衰退可能被过度夸大了。

上周公布的数据显示,8月份美国房价以十多年来最大幅度的月度环比下降,标普CoreLogic Case-Shiller全国房价指数和联邦住房金融局指数,分别下降了1.1%和0.7%。

房地产经纪公司Redfin的经济学家泰勒·曼提供了更多的最新统计数据。待售房屋的数量比至少2015年以来的任何一个10月都要少;参观活动比年初下降了27%,而去年同期增长了7%;Redfin需求指数在过去四周下降了11%,达到2020年5月以来的最低点。

鉴于美联储开始收紧货币政策以来,抵押贷款利率急剧上升,这些都不令人惊讶。美国30年期抵押贷款平均利率周四达到7.08%,是约20年来的最高水平。约翰·伯恩斯房地产咨询公司的埃里克·菲尼根说,今年抵押贷款利率的变动,已经将2400万个家庭从40万美元的抵押贷款中挤出,这意味着自12月以来,潜在买家的数量已经缩减了47%。

即便如此,情况并不像头条新闻所说的那样可怕。Enduring Investments的投资经理迈克尔·阿什顿说:“我一直在读房市如何被高估,崩溃即将到来。但我没有屏住呼吸。”

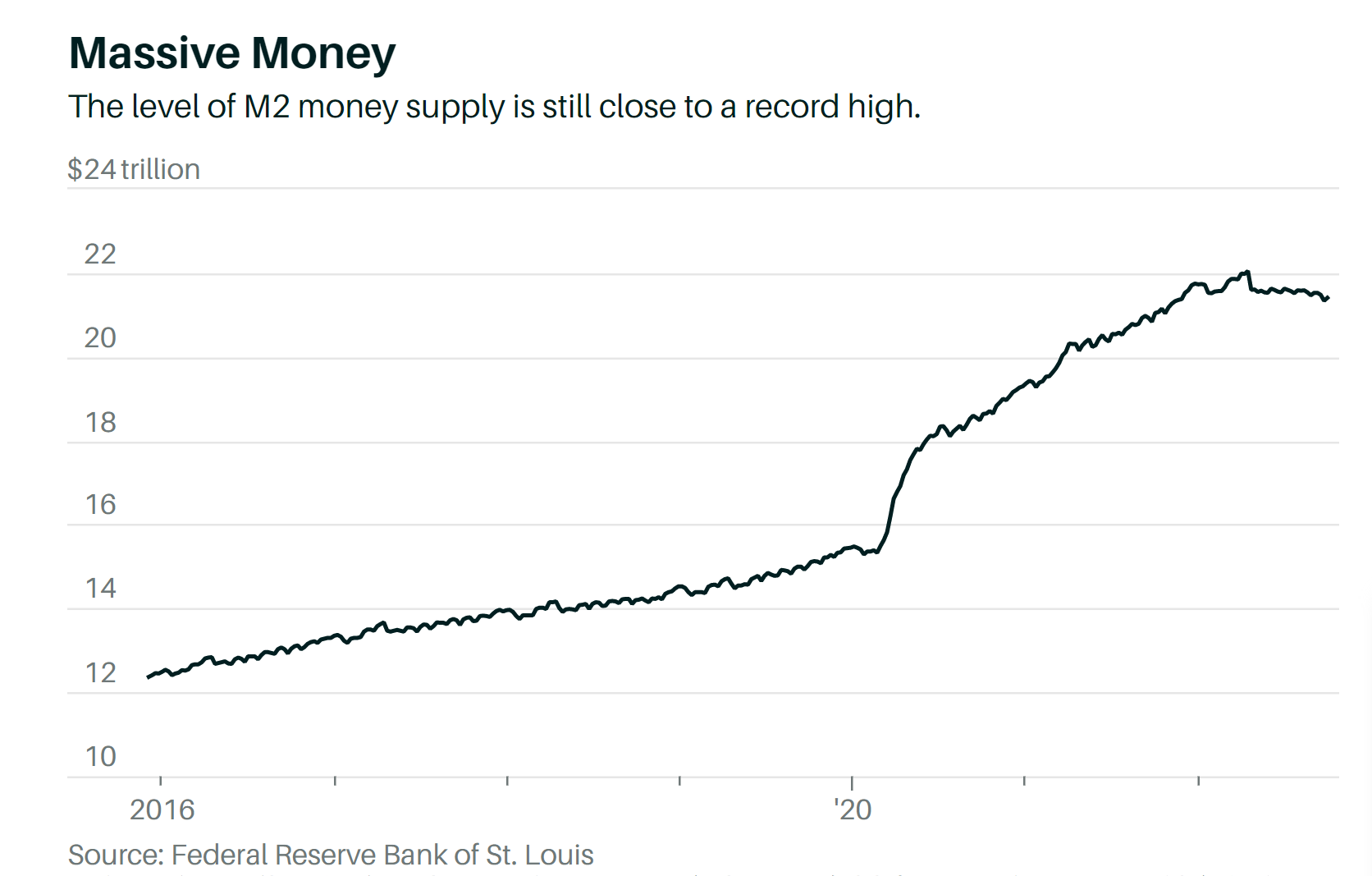

有三个理由可以对房地产市场崩溃的观点保持怀疑。阿什顿解释了其中一个原因,他说,住房是一种真实的资产,如果它要崩溃,我们将需要看到M2水平的崩溃,M2是衡量货币供应量的标准,包括货币、存款和零售货币市场共同基金的份额。

M2的增长速度已经明显放缓,10月初同比增长1.7%,而一年前增长了13%。但重要的是M2的水平,而不是速度,阿什顿说。9月份的M2水平比去年同期增长了2.6%,与春季的峰值相比变化不大。

阿什顿说,商品价格受两个因素影响,价值和稀缺性,还要看美元的价值和稀缺性。这类似于“钻石-水悖论”,即钻石比水更有价值,但不是因为它们比水更有用,而是因为水比钻石多得多。

他说,如果你有相同数量的实物资产,比如房子,而有更多的美元,那么房价就会上涨,因为这些美元的价值更低,而房子可以获得更多的美元。

复合资本顾问公司的首席执行官查理·比莱罗指出,这种关系接近于线性,M2和Case-Shiller房价指数在过去三年中都上升了43%。

货币主义理论认为,货币供应量乘以速度(或货币支出的速度),等于价格乘以数量。阿什顿说,根据这一点,一些分析家预测明年房价将下降20%,这需要货币供应量下降20%,其他条件不变,这是很不可能的。

供应是住房可能被证明具有相对弹性的第二个原因。

EPB研究公司的创始人埃里克·巴斯马吉安说,美国住房的总供应量和六个月后的房价增长之间,存在着紧密的联系。他说,目前的房屋供应量需要四个月的时间售出,这表明六个月后的房价增长将达到7%左右。

虽然新房和现房的供应通常是紧密相连的,但现在却出现了重大分歧,因为在目前的抵押贷款利率下,房主几乎没有动力搬家。巴斯马吉安说,只对现房(占市场的85%,供应量需要3.2个月能售出)进行同样的分析,这意味着从现在开始,房价将上涨大约10%。

对于新房来说,供应量为8个月售出,这意味着6个月后的房价将下降7%。巴斯马吉安说,这可能会影响现有房屋的价格,因为新房是现有房屋的替代品。但这种替代效应似乎很紧张。John Burns房地产咨询公司的研究主任里克·帕拉西奥斯说,新房的价格通常要高出15%。

帕拉西奥斯提出了第三个原因,即住房的底线可能比看起来要高。在2007-08年的金融危机之后,房地产成为一个机构业务。他说,投资集团已经建立起来,当价格下滑时,他们会更快地抢购房屋。

一个例子是,黑石集团已经为其最新的房地产基金Blackstone Real Estate Partners X获取了价值240亿美元的投资承诺。报告显示,这个基金到关闭时可能达到300亿美元,这将使其规模比三年前关闭的前代基金大43%。

另一个例子。据彭博社报道,单户出租房东Invitation Homes正在为一个10亿美元的合资企业寻找合作伙伴。

鉴于住房对美国国内生产总值的综合贡献约为15%,比预期更具弹性的住房市场将有助于限制几乎不可避免的更广泛的经济衰退。反过来说,住房占主要通胀指标的25%至40%,使通货膨胀迅速下降所必需的房价大跌,可能不会实现。

对于通货膨胀会迅速下降到美联储2% 的目标的预期已经很乐观了。房地产市场比预期更具弹性,这将打击投资者的信心ーー这本身就是投资者继续利用房地产对冲通胀的一个原因。