据市场观察网报道,谁说债券不能光鲜亮丽?

据Truist咨询服务公司称,投资于近24万亿美元的美国国债市场和其他形式的政府支持债券,明年可能是一个不错的选择,尤其是在经济再次衰退的情况下。

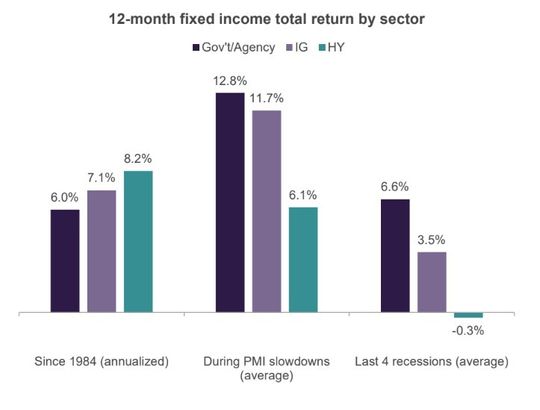

团队研究了过去四次美国经济衰退,发现那些通过投资美国政府支持的债券(见图表)来避免冒险的投资者,获得了相对较高的回报。

在过去四次经济衰退中,政府担保债券的平均回报率超过了投资级债券和高收益垃圾债券。垃圾债券的投资者往往因承担信用风险而获得更多回报,包括在经济不景气时企业违约的威胁。

这与通常收益率较低的美国国债和机构抵押贷款支持证券形成了鲜明对比。这两种证券被归为无风险类别,因为违约风险将由美国政府担保,而利率风险则不会。

联合首席投资官基思·勒纳(Keith Lerner)和Truist战略团队在2023年展望报告中写道:“历史表明,在经济放缓期间,投资级和高收益公司债券的表现都不如美国政府债券。鉴于我们预计明年经济增长将放缓,我们建议进入2023年后,注重固定收益分配的质量。”

在2022年经历了历史上最糟糕的表现之后,美国固定收益产品的收益率最近攀升至约10年来的最高水平,原因是美联储连续快速加息,以应对居高不下的通胀水平。

10年期美国国债收益率在10月份突破4%的高点,但此后已回落至3.6%左右,而较短期的2年期美国国债收益率周一接近4.4%。投资者一直在关注收益率曲线的一系列倒挂,认为这是美国经济衰退可能逼近的迹象。

不过,持续的消费者支出、强劲的劳动力市场和强劲的工资增长给经济前景蒙上了阴影,所有这些因素都可能令通胀居高不下,迫使美联储在加息方面采取比此前预期更为激进的举措。

牛津经济研究院高级经济学家鲍勃·施瓦茨(Bob Schwartz)在周五的客户报告中说:“尽管就业市场强劲,消费支出持续强劲,但美国经济从未像现在这样不受欢迎。”他补充道,预计未来12个月将出现衰退的经济学家数量创下纪录,尽管他认为衰退短期内不会出现。

美国股市周一创下约一个月来最严重的单日跌幅,因市场担心在就业市场强劲的背景下,美联储可能需要继续大幅升息,以抑制通胀。FactSet的数据显示,道琼斯工业股票平均价格指数下跌1.4%,标准普尔500指数下跌1.8%,收于3998.84点。纳斯达克综合指数下跌1.9%。

勒纳的团队预计,明年标普500指数将保持在3400至4300点的范围内,这将与1950年以来市场高点和低点之间27%的平均年差相一致。