Gunjan Banerji在华尔街日报发表文章,科技行业股票的大跌,使投资者难免联想起2000年网络泡沫破灭时的情形,有些投资者认为科技行业的股市黄金时代已经过去,但也有投资者依然看好它的主导地位。

大型科技股正处于10多年来最大的溃败之中。一些投资者被2000年网络公司破产的阴影所笼罩,正在为未来更大的损失做好准备。

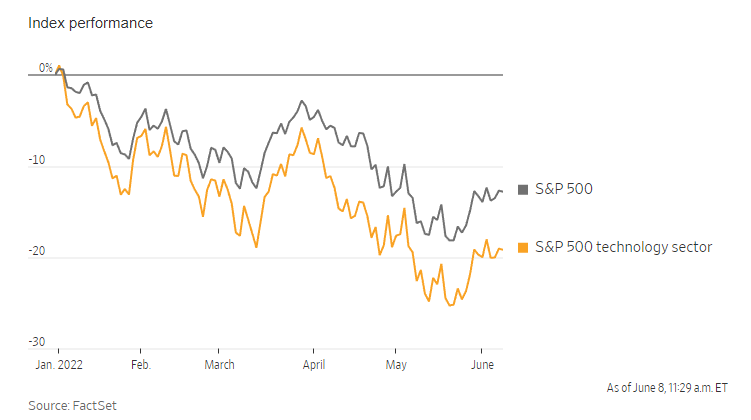

截至周二,标准普尔500指数中的信息技术板块今年以来已经下跌了19%,这是自2002年以来最糟糕的开局。它与范围更广的标准普尔500指数的差距是2004年以来最大的,后者下跌了13%。根据晨星公司1993年以来的数据,截至4月,这些下跌促使投资者今年从以科技为重点的共同基金和交易所交易基金中抽走了创纪录的76亿美元。

多年来,科技公司的股票推动了股市走高,促使主要指数创下了数十项记录。从云计算到软件和社交媒体,人们对一切科技事物的兴奋推动了市场上每一个角落史无前例的上涨。最近,美联储在疫情暴发之初的宽松政策,助长了对风险押注似乎永不满足的胃口。

今年,投资者面临着一个截然不同的环境。美国国债收益率已跃升至2018年以来的最高水平,而债券价格在下跌。过去两年蓬勃发展的许多项目,包括看涨期权交易、特殊目的收购公司和加密货币都急转直下。标普500指数中,只有能源和公用事业板块还在上涨。

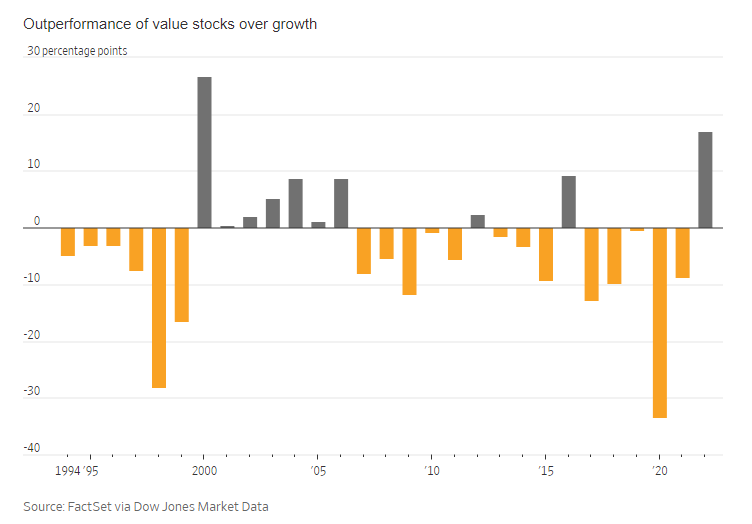

一些投资者说,科技在市场中占主导地位的十年时代即将结束。在埃克森美孚、可口可乐和跨国烟草公司奥驰亚集团等公司股价出现期待已久的复苏之后,购买低价股(以盈利或账面价值等指标来衡量)的价值投资者正在获得一场胜利。

标准普尔500价值指数的表现超过了包括特斯拉、英伟达、Meta等公司的标准普尔500增长指数,差距是17个百分点,是2000年以来的最大差距。 同时,根据数据提供商EPFR的数据,超过480亿美元的资金流出了追踪成长型股票的基金,而投资者则向追踪价值型股票的基金投入了超过130亿美元。

投资顾问公司AJO Vista的投资主管克里斯·考文顿说:“这确实是市场制度的变化。我很难相信,股票的增长会表现得像过去五年那样突出。”

对许多投资者来说,做空科技股和长达数月的市场动荡让人们想起了2000年的互联网泡沫,当时围绕着后来破产的公司的狂热,给大小投资者都造成了损失。当时,技术创新的诱惑加上低利率刺激了人们对互联网股票的热捧。当泡沫破灭时,纳斯达克综合指数在2000年3月至2002年10月期间暴跌了近80%。

今年,个别科技股出现了一些有史以来最急剧的下跌,数千亿美元的市值蒸发,有时是在几小时内。5月下旬,社交媒体Snap公司的股价在一个交易日内下跌了43%,这是其有史以来最大的单日跌幅,市值损失了大约160亿美元。金融科技公司Affirm和加密货币交易所Coinbase 等曾经高歌猛进的股票,在2022年已经损失了一半以上的市值。

科技行业中规模最大的公司也未能幸免。受欢迎的FAANG股票(Facebook母公司Meta、亚马逊、苹果公司、网飞和谷歌母公司Alphabet)今年都遭遇了两位数的百分比跌幅,比标准普尔500指数的跌幅还要大。

在今年的地狱开局之后,许多投资者都在猜测下一个暴跌的市场领域会是什么。

波士顿资金管理公司GMO的资产配置联席主管本·英克说:“当泡沫破裂时,它们不只是倾向于跌至公平价值,它们有走向另一边的趋势。”

英克表示,一年多来,他一直押注于估值扩大的成长股,他说成长股相对于价值股的额外溢价高于历史水平。

美国银行策略师5月27日写道,即使在大跌之后,科技股仍占标普500指数的27%,接近互联网泡沫以来的最高水平。美国银行提醒说,现在抄底这些股票还为时过早。

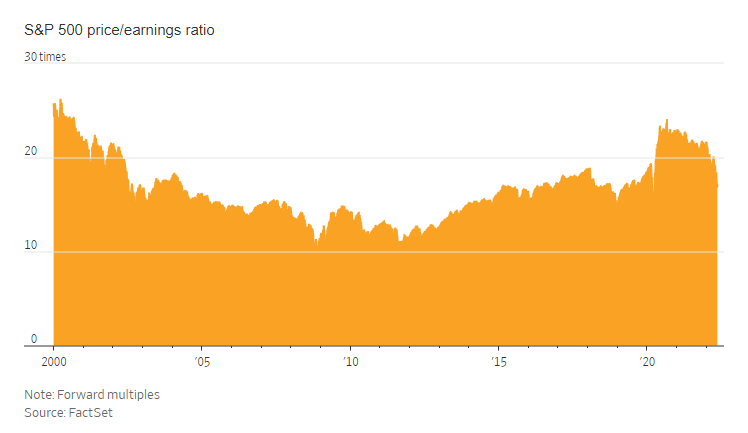

当然,一些投资者指出了当前时代与网络泡沫时期的重要区别。尽管科技股的估值在最近几年飙升,但它们还没有达到2000年3月的水平,当时标准普尔500指数的远期市盈率达到26.2。根据FactSet的数据,在2020年9月高峰期的时候,基于未来一年盈利预期的远期市盈率也只有24.08。

与此同时,国债收益率在最近几个月有所上升,但仍然远远低于历史水平。今天,10年期国债收益率徘徊在3%左右。在2000年,它大约是5%。

可以肯定的是,现在还处于美联储加息周期的早期。投资者预计央行今年将继续加息。这意味着收益率可能会继续上升,可能会给科技股和其他增长型股票带来进一步压力。收益率的上升使公司的未来现金流前景不再那么乐观,从而失去了对投资者的吸引力。

英克说,如果利率继续上升,“股市将不得不继续大幅低走,这确实取决于利率的走向”。

对美联储加息幅度和速度的担忧,引发了关于经济是否会走向衰退的讨论,尽管最近的经济数据并没有显示近期会出现衰退的迹象。

许多投资者一直在做空科技股,也有人在平仓空头头寸。根据技术和金融数据分析公司S3 Partners的数据,在标普500指数的11个板块中,科技股有望在第二季度成为做空兴趣下降最大的板块,但它仍然是市场上被做空最多的。交易员们仍然对特斯拉、苹果、微软公司和亚马逊下了很大的赌注做空它们,使它们成为被做空最多的股票,这和它们在过去两年中的情况一样。

尽管如此,一些投资者和分析师仍然相信,科技股的主导地位还没有结束。

Sundial 资本研究公司的分析师杰伊·卡佩尔表示,“科技精选行业SPDR基金”(即XLK)中,看跌期权与看涨期权的比率一直在上升,这是一个逆向信号,表明科技行业最糟糕的时期可能已经过去。

普徕仕投资管理公司的投资组合经理大卫·艾斯沃特说:“我们发现,事情不会直线上升,你不能只买一篮子科技股。你必须要有所筛选。” 艾斯沃特认为,一些科技股,如亚马逊,在最近的下跌后看起来很有吸引力,他可能会增加对这类企业的投资。