华尔街日报报道说,今天你在401(k)账户中看到的暴亏数字,可能会让人觉得关于人工智能泡沫和经济疲软的警告是正确的,但暂时不要让悲观情绪完全主导你的投资组合。

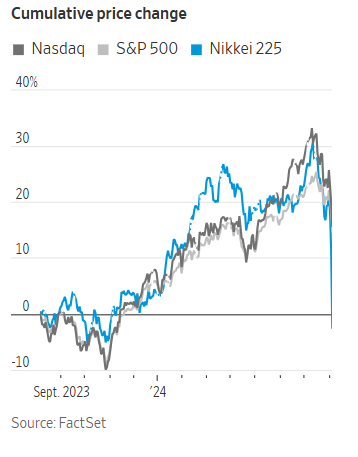

周一,标普500指数下跌超过2%,纳斯达克指数跌幅更大。投资者正在抛售今年表现最好的股票,担心像Alphabet、特斯拉和英特尔这样的科技巨头第二季度令人失望的业绩表明,人工智能热潮可能只是昙花一现。

此外,随着劳动市场报告不佳,消费类股票成为标普500中表现最差的板块,美联储延迟到9月份才降息是否是一个错误呢?。

海外方面,欧洲斯托克600指数较一周前下跌近5%,而瑞士法郎这一常见的避险资产上涨了约4%。但最引人注目的变动发生在亚洲,日经225指数周一暴跌12.4%,这是自1987年10月20日,也就是华尔街著名的“黑色星期一”以来最糟糕的交易日。

然而,正是日本股市让人震惊的速度,给了大多数投资者应该保持冷静的理由。

通常来说,突如其来的市场抛售比温水煮青蛙般的下跌危险性小。因为理性定价的投资者通常会逐步吸收不利的经济数据,而突然的闪崩,往往因为某些利空消息使投机交易出错,从而引发一连串的交易,其中许多是自动化程序交易。

一挂上日本,就尤其容易看到这种逆转,因为日本的利率极低,许多投资者利用日元进行套息交易,即借入日元并投资于其他货币的高收益资产。当市场紧张时,这些“套息交易”往往就没戏了,投机者撤出,推动日元升值,并打击日本股票,尤其是那些全球增长加速时表现较好的多元化出口商。

当然你也知道,今年日本股市在全球投资者中变得相当火。

这次暴跌的时机也指向了日本央行,上周决定在17年来首次收紧货币政策,明确目标是提振日元。投资者急于平仓,从而导致包括美国在内的其他市场出现了过度抛售。

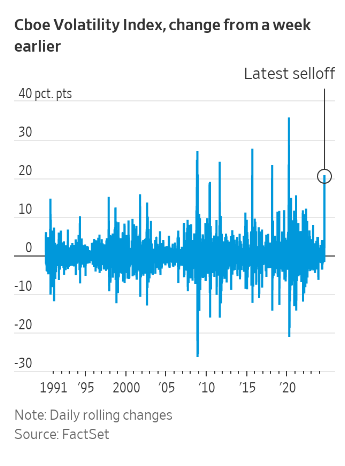

今年大部分时间,标普500指数的显著特点是极低波动性。直到7月,芝加哥期权交易所波动率指数(VIX)仍处于2019年的水平,并且在投资者对货币政策预测进行重大调整时继续下滑。

尽管VIX通常被称为华尔街的“恐惧指标”,但所基于的期权合约本身往往也会影响波动性。每当投资者——像最近在美国那样通过,购买大量结构性产品市场以从波动性减少中获利时,出售这些期权的银行就被迫站在对立面进行对冲。这些对冲会抑制股市的波动性。

另一方面,每当恐慌打破这种反馈循环时,波动性就会飙升。周一股市开盘时,VIX徘徊在50以上,创下自疫情爆发以来的最大周涨幅,尽管随后跌至40以下。

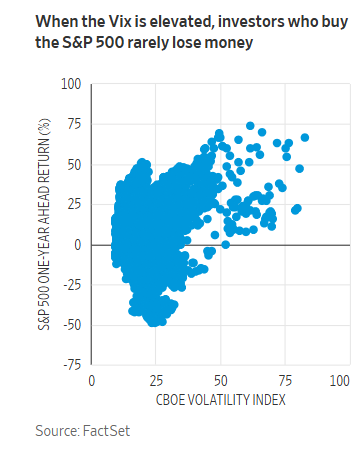

这表明,抛售美股确实是一种过度反应,尤其是从历史记录来看:在87%的情况下,当VIX收盘在30或更高时买入标普500的投资者,在一年后最终都能获利。

第二季度的财报季总体上带来了好消息,目前已发布财报的标普500公司中,有78%的公司超出了分析师的盈利预期,而10年平均值为74%。与人工智能相关的公司和其他公司都报告的净收入,高于一个月前的预期。

总体而言,美国经济仍然强劲:失业率上升是因为劳动力市场扩展了。

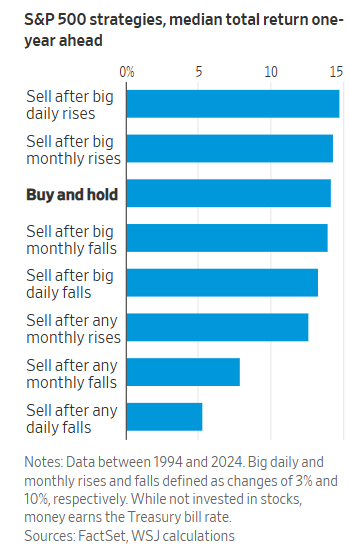

此外,自1994年以来的标普500指数回报数据显示,基于前一天的下跌而卖掉手里的股票是一个糟糕的策略。在大幅月度下跌后选择持有现金的表现稍好一些,但仍不如保持耐心来得好。

这并不是说对经济放缓或高科技估值的担忧是没有道理的。投资者有理由远离人工智能炒作,或者把更多周期性股票换成防御型。实际上,在特别繁荣的日子或月份后卖掉股票,历史上看才往往是一个明智的举动。

事后诸葛亮对你赚钱没有什么帮助。

日元套息交易

日元套息交易(Yen Carry Trade)是一种使用范围很广的外汇交易策略,特别是在全球各国利率存在较大差异时。

基本概念

套息交易是一种利用不同国家之间的利率差异来获取收益的策略。投资者借入低利率货币(如日元),然后将借来的资金兑换成高利率货币(如澳大利亚元或美元),并将这些资金投资于提供较高收益的资产(如外国债券或股票)。投资者通过两个方面获利:

– 利差收益:高利率货币带来的收益率减去低利率货币的融资成本。

– 货币升值(有时也可能贬值):如果投资的高利率货币升值,投资者还可以获得汇率的额外收益。

为什么选择日元?

日元之所以常被用于套息交易,主要有两个原因:

– 低利率:日本多年来实行极低甚至是负利率政策,使得借入日元的成本非常低。这吸引了大量投资者借入日元进行套息交易。

– 长期稳定性:尽管日元汇率偶有波动,但总体上长期相对稳定。这降低了套息交易中可能遭受的汇率风险。

套息交易的机制

1. 借入日元:投资者从日本的金融机构以低利率借入日元。

2. 兑换为高利率货币:投资者将借入的日元兑换成另一种高利率货币(如澳大利亚元、美元或其他新兴市场货币)。

3. 投资高收益资产:用这些兑换出的高利率货币购买提供更高收益的资产,如外国国债、股票、或其他金融产品。

4. 获得收益:投资者通过持有高收益资产获得收益,同时支付低利率日元的利息。

5. 结算交易:最终,投资者将这些高收益货币资产变现并兑换回日元,用以偿还原本的日元贷款。如果高利率货币升值或利差足够大,投资者将获得可观的利润。

风险

尽管日元套息交易在理论上可以产生稳定的收益,但它也面临着多种风险:

– 汇率风险:如果高利率货币贬值或日元升值,投资者在兑换回日元时可能会遭受损失。

– 利率风险:如果日本提高利率或目标投资国的利率下降,利差缩小或消失,交易将变得不再有利可图。

– 市场波动风险:金融市场的突然波动(如股市崩盘或金融危机)可能导致大规模的套息交易平仓,这将进一步加剧市场波动,并可能引发汇率急剧变动,造成巨大损失。

市场影响

大规模的日元套息交易会对全球金融市场产生巨大的影响。投资者大规模撤回套息交易,往往会导致日元快速升值和全球其他资产价格的剧烈波动。套息交易的平仓还可能引发连锁反应,影响全球市场的流动性。