据巴伦周刊和华尔街日报报道,巴菲特的伯克希尔-哈撒韦公司周六上午公布财报,同时还发表了巴菲特的年度股东信。由于公司大型保险业务强劲表现和投资收益的增加, 2023 年第四季度税后营业利润增长 28%,达到 85 亿美元。伯克希尔的大型公用事业和能源业务以及伯灵顿北方圣达菲铁路公司(Burlington Northern Santa Fe railroad BNSF)的利润有所下降。

巴伦计算的结果显示,公司第四季度 A 类股每股营业利润总额为 5881 美元,与 2022 年第四季度相比增长了 30%,高于 FactSet 一致预期的每股 5717 美元。

伯克希尔-哈撒韦公司在第四季度回购了 22 亿美元的股票,高于 2023 年第三季度的 11 亿美元。2023 年的回购总额为 92 亿美元,高于 2022 年的 79 亿美元,但低于 2021 年创纪录的 271 亿美元。

第四季度税后总利润为 376 亿美元,高于 2022 年第四季度的 181 亿美元。最近一个季度超额的总利润中,总额超过 3500 亿美元的庞大股票投资组合的账面收益也包括在其中。

第四季度的股票收益主要来自苹果公司,这是伯克希尔公司持有的最大持股,约占投资组合的一半。

巴菲特告诉投资者,要关注不包括报告投资收益(包括纸面收益和已实现收益)的运营收益,因为这些收益是一次性的,不能反映公司的基本盈利能力。会计规则要求公司将股票投资组合的未实现损益计入净利润。市场波动会使这一数字在各个季度之间摇摆不定。2022 年,当股市下滑时,伯克希尔亏损了 228 亿美元。

在年度股东信中说:”伯克希尔现在是迄今为止美国企业中按照美国通用会计准则(GAAP)记录的最大净资产。创纪录的营业收入和强劲的股市使公司年终净资产达到 5610 亿美元。”

2022 年,标准普尔其他 499 家公司(美国企业的名人录)的公认会计原则净资产总额为 8.9 万亿美元。

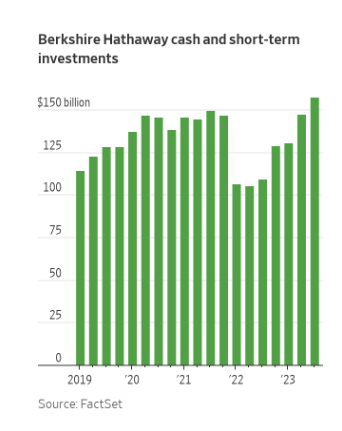

截至第四季度末,伯克希尔持有的现金及等价物总额,从 9 月 30 日的 1,570 亿美元达到创纪录的 1,676 亿美元。公司的追随者们一直在关注巴菲特和他的副手们会如何处理这些堆积如山的现金。

巴菲特认为已经很难找到估值有吸引力的交易,现金似乎很难投出去。在年度股东信中他说:”在这个国家,能够真正推动伯克希尔公司发展的公司仍然屈指可数,而这些公司已经被我们和其他人无休止地挑过一遍又一遍了,在美国以外的地区,伯克希尔基本上没有有意义的资本配置候选者。总而言之,我们不可能取得令人瞠目的业绩。”

第四季度每股 A 类股票的账面价值,从第三季度的 363,000 美元增至约 389,000 美元,反映了股票投资组合的收益和运营利润。每股账面价值是巴伦周刊根据年度报告中披露的股东权益估算的。伯克希尔不支付股息。

根据伯克希尔 10-K 中披露的 2 月 12 日股票数量与 2023 年年底股票总数的比较,据巴伦周刊计算,截至 2 月 12 日的第一季度,伯克希尔买入了 6 亿美元的股票。

伯克希尔最近披露,在第四季度削减了在苹果公司的巨额持仓,同时增持了雪佛龙公司和西方石油公司的股票。公司维持了对美国银行、美国运通和可口可乐的大量持股。

这些股票在第四季度大多上涨。美国运通股价上涨 26%,美国银行上涨 23%,苹果上涨 12%,可口可乐上涨 5.3%。相比之下,西方石油和雪佛龙的股价分别下跌了 8% 和 12%。

由于伯克希尔的股票大幅上涨并屡创新高,因此 2024 年伯克希尔的股票购买量不大也就不足为奇了。伯克希尔公司的回购是由巴菲特决定的,他曾表示自己很注重价格。周五收盘,A类股票报收于628,930美元,盘中在创下新纪录后上涨了0.6%,B类股票上涨了0.5%,报收于417.22美元。B 类股票今年上涨了 17%,而 A 类股票上涨了 16%。两者均轻松超越标准普尔 500 指数2024 年迄今为止的7%回报率。

伯克希尔在10-K 报告中披露,根据与哈斯拉姆家族达成的协议,该公司于今年 1 月以 26 亿美元的价格收购了 Pilot Travel Centers 剩余的 20% 股份,哈斯拉姆家族曾在 2017 年和 2023 年分两个阶段向伯克希尔出售了这家卡车服务站运营商 80% 的股份。哈斯勒姆家族在 2024 年初拥有剩余 20% 股份的出售或 “认沽 “期权,这也成为伯克希尔与哈斯勒姆家族在 2023 年末打官司的焦点。双方于 2024 年初解决了纠纷。

鉴于伯克希尔去年对 Pilot 剩余 20% 股份的估值为 30 亿美元,26 亿美元的数字符合预期。

伯克希尔第四季度税后营业利润 85 亿美元被低估,因为其中包括 6.84 亿美元的汇兑损失,能与日元债务有关,伯克希尔用这笔资金收购了五家日本贸易公司,获利颇丰。

伯克希尔的保险业务,包括汽车保险公司 Geico 和大型财产与意外再保险业务,第四季度的承保利润为 8.48 亿美元,而去年同期的利润为 1.6 亿美元。

据《巴伦周刊》计算,第四季度 Geico 继续扭亏为盈,承保利润达到 13 亿美元,而去年同期亏损 4 亿美元。与其他汽车保险公司一样,Geico 也在大幅提价,并让客户的保单失效,以恢复盈利能力。2023 年,每份保单的平均保费上涨了约 17%,但 Geico 的有效保单却下降了 10%。

由于现金余额增加以及伯克希尔持有现金的首选工具国库券收益率提高,第四季度保险投资收入从去年同期的 20 亿美元增至 28 亿美元。截至 2023 年底,伯克希尔持有超过 1300 亿美元的国库券,收益率超过 5%。

伯灵顿北方圣达菲公司的税后盈利,从去年同期的 15 亿美元降至约 14 亿美元。巴菲特在年度股东信中提到了成本上升,尤其是工资方面。

巴菲特在年信中写道:”去年,由于收入下降,BNSF 的盈利下降幅度超出了我的预期。虽然燃料成本也有所下降,但华盛顿颁布的工资涨幅远远超出了国家的通胀目标。这种差异可能会在未来的谈判中再次出现。”

第四季度,伯克希尔-哈撒韦能源公司(BHE)的收益从去年同期的 7.39 亿美元下降到 6.32 亿美元,去年同期的收益为 23 亿美元,下降了约 40%。

巴菲特在其年度信中提到,BHE 的盈利 “严重 “令人失望,他写道,在这家公司运营的一些西部州,与野火有关的监管行动不利。巴菲特在信中写道:”在我们了解 BHE 林火损失的最终结果,并就未来在脆弱的西部各州进行投资的可取性做出明智决策之前,还需要很多年的时间。”

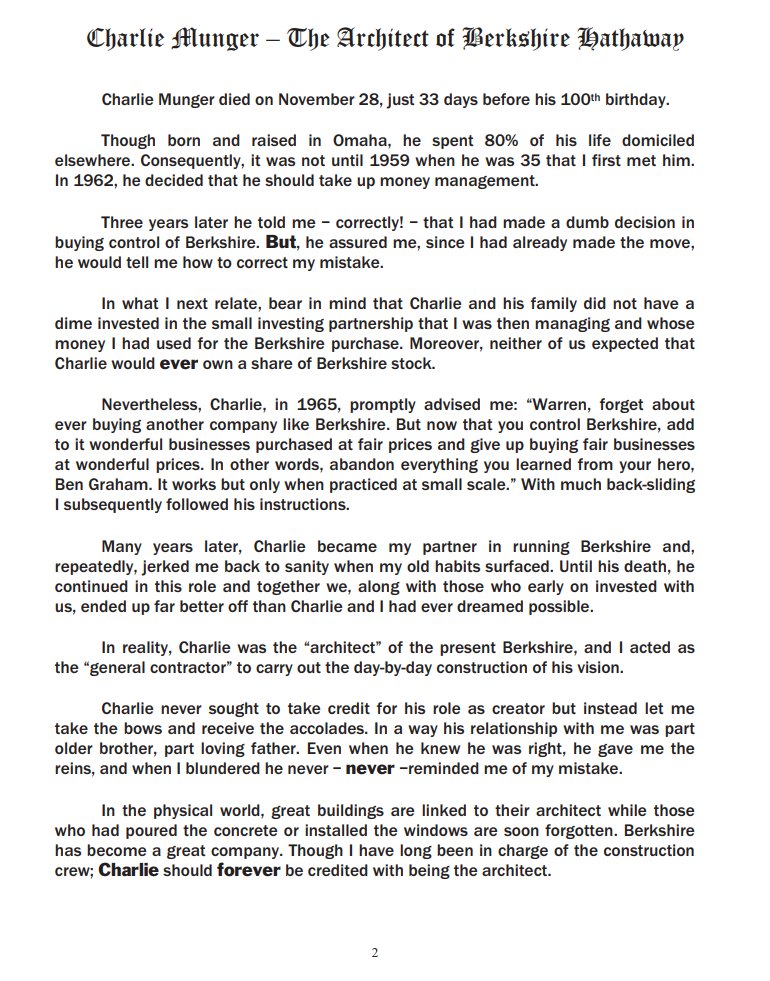

沃伦-巴菲特在周六致股东的年度信中,没有忘记缅怀自己的老伙计查理·芒格,称他是伯克希尔哈撒韦公司的 “设计师”。芒格是巴菲特的多年好友和合作伙伴,于 11 月 28 日去世,享年 99 岁。

巴菲特认为,曾任伯克希尔公司副董事长的芒格塑造了他的投资思维。

“伯克希尔已经成为一家伟大的公司。虽然我长期以来一直负责施工,但查理应该永远被认为是建筑师,”巴菲特在致股东的正式信函中向芒格致敬。

巴菲特在致敬页面的上方,用华丽的字体打出了 “查理-芒格,伯克希尔-哈撒韦公司的缔造者 “的标题。

巴菲特在信的最后向股东们发出了前往内布拉斯加州奥马哈市的邀请,他说伯克希尔非保险业务的负责人格雷格·阿贝尔和保险业务的负责人阿吉特·詹恩将与他同台。伯克希尔的年会被称为资本家的伍德斯托克音乐节,定于 5 月 4 日举行。