据彭博社报道,2023年,现金不再被当成垃圾。

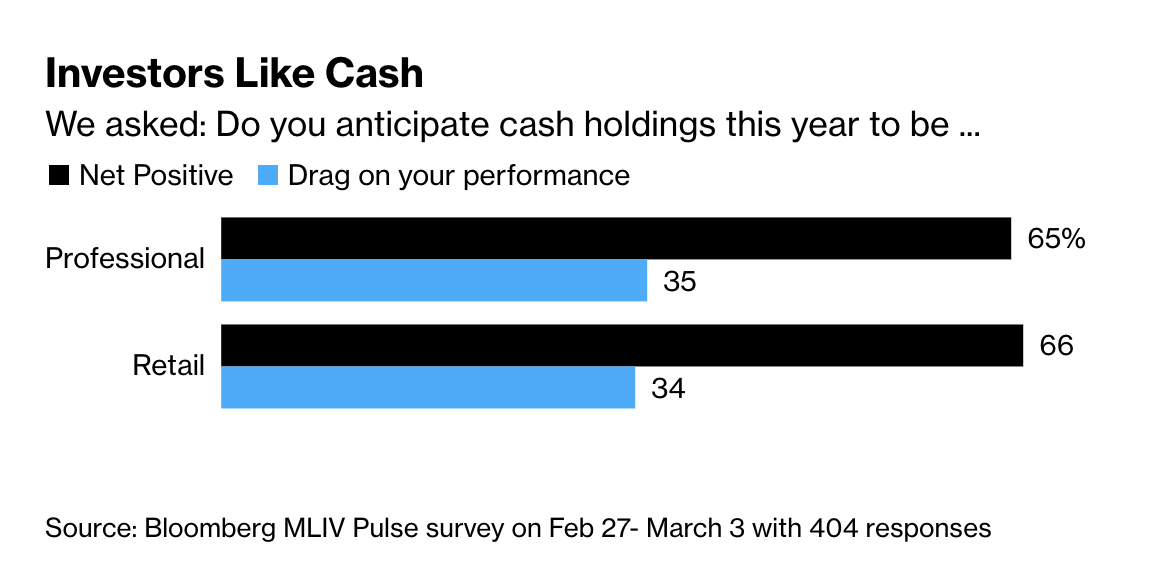

这是参加MLIV Pulse最新调查的404名专业和散户投资者的结论。三分之二的受访者表示,投资组合中的现金,将提升而非拖累未来一年的业绩。

现金的吸引力增强,在很大程度上反映了不稳定的金融和经济环境。对潜在熊市、美联储继续加息,以及即将到来的经济衰退,让投资者倍感担忧,害怕2023年的股市,可能会重演2022年的局面。

摩根士丹利首席美国股票策略师迈克尔·威尔逊上周在接受彭博电视台采访时表示,由于企业盈利疲软,标准普尔500指数可能会下跌20%左右。不过,他预计,如果美国国债收益率和美元继续下跌,股市将在短期内反弹。

在这种背景下,现金看起来像是一个安全的避风港,尤其是近期短期国债收益率,高到足以击败经典的60/40股票和债券组合,这是2001年以来的第一次。现在,即使是高收益储蓄账户,也要支付储户接近4%的利息。

Verdence Capital Advisors首席执行官利奥·凯利说:“我们鼓励人们,持有现金是可以的,它不再只是你身上的负担。你可以通过现金获得不错的收益率,而且市场会有很多波动,你有很多机会在有吸引力的时机,投入资金。”

Perigon wealth Management的财富顾问瑞秋·埃尔森说:“投资者持有现金也会在通胀面前吃亏。但是对于那些需要为某些开支存钱的客户,比如即将到来的婚礼或即将到来的税单,当你能从高盛集团的消费银行Marcus的储蓄账户上获得3.75%的收益时,谨慎行事就不会那么痛苦了。”

今年投资者投入市场的资金更有可能流向被动基金,而不是主动管理的共同基金。只有17%的调查对象表示,在2023年,普通的主动型大盘美国股票基金在扣除费用后,有可能超过追踪标普500指数的被动型基金。

当专业投资者被问及今年是否计划增加主动型基金、被动型基金和国际投资时,最受欢迎的答案是国际投资(47%),其次是将更多资金投入被动型基金(37%),以及增加对主动型基金的投资(30%)。

相反,散户投资者更倾向于将资金投入被动型基金(46%),其次是国际投资(38%)和主动型基金(22%)。

虽然大多数受访者认为,选股者的市场份额将继续输给被动型基金,但他们预计主动型基金在10年内不会消失。只有四分之一的人认为主动型基金将在未来10年消失,而其他四分之三的人认为他们将继续存在,原因包括表现突出和惯性。

一位受访者写道:“主动型投资的遗产是很难消失的。”

一些投资者表示,主动型基金的灵活性和持有现金的能力,将使它们在不确定时期成为一个有吸引力的选择。一位受访者写道,在利率持续走高、快钱减少的情况下,专注、不关注基准、积极的基金经理将有很大机会跑赢大盘。另一个人评论道,从根本上说,追求高于平均水平的回报是人类的本性。

美国股市上周收盘走高,原因是市场猜测美联储不会将利率提高到超出市场已经定价的峰值水平。亚洲股市周一走高,承接了华尔街的涨势,不过中国公布的温和经济增长目标削弱了亚洲股市的涨势。

在投资者权衡全球风险之际,未来一周将有一系列经济数据和事件值得他们考虑。在亚洲,人们仍在关注北京召开的全国人民代表大会,看是否会有进一步的政策和细节宣布,这些政策和细节,可能会为2023年的市场友好型监管或严厉型监管方式定下基调。日本央行周五的政策决定,将是现任行长黑田东彦任内的最后一次政策决定。

全球交易员还将关注美国非农就业报告,以寻找美国经济能否承受更多加息的线索。美联储主席杰罗姆·鲍威尔在参议院和众议院委员会发表讲话。MLIV Pulse的调查显示,72%的受访者预计未来一个月10年期债券收益率将上升。然而,如果经济数据意外疲弱,这种看跌共识可能令市场失望。