据巴伦周刊报道,债券的情况正在好转。它们终于再次发挥了债券应有的作用,成为抵御股市波动的稳定器和可靠的收入来源。

金融咨询公司国际资产咨询的执行合伙人杰夫·温(Jeff Winn)表示:“它们(债券)能回来真是太好了,因为它们离开的时间最长。”

这一资产类别刚刚经历了几十年来最糟糕的一年,彭博美国综合债券指数在2022年下跌了15%,原因是美联储七次大幅加息,以遏制40年来最高的通货膨胀率。股市也受到影响,标准普尔500指数的总回报率下跌了18%。

这些加息将联邦基金利率区间推高至4.25%-4.5%,而美联储的加息还没有结束。美联储主席杰罗姆·鲍威尔已经暗示,随着通胀似乎正在消退,加息将持续到2023年,尽管加息的速度不会像2022年那样迅猛。

在经历了债券市场低迷的一年之后,固定收益策略师和金融顾问说,现在是将债券重新引入投资组合的好时机。由于美联储还没有结束加息,而且2023年有可能出现经济衰退,他们建议投资者停留在收益率曲线的中短期端,购买可能经得起衰退的高质量信贷,并避免一昧追求收益率。

美国银行财富管理公司资本市场研究主管比尔·默茨(Bill Merz)表示:“你可以再次通过持有高质量债券赚钱,与过去10年相比,这对所有储蓄者来说都是一个不错的变化。”

以下是顶级策略师对固定收益行业的看法,以及理财顾问对新年伊始如何投资固定收益行业的建议。

固定收益之年

抛开经济衰退的风险,2023年可能是固定收益投资比股票投资更好的一年。美国基金旗下规模725亿美元的核心债券共同基金,美国债券基金(Bond Fund of america)的首席投资官派拉莫德·阿特鲁里(Pramod Atluri)预计,通胀将继续下降,美国经济要么增长非常疲弱,要么出现轻度衰退,而欧洲经济将出现更严重的放缓。他预测,中国将从新冠肺炎疫情重新开放中获得助力。

阿特鲁里说:“如果是通货膨胀下降,经济增长较低的环境,这对固定收益来说是完美的。这几乎是最好的可能情况。”

Nuveen全球固定收益主管安德斯·佩尔松(Anders Persson)表示:“债券比股票更有优势。与股票相比,固定收益提供了非常有吸引力的收入机会、收益率机会和相对价值机会。”

阿特鲁里和佩尔松都认为,如果通胀继续消退,鲍威尔和美联储可能更接近加息周期的终点,而不是起点。他们建议,如果利率达到峰值,投资者应撤出现金(2022年表现最好的资产类别之一),开始购买存续期在5至8年之间的优质、多元化债券基金(存续期衡量的是债券价格对利率变化的敏感度)。

梅尔茨说,第一季度仍有很多未知因素,只要股市走弱、收益率上升的趋势持续下去,就没有理由购买长期债券基金。

2023年的固定收益定投

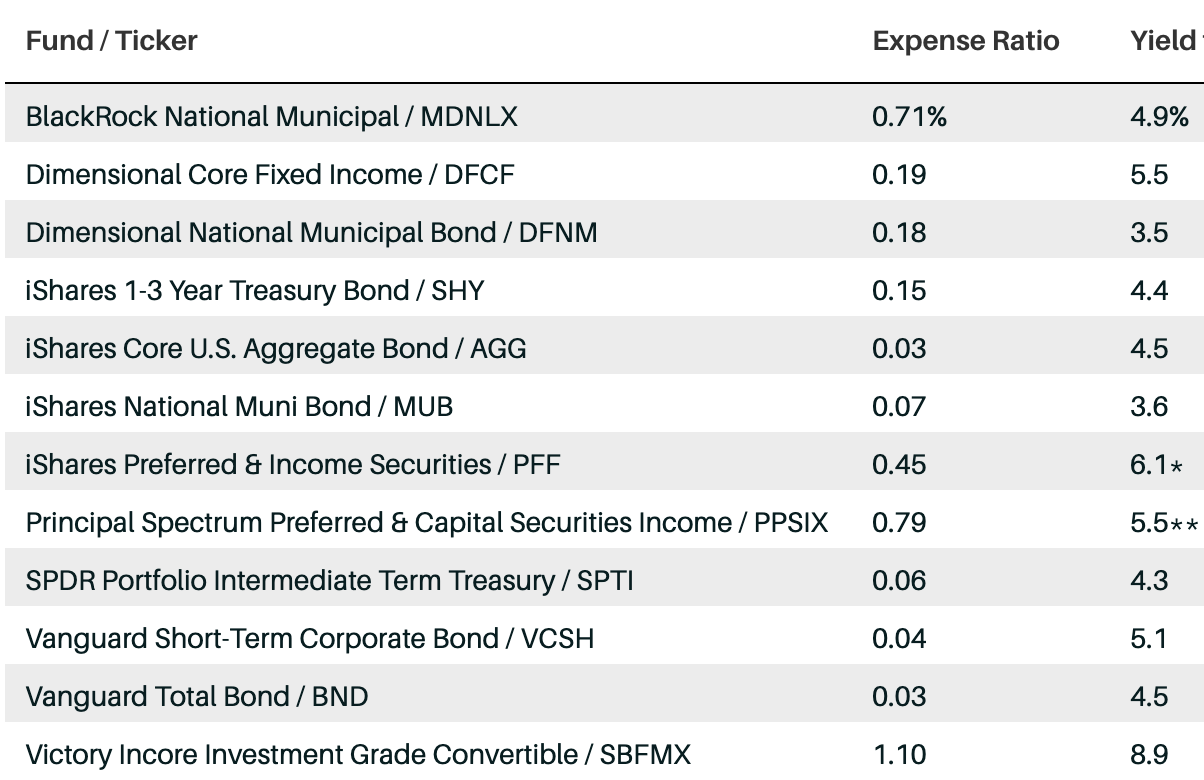

这12只债券共同基金和ETF受到金融顾问的青睐。

如果投资者只购买一只债券基金,他们应该考虑一个核心债券基金,其存续期与基准的彭博美国综合债券指数类似,约为6年。Liberty Wealth Advisors的首席投资官唐·本尼霍夫(Don Bennyhoff)说,投资者可以保持简单,选择多样化的指数型基金,比如Vanguard Total Bond market交易所交易基金(BND)或iShares Core U.S. Aggregate Bond ETF(AGG)。他在客户的投资组合中使用了这类ETF。

这两种ETF的费用率为0.03%,平均到期收益率约为4.5%,有效存续期约为6.5年。Vanguard基金持有的美国政府债券约占50%,公司债券占26%,证券化债券占21%,而iShares基金持有的美国政府债券占45%,证券化债券和公司债券各占25%。

对于那些希望经理人能够根据经济状况改变策略的投资者来说,主动型ETF是另一种廉价的选择。奥斯汀财富管理公司的投资组合经理马特·皮尔斯(Matt Pierce)使用的核心ETF之一是Dimensional core Fixed income,这是一只投资级基金,由76%的AAA级债券组成,其中46.5%是美国政府债券,53%是公司债券。它修改后的存续期为6.6年,到期收益率为5.5%,年费为0.19%。

这只基金相当密切地跟踪债券基准,但其还增加了一个倾斜因素,允许基金可以根据经济状况提高或降低信贷质量。皮尔斯表示:“它仍然非常具有基准性,但不是对核心投资组合的纯粹被动投资。”

债券ETF因其较低的成本和税收效率,以及可以在战略和战术上使用而受到金融顾问的欢迎。他们开始排挤共同基金,就像他们在股票市场所做的那样。Strategas的ETF策略师托德·索恩(Todd Sohn)表示,债券熊市加速了这一转变。他指出,在过去12个月里,从债券共同基金转入ETF的资金达到创纪录的6340亿美元。

StrategicPoint Investment Advisors的联合首席投资官德里克·阿米(Derek Amey)正在利用ETF定制一种核心债券方法,他担心美联储的紧缩政策会引发更严重的衰退。另外,他拥有美国国债和企业债券ETF,以模仿单一的核心基金或核心+基金,使他能够对经济状况的变化做出快速反应。

(注:核心基金投资于大量的股票,但它也投资于债券和房地产等,成为一个完全多元化和平衡的基金。核心基金的主要目标是在基金的投资期限内获得最佳回报,同时承担可接受的风险水平。)

他的一些基础ETF包括iShares 1-3年国债(SHY);SPDR Portfolio Intermediate Term Treasury(SPTI),持有3-10年存续期的美国国债以及Vanguard Short-Term Corporate Bond(VCSH),持有1-5年存续期的投资级债券。

阿米表示,如果经济衰退比预期的要严重,他可以通过拆分国债和企业风险,卖出企业ETF,但保留国债ETF,后者可能受益于投资者转向优质资产的趋势。

考虑你的风险敞口

在2021年的《巴伦周刊》采访中,美国基金公司的阿特鲁里预测,通胀将高于其他人当时的预期,并持续更长时间。对于2023年,他表示,美联储的收紧利率在春季达到顶峰,如果通胀继续下降,美联储可以控制货币政策。它仍将是限制性的,但如果通胀下降到一定程度,美联储可能会将利率下调至略高于通胀率的水平,从而导致实际利率为正。

如果利率能够维持在通胀率以上,这将支撑投资级公司债券和高收益债券等风险较高的资产。风险在于,如果通胀没有继续下滑,或者出现其他冲击。阿特鲁里补充称,目前还不清楚市场对衰退的预期有多大,因此购买低质量债券基金以获得更高收益仍有风险。相反,他认为更安全的做法是延长存续期,因为他预计美联储加息将在第二季度中期结束。

基石金融服务公司的执行合伙人丹尼尔·米兰(Daniel Milan)只将15%的债券配置用于公司债券,他正在使用iShares 0-5年投资级公司债券ETF(SLQD),以获得小幅的收益率提升。其到期收益率为5.1%,年成本为0.06%。

其他人则怀疑美联储是否会尽早转向。法国巴黎银行资产管理公司首席市场策略师丹尼尔·莫里斯(Daniel Morris)说,他的公司对延长存续期仍持犹豫态度,他指出,这家银行固定收益投资组合的存续期为五年。投资者过于乐观,认为通胀将迅速下降,并促使美联储更早降息。

莫里斯说:“我们认为这两个假设都是错误的。鲍威尔一直试图说,这就是点阵图所显示的,但他们就是不想听。”

佩尔松预计,美联储将保持谨慎。不过,他认为高质量的企业信贷在债券投资组合中占有一席之地。他在2023年的一个最佳想法是持有优先股——部分是股票和部分是债券的混合证券。

最受青睐的发行人是银行和金融公司。佩尔松对这些机构的基本状况和前景非常满意,因为这些机构现在拥有更高的资本充足率和其他监管。他说,很多公司的信用质量都是A级,但如果公司出现违约,优先股股东在资本结构中的位置较低(债券持有者先于优先股股东,优先股股东先于普通股股东)。

除了被动型核心债券基金和一些主动非传统共同基金外,温还将优先股作为固定收益配置的一部分。目前,他的债券配置只占传统的股票/债券投资比例(60/40)的一半左右,而之前为零。

他使用iShares Preferred & Income Securities ETF(PFF),其SEC收益率为6.12%(SEC收益率为月度数字的年率,即月收益率乘以12个月),年成本为0.45%,以及更保守的Principal Spectrum Preferred & Capital Securities Income基金(PPSIX)。它的成本为0.79%,12个月的收益率为5.5%。

Tandem Wealth Advisors首席投资官艾米•布什(Amy Bush)说,另一种股票/债券混合期权是投资级可转换公司债券基金。她使用的是Victory Incore投资级可转换债券(SBFMX),收益率为8.9%,费用率为1.1%。可转换债券可以转换为普通股,Victory Incore基金必须持有至少80%的投资级公司。她称这是目前最保守的可转换基金之一。

布什解释说:“随着基础股票的上涨,它们以越来越快的速度上涨,但当债券触底时,它们以越来越快的速度下跌。在经济低迷时期,这就是可转换债券的亮点。”

市政债券定价偏低

梅尔茨说,拥有应税账户的投资者和居住在高税收州的投资者可能会考虑增加市政债券基金,因为这个行业提供了一些独特的机会。

市政基金去年遭遇资金外流,与其他债券类别一样,业绩也出现下滑。他说,为了应对赎回,许多共同基金经理出售了他们流动性最强的资产,这些资产也恰好是他们质量最高的资产。从基金经理的角度来看,这是有道理的,但它也将优质市政债券的估值推高至相对于其他信贷策略具有吸引力的水平。

Facet Wealth的投资主管汤姆·格拉夫(Tom Graff)正在应税账户中投资iShares国家市政债券ETF(MUB),这是获得多元化敞口的一种简单、廉价的方式。它收取0.07%的年费,有效存续期为6.3年,到期收益率为3.6%。

格拉夫说,除了提供免税收益外,当美联储最终转向时,这个行业可能会升值。他更喜欢广泛的多元化基金,因为任何潜在违约的影响都是有限的,这与较小的、集中的主动基金不同。

皮尔斯投资主动管理的Dimensional国家市政债券ETF(DFNM)来补充Dimensional核心债券ETF。这只基金密切跟踪其基准指数,但基金经理可以根据需要调整持股比例以获得额外回报。这只基金年成本为0.18%,修改后的存续期为3.5年,到期收益率为3.5%。

Ullmann Wealth Partners的投资总监布莱恩·詹姆斯(Brian James)赞成将主动管理的贝莱德国家市政基金(MDNLX)作为核心市政基金,理由是这个基金经理拥有深厚的专业知识。年利率为0.71%,到期收益率为4.9%,有效存续期为9.2年。这是一个高度多元化、高质量的投资级市政基金。

梅尔茨提到,债券短期内可能会出现波动,但税率较高的人应该采取行动,投资多元化的市政债券基金以锁定收益。免税收益是一个非常有价值的特征,在其他市场很难找到。