据彭博社报道,在通胀飙升和增长下挫震撼企业董事会和华尔街交易大厅的这一年里,股市的一些角落给了投资者提供了藏身之处。

在2022年的大部分时间里,起作用的基本上是一种长期通货膨胀交易。押注美元和美国国债收益率将因美联储40年来最激进的政策紧缩而上升,而低利率环境的最大赢家,科技公司将下跌。

以下是2022年股市中表现最好的几个角落。在某些情况下,在多年的微薄回报使投资者感到沮丧之后,这些收益是一个值得欢迎的喘息机会。而在其他情况下,最好的希望只是比大盘损失更少。

重新焕发活力

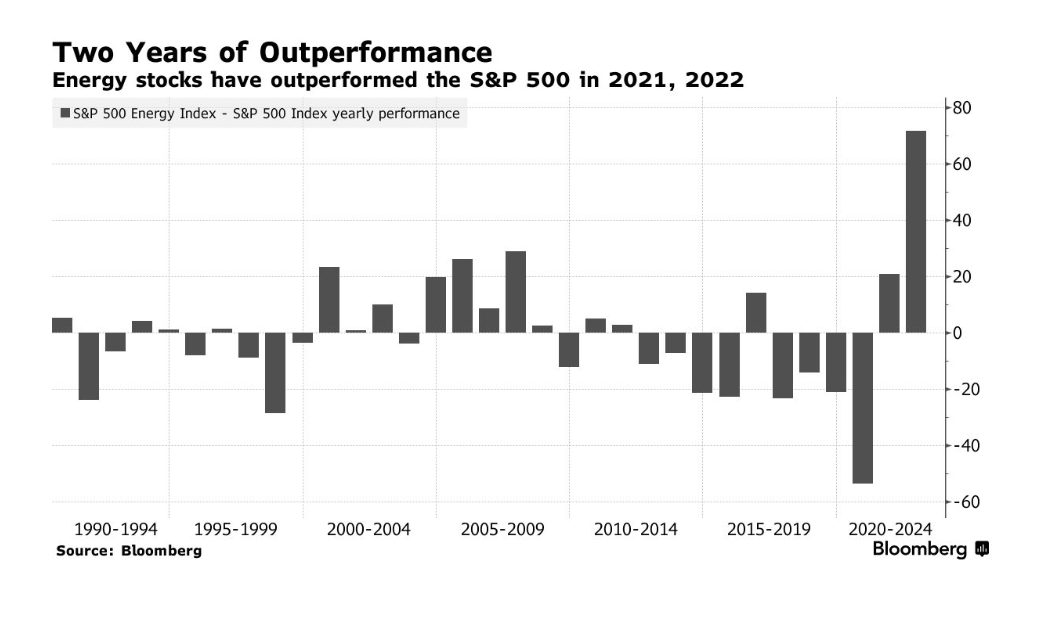

能源股在2022年一路上涨,而标准普尔500指数的其他所有板块都在亏损。标普500能源股指数包括股息在内的回报率为63%,连续第二年跑赢大盘。然而,考虑到在截至2020年的10年里,能源股指数的年跌幅为2.7%,而标准普尔500指数的年回报率为14%,这与近期的趋势正好相反。

一系列因素对能源股有利。首先,俄罗斯入侵乌克兰导致能源供应紧张,能源市场陷入痉挛。随后,中国放弃新冠清零政策,恢复经济和消费,进一步推动了反弹。然而,这些公司的股价仍相对便宜,标准普尔500指数中能源类股的预期市盈率为9.4倍,低于基准指数中其他所有成分股。

Bokeh Capital Partners创始人兼首席投资官Kim Forrest表示:“能源股可能会在冬季供暖季继续上涨。从长期来看,供应仍然有限,需求正在上升,这可能继续有利于能源公司整体。”

研究标准普尔500指数中能源公司的分析师说,这种反弹不会持续一年。彭博社汇编的数据显示,在分析师的预测中,对能源股指数的买入建议占61%,而对标普500指数的买入建议占55%。

不过,摩根大通首席全球市场策略师马可·科拉诺维奇(Marko Kolanovic)最近警告说,油气类股的涨势应该暂停。由于越来越多的人担心明年经济衰退将会抑制消费,股价已经从高点回落。

道指不再是狗了

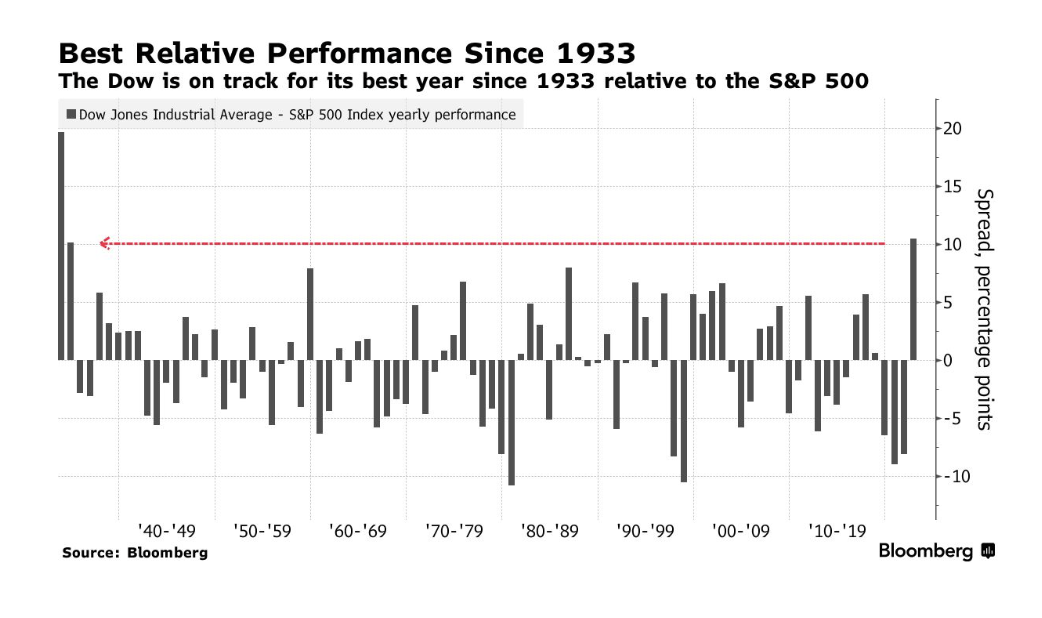

在大多数年份,道琼斯工业股票平均价格指数下跌8.2%几乎不会引起什么反响。但在2022年。彭博社的数据显示,道指今年的表现比标准普尔500指数的503个成份股高出10个百分点,是1933年以来的最大差距。

有126年历史的道琼斯指数主要是波音公司和卡特彼勒公司(Caterpillar Inc.)等老牌工业公司的股票,对科技巨头的投资相对有限。今年,这是一个成功的组合,因为不断上升的利率降低了未来利润的现值的吸引力,使科技股的光芒消失了。如果采用配对交易策略,即做空追踪纳斯达克100指数(QQQ)的交易所交易基金,同时买入道指,剔除各种成本后,今年的收益率最高可达35%。

分析服务公司SpotGamma的创始人布伦特·科楚巴(Brent Kochuba)说:“在利率上升的环境下,当人们考虑他们想要拥有什么时,通常是那些相对无聊、稳定和分红的股票。今年是行业剧烈波动的一年,道琼斯指数与QQQ的押注是一次成功的交易。”

带来价值

价值股,指那些市盈率、销售额或公司净值较低的股票,它们是市场上另一个表现相对较好的领域。尽管利率上升给昂贵的科技股和非必需消费品股带来压力,但它们对廉价股的影响要小得多,而廉价股往往能提供更多的短期现金流。

虽然标准普尔500指数在2022年的总回报率下降了5.1%,但相对于成长型指数,它仍有望成为2000年以来表现最好的一年。因此,购买价值股和做空成长股的交易在2022年飙升了23%。

不过,摩根士丹利首席美国股票策略师迈克尔·威尔逊(Michael Wilson)表示,这一策略准备暂停。威尔逊本月在接受彭博采访时表示,在现阶段,工业、金融和能源板块的价值股正变得与高倍数科技股一样容易受到经济放缓的影响。