据彭博社报道,对美国股市来说,残酷的一年即将结束,华尔街几乎不相信前景会很快好转。

股市自10月以来出现反弹,因市场猜测美联储即将结束数十年来最激进的加息。但过去两周,由于市场再度担心收紧的货币政策将在明年上半年抑制经济增长,股市已出现回落。

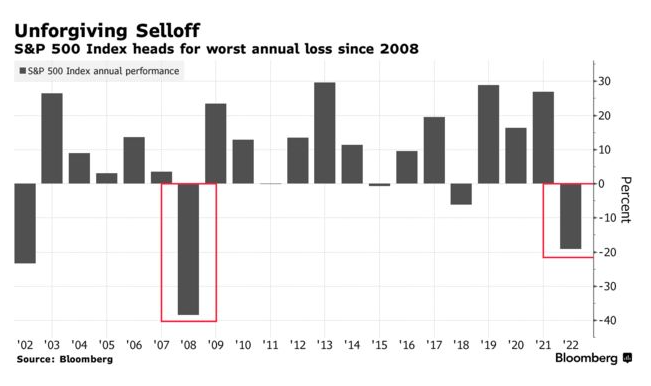

标准普尔500指数今年以来下跌了近20%。对利率敏感的成长型股票受到的打击更大,导致纳斯达克100指数下跌逾30%。

CFRA首席投资策略师山姆•斯托瓦尔(Sam Stovall)表示:“我们正走向衰退,但明年的情况将分为两半,下半年股市可能会有所改善。”他预计标准普尔500指数将在2023年上半年重新测试10月份的低点,但明年将收于4575点左右,较上周五的收盘点位上涨近19%。

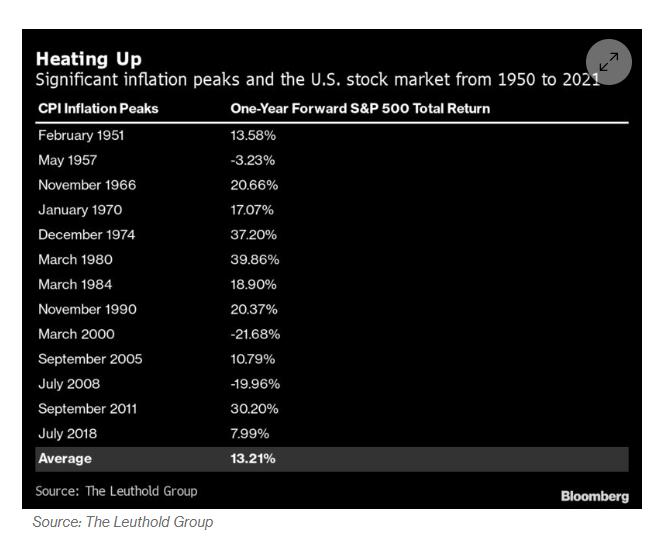

华尔街目前面临的关键问题是,美联储距离结束加息还有多远。历史上,这一时刻为股市带来了两位数的回报。

Pictet Asset Management首席策略师卢卡•保利尼(Luca Paolini)认为,金融环境收紧将使投资者明年的关注点从通胀转向经济放缓带来的风险。他对未来三到六个月的美国股市持悲观态度,并正在观察可能结束熊市的三个关键因素:企业盈利预期触底、债券收益率曲线趋陡以及对经济周期最敏感的股票估值更低。

保利尼说:“我们仍处于熊市。通胀见顶明确,但我们预计明年股市将走弱。通胀的下降可能是缓慢而痛苦的,绝对不足以让各国央行从紧缩转向宽松。这就是为什么我们预计明年不会降息。相比通胀,我更担心2023年的经济增长。”

根据彭博行业研究的公允价值模型,虽然标准普尔500指数已经反映了至少温和的盈利衰退,但更高的借贷成本和持续的经济不确定性可能会抑制明年股市的潜在涨幅。

然而,股市何时触底仍是一场激烈的争论。此外,市场对企业利润预期可能仍然过于乐观。券商分析师预测标普500指数未来12个月的总目标点为4498点,这是基于盈利将增长4.3%的假设,明显高于彭博行业研究预测的下降2%的模型。

另一个悲观迹象是:今年的暴跌至少20年来首次让华尔街策略师变成了空头,他们的平均预测是标准普尔500指数将在2023年下跌。不过,看多股市的人士希望,这可能是股市的反向信号,过度看空的情绪使市场筑底。

此外,最近通货膨胀的降温提供了乐观的理由。The Leuthold Group首席投资策略师吉姆·鲍尔森(Jim Paulsen)说,自1950年以来,标准普尔500指数在13个主要通胀高点后的12个月内平均总回报率为13%。其数据显示,在通胀大幅飙升后指数上涨的10次案例中,标普500指数在随后一年的平均总回报率也达到了22%。

彭博行业研究表示,尽管美国股市可能在2023年的某个时候开始复苏,但标准普尔500指数可能需要两年多的时间才能再次达到今年1月份的高点。

其首席股票策略师吉娜·马丁·亚当斯(Gina Martin Adams)表示,事实上,在通胀依然居高不下的情况下,美联储维持高利率的需求可能会拖累收益,并在未来三年将标准普尔500指数的平均年回报率保持在5.7%,而2010年至2019年的平均年回报率为12.7%。

信安资产管理公司首席全球策略师希玛•沙阿(Seema Shah)预计,明年科技股仍将面临特别大的挑战,随着借贷成本上升,科技股的高估值将被拉低。

沙阿表示:“当然,明年将充满挑战,但它将为股票投资者提供一些机会。”他预计美国经济将在2023年下半年经历衰退。“美联储可能不会对经济下滑做出任何放松的反应。今年是估值压缩,明年将是盈利下滑,因此我们预计股市将进一步亏损。”