据华尔街日报报道,美联储出现了可信度问题,希望市场相信它将继续加息,相信利率将在5%达到峰值,并将至少保持到明年年底。但投资者断然拒绝接受第三种说法。

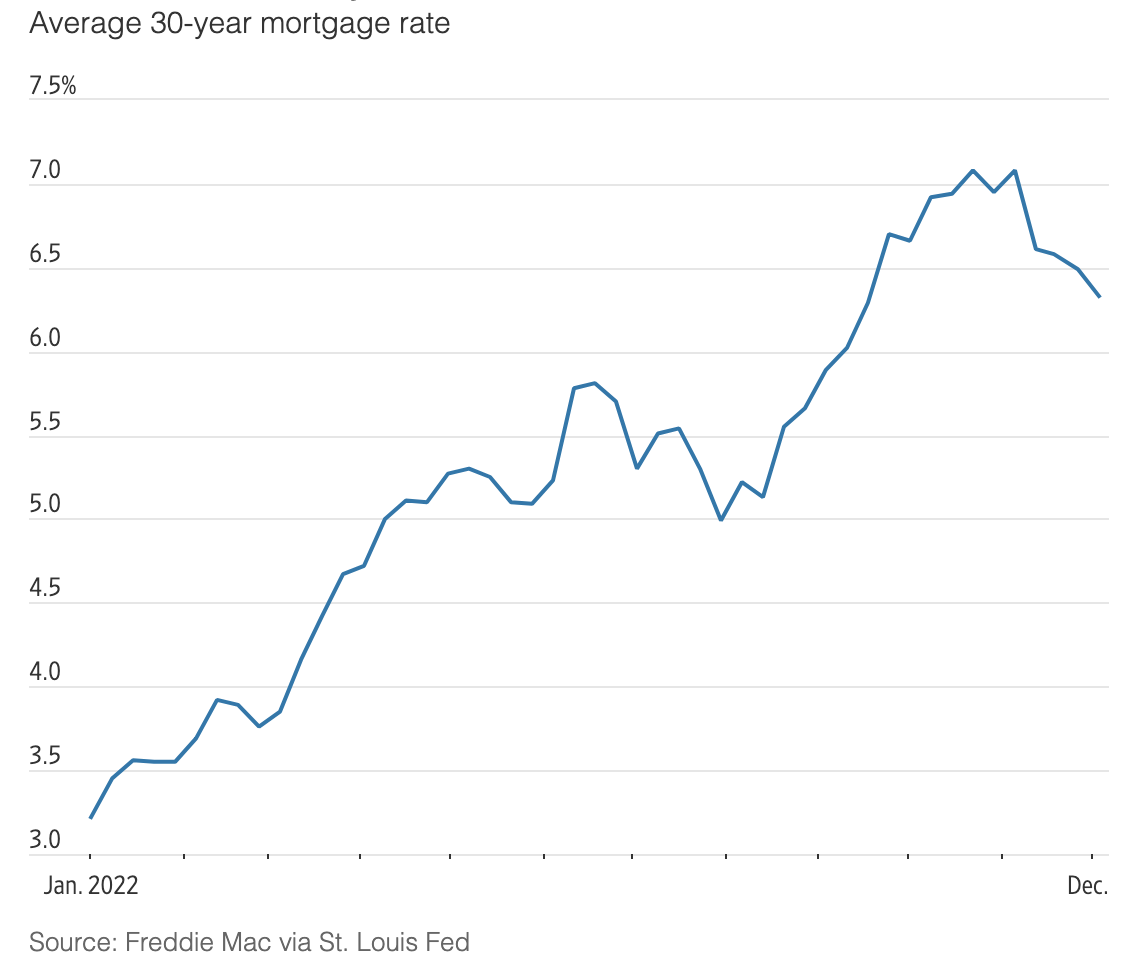

美联储官员可以辩称,正如歌手肉卷(Meat Loaf)所唱的那样,三种情况中的两个并不坏。但未能说服华尔街,正在削弱美联储的紧缩货币政策。根据芝加哥联邦储备银行(Chicago Fed)的一项指标,30年期抵押贷款利率在不到两个月的时间里,从7.1%以上的峰值回落至6.5%以下,总体金融环境与6月初一样宽松。

对于美联储抑制通胀的努力来说,更糟糕的是,投资者认为降息不仅会比政策制定者说的更早,而且会快得多。如果市场是正确的,到2024年底,利率将从明年夏天的峰值下降近2个百分点。

美联储在周三进行了反击,上调了对利率峰值的预估,并暗示降息速度将放缓,这打击了股市,并短暂推高了美国国债收益率。但市场仍远未与政策制定者达成一致。

有两种方式,证明投资者对抗美联储可能是对的。好的方式是通胀自行消失,这一希望得到了本周通胀数据的支持。正如美联储主席杰罗姆·鲍威尔周三所说,在放松警惕之前,美联储需要看到更多通胀正在下降的明显证据。但到明年年中,如果通胀保持低位,美联储肯定会接受它不再需要这么高的利率,随着收益率下降,这种情况对债券和股票都有利。

坏的情况是,更高的利率和今年快速收紧政策的延迟效应,将使经济陷入深度衰退,可能导致过低的通胀,并迫使美联储降息。债券会赢,但股票会遭殃。

就目前而言,投资者认为通胀将自行消失,深度衰退将得以避免,这从过去两个月股价大幅反弹和购买垃圾债券所需的额外收益率下降就可以看出。

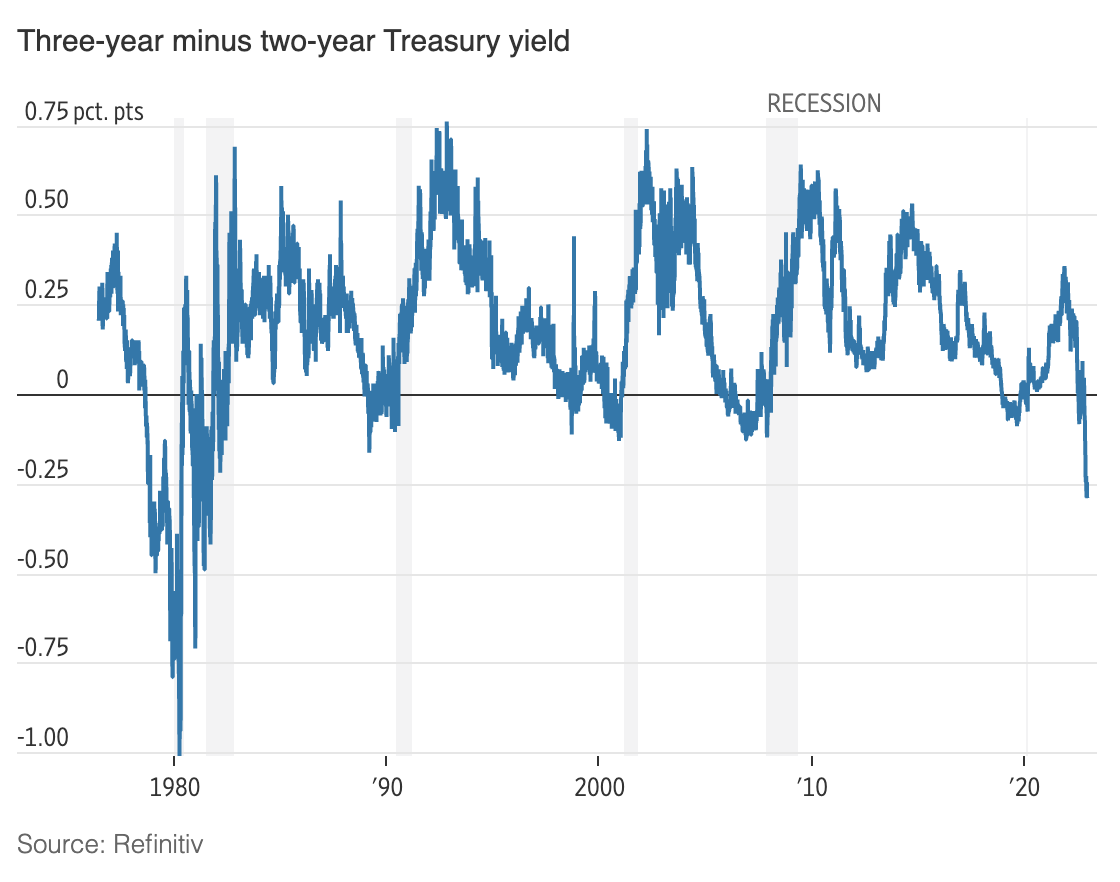

预期的降息规模是巨大的。预计利率将在明年夏季见顶,在未来18个月内降息2个百分点左右,这种幅度通常只有在衰退中才会出现。在经济衰退之外,自1973年以来,在如此短的时间内进行更大规模的降息只发生过一次,那就是1984至1986年的软着陆。

这在债券市场上表现为收益率曲线的深度倒挂,未来到期时间越长的美国国债收益率越低。10年期美国国债收益率目前是1981年以来低于两年期国债收益率的最大水平,即使包括3年期和2年期国债收益率之间的差值,收益率曲线也是如此。预计将出现一个长期而深入的降息周期。

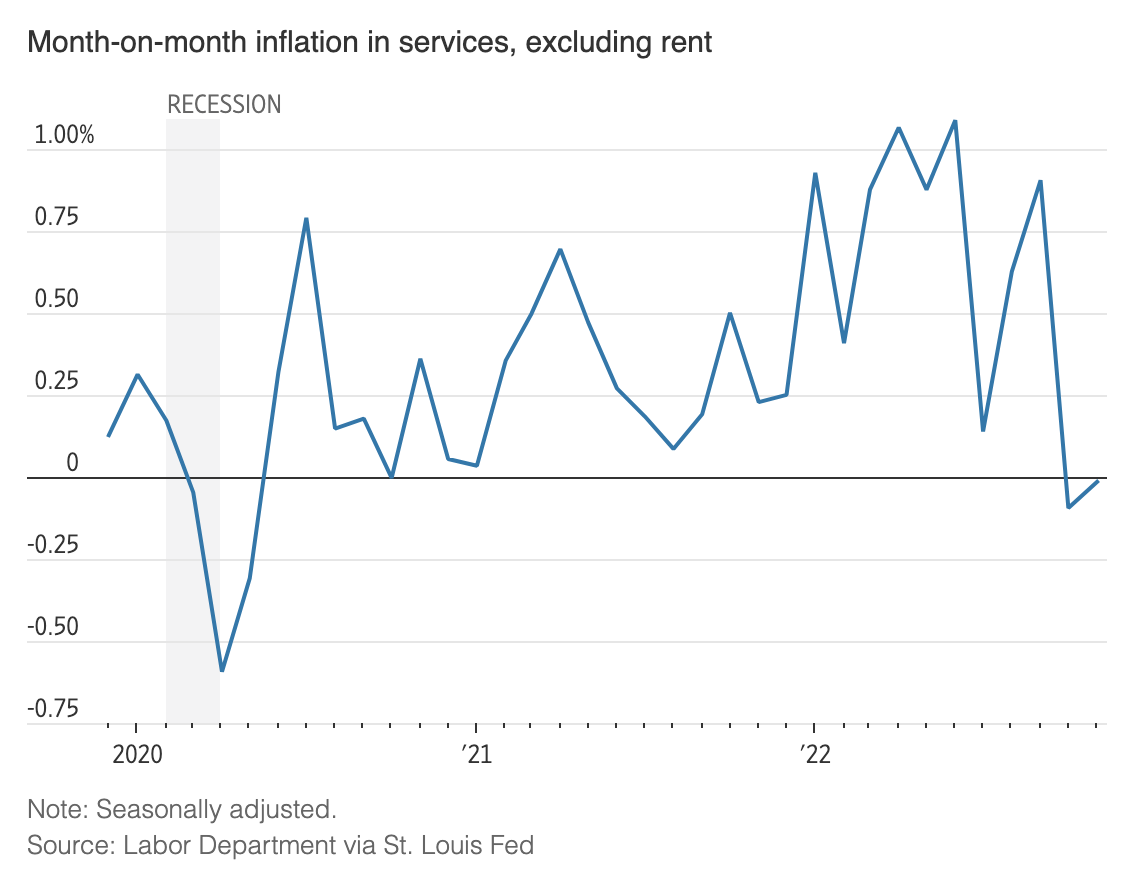

为什么美联储不被市场相信?部分原因是基本面因素。在神奇的季节性调整之前,11月的消费者价格实际上比10月下降了0.1%,这是自2020年4月经济陷入停滞以来的最大降幅。剔除住房成本后,即使不算季节性调整,房价也在下降(忽略租金是有道理的,因为租金通胀的计算方式意味着,它主要是由过去上涨的缓慢传导推动的,而不是最近正在下降的租金走势)。

但在一定程度上,这也是可信度的问题。美联储希望市场反映出更紧缩的政策,即更高的债券收益率,从而提高长期借款利率;同时美联储放慢了隔夜利率上升的步伐,其谈及的利率峰值仅比目前水平高出0.5至0.75个百分点。

相信美联储对短期的看法是有道理的。但从长期来看,美联储希望市场替其发挥作用,在央行对通胀的判断被证明是错误的情况下,可以让政策制定者不显尴尬地改变主意。在更长时间内保持较高的利率,存在真正的不确定性,美联储只是给出了前瞻性指引,而不是坚定的承诺。

通货膨胀的路径尚不清楚,根据明尼阿波利斯联邦储备银行期权市场的计算,即使是那些习惯于过度反应的投资者,也认为未来五年利率保持在3%以上的可能性为35%。除此之外,美联储本身在预测自己的长期政策方面也很糟糕。

投资者有理由感到不确定。劳动力市场已经有点降温,但只是从白热化到红热化,而且工资上涨的速度仍然远远超过美联储2%的通胀目标。的确,由于疫情需求、供应链问题和刺激政策,二手车等商品的价格正在迅速下跌,而对工资水平影响到服务价格的担忧也没有连续第二个月显现出来。但克利夫兰联邦储备银行的一项指标显示,通胀中值并未下降,通胀预期虽然有所下降,但仍处于高位。

最近股票、债券价格和信贷价格的上涨基于以下三个假设:通胀将会消退,美联储需要维持高利率以控制通胀的想法是错误的,美联储将及时意识到它不需要强迫经济衰退。如果市场在这三点中任意一点犯了错误,上涨的行情应该会被逆转。