美国国税局(Internal Revenue Service)宣布,将于2021年2月12日(星期五)开始正式受理2020税务年度的纳税申报表。这比通常的自然年度1月底开启报税季晚了一些时间。

受税改及疫情影响而推迟

根据美国国税局(Internal Revenue Service)的一份声明,自2020年12月27日税法变更(提供第二轮纾困援助)之后,国税局需要额外几周时间对税务系统进行编程和测试,这对确保该机构系统的平稳运行至关重要。如果在没有完成这一工作的情况下展开2021年报税季的工作,将有可能导致纳税人收到退税的时间大幅延迟。

国税局局长查克·雷蒂格(Chuck·Rettig)公开表示,为报税季进行的准备工作是一项艰巨的任务,如同派发直接援助金一样,国税局为此一直在不停地工作。鉴于疫情大流行的状况,今年的报税季将会是美国历史上最为重要的一次。将报税季展开的时间定在2月12日,将确保美国人民在迅速获得退税的同时,也能使符合资格的美国人尽早收到剩余的疫情援助款。

根据国税局的消息,上一年度美国的人均退税额超过2,500美元。

国税局同时预测今年全美将提交超过1.5亿分纳税申报表,而2021年的报税截止日为4月15日(星期四)。

以下是国税局发布的2021财年度报税季四个重要的时间节点:

-2月12日,星期五。美国国税局开启2021财年报税季。个人纳税申报表开始接受并受理。

-4月15日,星期四。提交2020财年纳税申报表或申请延长提交时间的截止日期。

-4月15日,星期四。为避免欠利息和罚款,应缴纳2020财年度税款的截至日期。

-10月15日,星期五。申请人提交2020财年纳税申报表延期的截止日期。

报税季应提前检查核心资料

—基本资料:

·社会安全卡/号码

·成员的姓名、地址、生日、有效证件如驾照或护照等

·银行支票账户,用于直接银行转账的退税或补税;若不确定,请查看支票或者复印件

—收入证明材料

·工资表(W-2)

·银行利息(1099-INT)

·股息红利(1099-DIV)

·独资经营/散工(1099-MISC,散工收入总数由本人自行统计)

·合伙生意收入(K-1)

·房屋出租收入(收入以及支出明细)

·股票交易(1099-B)

·自雇生意雇主(收入以及支出明细)

·退休金(1099-G)

·提领健康账户金额(1099-SA)

·IRA退休计划和年金收入(1099-R)

·失业金(1099-UC)

·赌博收入(W-2G)

·全球性所得收入(114)

2021财年报税季发生的变化

—标准扣除额将提高

• 单身及已婚夫妇的扣除额将提高至12,550美元

• 联合报税的已婚夫妇(Married Filing Jointly),以及符合条件且扶养子女的鳏寡者(Qualifying Widow(er))扣除额将提高至25,100美元

• 户主(Head of Household)的扣除额增加到18,800美元

· 有三个或三个以上子女的合格纳税人在2021年最高收入抵免额为6,728美元,填表时须提供其它类别的最高收入抵免额、收入门槛和扣减额比例递减(phase-out)

·根据《减税与就业法案》规定,2021年没有个人免税额(personal exemption),与 2020年一样为0

·2021年对枚举抵扣项目(itemized deductions)则跟2019、2018年一样没有限制

·2021纳税年度的替代性最低税收免税额为73,600美元,并开始逐步递减为523,600美元(夫妻共同申报的免税额为114,600美元,其免税额开始逐步递减为1,047,200美元)。对比2020年的免税额为72,900美元,并开始逐步递减为518,400美元(已婚夫妇共同申请免税额为1,036,800美元,并开始逐步递减113,400美元)。

—其他变化

• 2021年医疗保健灵活开支帐户的储蓄额仍为2,750美元,自助餐厅福利计划(Cafeteria Plan)的最高结转金额调整至550美元,比2020年增加50美元;合格交通附加福利的每月限额仍为270美元,合格停车费的每月限额也是270美元。

• 2021税务年度,在医疗储蓄帐户中拥有自费保险的参保人,其年度自付额不得低于2,400美元,但不得超过3,600美元;对于自费保险的年度最高自费金额为4,800美元,比2020年增加50美元;

有家庭保险的参保人,年度自付额的下限为4,800元,但不能超过7,150元,比2020年增加50美元;家庭保险的年度自付费用限额为8,750美元,比2020年增加了100美元。

• 对于2021年期间去世的死亡者遗产,其基本免责金额为1,170万美元,对比2020年为1,158万美元;

收养子女的最高抵免额从去年的14,300美元提升至14,440美元。

联合申报者用于确定终身学习税收抵免的总收入金额为119,000美元。

• 2021税务年度,境外所得豁免额为108,700美元,对比2020税务年度为107,600美元。

—相关退税政策

·2021年的报税规定与过去大致相同,但是与以前不同的是,2020年大多数民众都有收到政府发送的纾困金。大多数人应该都在2020年内收到了第一波的纾困金(每人1200美元),申报及退税规则为:有收到纾困金的纳税人应该收好 Notice-1444纾困金额支付通知,并与其他报税数据一同出具附上(仅申报,不用缴税补税)

·纾困应税额减免(Recovery Rebate Credit)规则为针对没有收到纾困金的民众;或是收到的纾困金但是个人收取额度少于1200美元、已婚联合申报收取额度少于2400美元、每个孩子收取额度少于500美元的情况,可能符合申请Recovery Rebate Credit的资格。注意:仅适用于符合资格收到相应纾困金却未收到足额费用的纳税人,如果本来就没资格领取的则不符合该项减免

适用于纳税居民个人的应税收入及申报范围

—报税身份

在美国,报税身份分为以下几种,所有应纳税居民个人首先需要确定自己的申报身份:

·单身 (Single)

在年度最后一天未婚或依离婚判决或分居抚养费判决而与配偶合法分居,且不符其他报税身份。

·已婚夫妻联合报税 (Married Filing Jointly)

与配偶皆同意使用联合申报的方式报税。在联合报税表上申报夫妻两人的合并收入并扣除两人的合并可允许支出。即使夫妻其中一人无收入或扣除项,仍可使用夫妻联合报税身份。

·已婚夫妻分开报税 (Married Filing Separately)

夫妻若想各自支付税额,或此方式算起来的税额比联合报税少,则选择此身份报税较有利。若配偶不愿意联合报税,纳税人则必需选择此身份报税,除非符合一家之主身份。

·一家之主 (Head of Household)

若符合以下所有条件,则符合一家之主身份报税:

1)在年度最后一天为未婚或“视同未婚”;

2)在该年度支付一半以上的持家费用;

3)一位“合格个人(qualifying person)”与纳税人同住家中超过该年度半年以上(暂时离开不限,如就学)。若合格个人为奉养的父母,则父母无须符合同住要求。

·抚养子女的寡妇/鳏夫 (Qualifying Widow(er) With Dependent Child)

配偶身故当年为纳税人可以与身故配偶联合报税的最后一个税务年度(如配偶在2020年身故,则可使用已婚夫妻联合报税作为2020年的报税身份);配偶身故后的两年,可使用抚养子女的寡妇/鳏夫作为报税身份。例如,配偶在2020年身故,且纳税人一直未再婚,则可在2021和2022的税务年度使用此报税身份。

—应税收入及范围

美国纳税居民个人的应税收入为纳税人在全球范围内的年度各项收入,包括常规的薪水工资、佣金、酬金、理财所得、资本利得、租金所得、其他所得等且是全球范围内所得部分都应进行申报。

美国税务申报的范围或者说种类可以分为联邦税,州税。另外,所有适格税务居民还应进行境外资产揭露的申报。

联邦收入所得税主要用于支付国防开支、外交事务开支、执法费用,以及支付国债利息等。

美国公民申报联邦税的相关表格是1040表格(又称所得税主表)(税改后重新设计版本)。1040表格是标准版本的报税表格,所有纳税居民个人皆可使用1040表以及附表进行报税。此表包含全球收入,也包含了各项不同收入,如薪资、租金、利息、等等所得,加总后依照不同级距课征税金。

一般来说纳税居民个人只需要填写1040表格申报个人所得税即可,倘若财产收入所得较复杂,则需要填写额外的附件表格 (Schedules)。

州税是指美国各州可根据本州立法机构制定的有关法律和经济发展水平和税收来源的充裕程度等设立不同的税种和相关税率。美国各州和地方的税收主要来自交易税(如按从量税或从价税征收的销售税)、收入所得税和财产税。

州税务居民个人的定义需满足一些基本条件,例如:

·居住当州达一定天数以上者;

·与当州有密切关系者,例如:

永久住所、工作地点

驾照获发地区、一般消费地区等等之条件

大部分州要求与联邦政府一样,全球收入都要课征所得税。

以加州为例,申报加州税的相关表格(其他各州大同小异)有:540、540-2EZ、540-NR (Long)。

·540、540-2EZ是指报税年在加州为全年居民者(California Resident)所使用的。

·540-NR(Long)是指报税年在加州为非居民(Nonresident)和部分时间为居民者(Part-Year Resident)所使用。

美国国税局对于美国纳税居民个人的海外收入也要求进行纳税申报。

海外账户纳税法案(FATCA)规定,拥有境外金融资产的美国纳税人必须向国税局进行申报,且海外金融机构必须直接向国税局申报美国纳税人所持有的金融账户信息,或是其持有相当比重股权的海外企业的金融账户信息。

中美之间的FATCA协议于2014年6月30日生效,因此居住在中国的美国纳税居民个人应按规定进行海外资产信息申报。

加美之间的FATCA协议于2014年6月27日生效。

适用于海外资产信息申报的表格为8938—海外资产申报 Statement of Foreign Financial Assets,114—海外银行与金融资产帐户申报 Report of Foreign Bank and Financial Accounts。

哪些收入不被税?

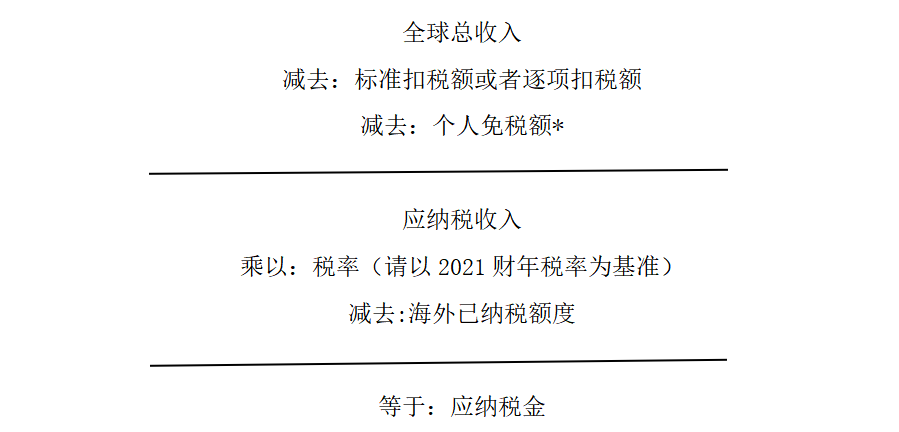

—所得税计算一般公式

美国纳税居民个人所得税申报基本上分为两个步骤:

1.先将个人总收入(Gross Incomes)减去个人的调整项目(Adjustments),剩余金额就是个人调整后收入(Adjusted Gross Income,简称 AGI)。

2.将AGI减去个人所得扣除额(Deduction)后,剩余金额就是纳税所得(Taxable Income),再去根据税率级距,算出应纳的所得税金额。

以下是所得税计算的一般公式:

*新税法方案已废除个人免税额(Exemption),2019年之后所申报的个人所得税时已不适用。依照上述第二步做法得出金额之后,还可再扣除以下:

·各种税收抵免 (Tax Credit),比如扶养小孩 (Child and Family Tax Credits)和教育相关费用(Education Credits)等。

·曾经付过的税(比如 W2 的薪资预扣)。

—常见税额抵免优惠(Tax Credit)

1)家庭和被抚养人优惠

·经济恢复的退稅优惠

·低收入家庭福利优惠

·子女和被抚养人照护优惠

·收养优惠

·子女税优惠和其他被抚养人抵税优惠(ODC)

·老人或残疾人优惠额

2)收入和储蓄优惠

·低收入家庭福利优惠

·储户优惠

·国外税收抵免优惠

·额外的社会安全和《铁路员工退休税务法》(RRTA)扣缴税款

·未分配的资本收益税优惠

·上一年最抵税额不可退税的优惠

3)房主优惠

·住宅节能房地产优惠

·低收入住房优惠(房主)

4)医疗保健优惠

·保费税额抵免优惠(平价医疗法案)

·健康保险抵税优惠

5)教育优惠额

·美国机会抵税额和终身教育费抵税优惠

—常见枚举扣除额(Tax Deduction)

1)与工作有关的减免

·内政部

·企业应酬费

·职工业务费用

2) 列举扣除

·可扣除的税款

·州和地方税款减免限制

·财产税

·房地产税

·销售税

·慈善捐献

·赌博亏损

·杂项开支

·利息支出

·房屋贷款利率

·搬家费

3) 教育减免

·学生贷款利息

·与工作有关的教育支出

·教师教育支出

4) 医疗保健减免

·医疗和牙科费用

·健康储蓄帐户(HSA)

5) 与投资有关的减免

·房屋出售

·个人退休计划(IRAs)

·资本损失

·坏帐

·机会区

—特殊减免

·美国退伍军人事务部发放的福利

·军旅费用

·陪审团收入

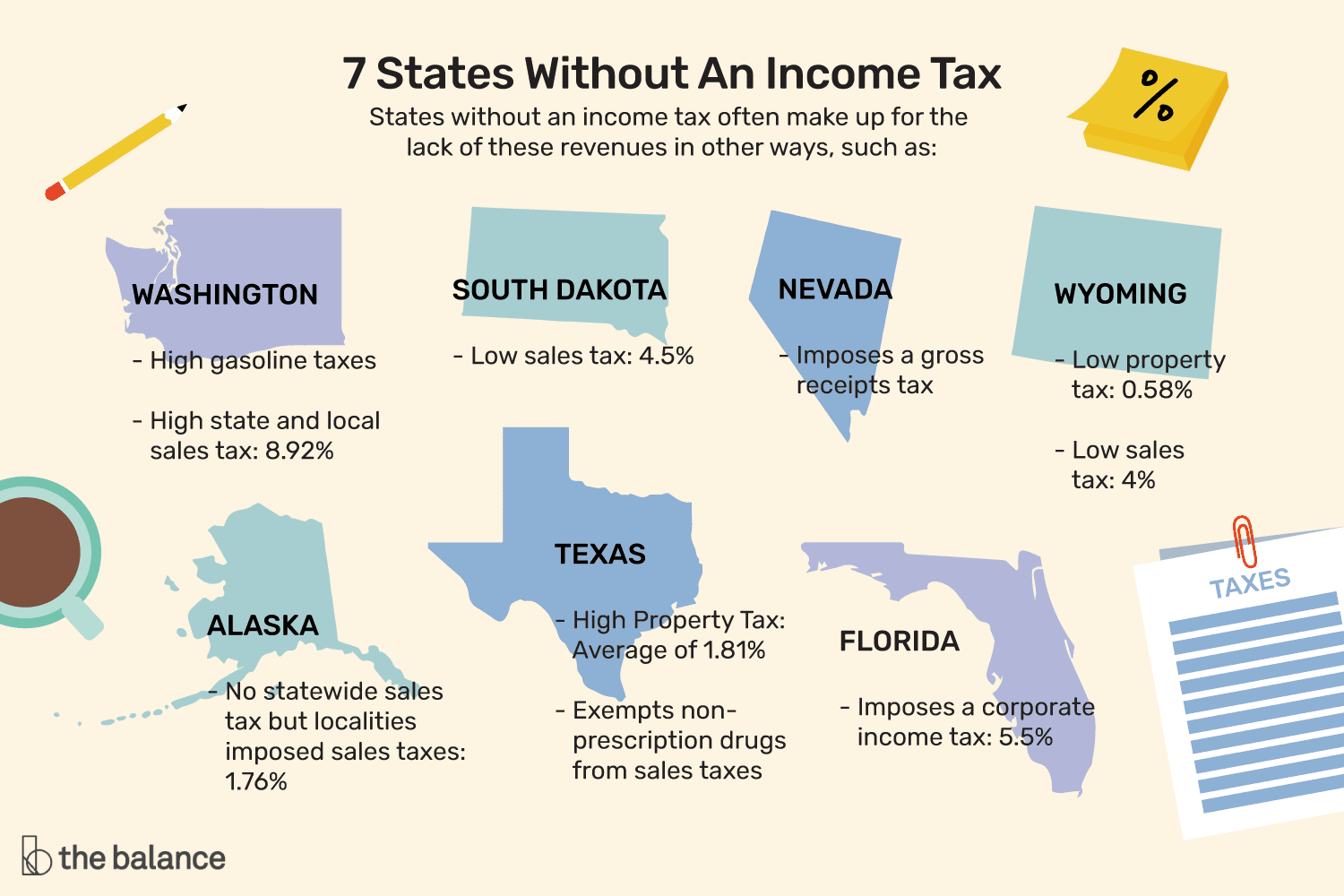

—美国免州税的州

在美国有7个州是免征个人所得税的,分别是:阿拉斯加州(Alaska)、佛罗里达州(Florida)、内华达州(Nevada)、南达科他州(South Dakota)、得克萨斯州(Texas)、华盛顿州(Washington)和怀俄明州(Wyoming)。

常见的纳税申报方式

常见纳税申报方式有三种:

1)自行填写纳税申报表

即从 IRS 下载填写报税表格申报,具体操作如下:

·下载纸本或在线填写报税表格

·按表格填写说明,将上年度所有个人收入和符合免税条款的收入扣减项填入,表格里就会自动计算出个人所得税应缴数目

·在报税截止日期前,以邮寄或在线提交(e-filling)方式将表格和钱交给税务部门。

若通过在线提交的方式,需要注意:

·在线申报 E-Filing

联邦税:通过美国国税局(IRS)的在线报税服务

州税:请至各州州政府官网的免费申报系统

·在线退税进度查找

联邦税:可在线查找联邦税的退税进度,https://www.irs.gov/refunds

州税:请至各州州政府官网的在线查找系统。

2)通过报税软件

美国另一种适用较广的报税方式是自行购买报税软件申报,即把报税表格电子化,辅以详细的注解说明,一步一步指引报税者回答报税问题,最后整理成一份官方认可的报税表格。

一些知名的报税软件皆有美国税务单位官方认可,可靠性极高。

3)通过专业会计师

咨询专业会计师 (CPA) 协助申报,适用于财产或收入情况较复杂的情况。与会计师预约好时间进行面谈后,会计师会询问纳税人的财产信息,并要求提供必要的证据数据等。待协助填写完报税表格后会再一对一与纳税人针对进行核对,确认无误后才可寄件。

通常来说专业会计师提供收费的纳税申报服务。

美国虽然全球征税,但不会重复征税。在其他国家缴纳过的收入税,也可以用税金免除的方式减除。很多国家的税率比美国高。如果已缴纳过其他国家的收入税,而税率又比美国高的,纳税人就无需再向美国的缴税。但是必须进行纳税申报。

如果不能准确无误的进行纳税申报,则会面临美国国税局的税务稽查(Tax Audit),也就是复查/检查一个组织或者个人的账户和金融资讯,来确保根据税法进行正确的申报,并验证申报的纳税金额是否准确。通常来说国税局只会审查近3年内的报税情况,这也是为何法律要求纳税人要保存所有报税数据至少3年。但若被发现收入申报上有显著瑕疵,IRS则可能会追溯最近6年的纳税申报数据,但原则上不会超过6年。

美国国税局(IRS)每年会有1.7%的人被抽到查税。国税局会提前以书面形式通知纳税人。通常会向纳税人寄出查税通知书,并给予一定的时间准备。需要注意的是,国税局绝对不会通过电话、E-mail、短信等的方式发出税务稽查的通知,更不会向纳税人收取欠款罚款,或要求纳税人提供银行帐户信息,或要求转帐。

参考资料:

1、https://www.irs.gov/

2、https://china.usembassy-china.org.cn/zh/u-s-citizen-services-zh/internal-revenue-service-u-s-taxes-zh/

3、Agreement Between the Government of the United States of America and the Government of Canada to Improve International Tax Compliance through Enhanced Exchange of Information under the Convention Between the United States of America and Canada with Respect to Taxes on Income and on Capital

4、https://www.irs.gov/credits-deductions-for-individuals

5、《赴美国移民投资税务与财产披露实务指南-第三版》