经济学人分析了私募股权行业的前景,发现尽管公共市场的大跌尚未波及到私募股权市场,但日益高涨的利率和经济增长放缓迟早将造成伤害。这是因为本次私募股权市场的蓬勃发展原本就是由债务驱动的,而其中许多公司的估值并不合理,最终将造成市场崩溃。

如果股票和债务市场的投资者能够记得2022年上半年的任何事情,那就是一代人一次的抛售。但公共市场的动荡还没有完全渗入到私募股权投资中:筹款活动一直在进行,大型交易仍在完成,纸面回报看起来还是很强劲。然而,大出血可能即将到来。

收购的野蛮人在20世纪80年代末而不是70年代成名,是有原因的。企业收购是一种金融策略,不适合即将到来的缓慢增长和高通货膨胀时期;在私人股本40年的历史上,没有任何一个繁荣和萧条的周期是这样的。最重要的是,廉价的债务不太可能扭转败局。

注:“野蛮人”指电影及同名著作《门口的野蛮人》(Barbarians at the Gate),说的是八十年代末,华尔街杠杆资金KKR收购雷诺兹·纳贝斯克烟草和食品公司的经典案例。

如果麻烦来了,它将打击一个现在傲慢而庞大的行业。私募股权基金投资或等待投资的金额已经从2009年的1.3万亿美元,膨胀到今天的4.6万亿美元。这是因为在2007-09年全球金融危机之后的十年间,养老基金、保险公司和捐赠基金争相追求收益。许多人已经把他们对私募股权的分配增加了一倍以上。自2015年以来,美国最大的10个公共部门养老基金,总共向收购基金投入了超过1000亿美元。

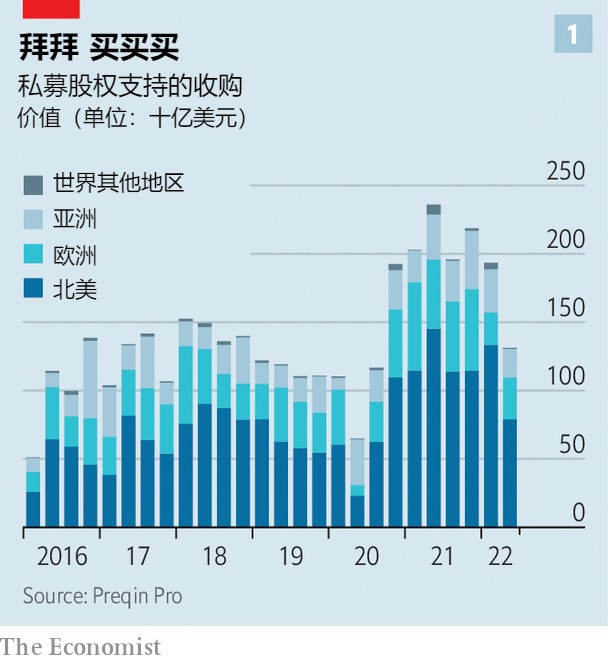

为了寻求超越市场的回报,目前由私募股权公司管理的约3.3万亿美元被投资于私营企业。其中一大块反映了2021年期间完成的8500亿美元的收购交易(上图)。这些资本取得令人印象深刻的纸面收益(下图),并不是因为私募股权公司老板们的天才之举。相反,直到最近,公司的估值一直上升;是因为低利率推高了公司的估值,这些公司被拿着廉价债务的收购公司所追逐。

根据咨询公司贝恩的数据,收购在包括科技在内的估值最高的行业中越来越普遍,推动美国公司私有化交易的平均估值倍数在2021年达到19.3倍EBITDA(息税折旧及摊销前利润),而2007年是12.6。

今年的股市暴跌将需要几个月的时间才能冲击私人市场。但一场清算即将到来。私募股权投资受益于非流动性的遮羞布,导致实际估值和报告的基金估值之间出现延迟。在没有流动市场为投资定价的情况下,私募股权基金根据投资在“有序交易”中实现的价格,来评估投资组合的当前“公允价值”(指买卖的双方对于交易的各事项有充分的认知共识,并达成交之意愿所定的价格),这应该与公共市场中可比公司的估值相似。

但这种“有序”的退出正在迅速枯竭。市场动荡意味着在股票市场上市的可能已不复存在,而且公司在经济衰退前会更多地考虑将现金用于收购。从一个私募股权基金到另一个私募股权基金的推销,将无法维持高估值的另类现实。

对于一些基金经理来说,调整估值将是痛苦的。那些以高于股市的天价买入公司的基金将遭遇大幅减价。习惯于稳定的、击败市场回报的基金经理和投资者必须接受他们投资的真正潜在波动性。只有那些最聪明的基金经理,能够保持自己的纪律,并在繁荣的行业之外寻找便宜货,才不需要害怕会计师的镰刀。

公共市场是观察未来私募股权投资回报的一个有用窗口。景色并不令人愉快。有一个指数将私募股权投资组合与公共股票市场中对应的公司相比较,今年下降了37%。

另一个可参照物是投资信托基金的股价表现,这是一种公开交易的投资工具,它投资于私募股权。通常情况下,这些信托基金的交易价格接近基础资产价值,而基础资产价值是基于私募股权基金提供的“公允价值”评估。这些价差已经扩大,有时甚至是巨大的。

HgCapital Trust是一家以科技为重点的私募股权投资者,目前的交易价格比其最近的净资产价值打了25%的折扣;这只信托基金最大的一笔投资,是以27倍的EBITDA持有的。

私募股权投资的老板们经常声称,是他们作为商业运营者的技能,而不是金融工程师,创造了回报(和丰厚的费用)。他们的投资者应该希望这是真的。但是,这些宇宙主宰们将会发现,在滞胀时期,他们也不能免于管理企业的困难;增长和利润率的担忧也让私营公司的老板们夜不能寐。

根据一项研究,在过去五年中,扩大的利润率只占私募股权价值创造的6%;随着定价权成为所有公司的焦点,捍卫利润率将优先于增长。无法适应的惩罚将是严厉的。沉重的债务堆积(美国大型收购案的平均杠杆率现在超过了7倍,是2007年以来的最高值)使得正确处理这个问题对于避免破产法庭至关重要。

等待私募股权公司投资的1.3万亿美元的命运也不确定,它们被称为“干火药”。估值的波动是花钱的一个直接障碍。公司买家和卖家之间的价格预期差距越来越大,这对可能的交易来说是致命的。

6月28日,英国药剂师兼零售商Boots的美国母公司Walgreens Boots Alliance,在与潜在的私募股权收购者的漫长谈判失败后,宣布放弃出售这个著名的英国品牌。估值的大幅调整是推动收购的必要条件:6月24日,美国软件公司Zendesk宣布同意由Hellman & Friedman和Permira这两家私募股权公司以102亿美元收购。仅仅四个月前,Zendesk拒绝了同一家基金提出的170亿美元的建议。

利率将被证明是对收购游戏规则的一个更持久的挑战。廉价的债务对私募股权公司来说是一大刺激:典型的收购案中有一半左右是用债务支付的,放大了投资者的资本回报。它在每一个收购热潮期都发挥了关键作用;目前的收购热潮可以直接追溯到全球金融危机期间央行的降息。

随着这些政策因通货膨胀率上升而被取消,收购债务已变得明显更昂贵。这种情况不会很快改变。没有逃离这些风险资产的投资者,要求的回报比以前高得多,而美国的垃圾债券收益率已经达到9%。

对执行收购交易至关重要的杠杆贷款的供应已经崩溃;6月份,贷款发行量与去年同月相比下降了41%。通常为这些贷款提供担保的投资银行家们,正准备承受巨大的损失,因为他们脚下的土地正在发生变化,他们正努力将债务卸下给投资者。

股票市场的狂热和史上最低利率混合在一起,维持了第四次收购热潮;巨大的资本池增加了他们在私人市场的风险敞口,使其规模扩大。私募股权正在回到地面上,届时它将会回到一个陌生的星球。