据彭博社报道,在中国,有越来越多的迹象表明,地方政府的债务负担正在变得不可持续。

中国31个省级政府的未偿债务存量已接近财政部规定的收入的120%的风险门槛。突破这一界限可能意味着各地区在借贷方面将面临更多的监管障碍,从而阻碍其推动经济增长的能力。

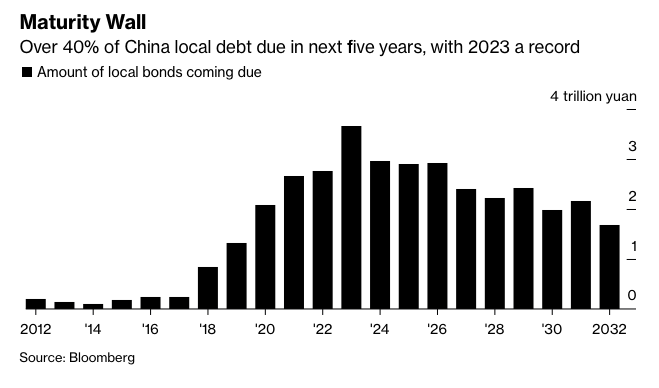

此外,地方政府将在未来五年内面临巨大的债券到期潮,价值近15万亿元人民币的债券将到期,占其未偿债务的逾40%。

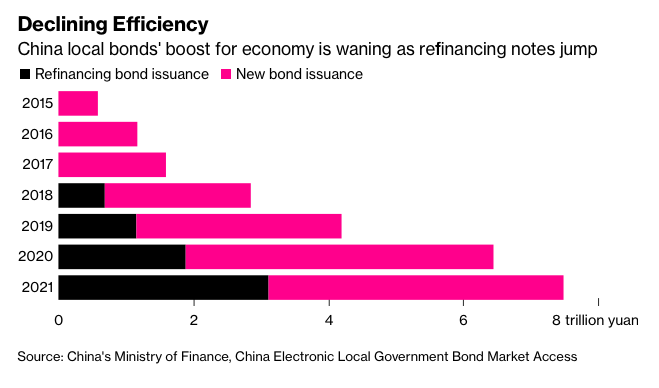

虽然省级政府违约的风险不大,但他们在偿债方面会遇到越来越多的困难。他们需要发行越来越多的债券来对到期债券进行展期,而不是为新的支出提供资金,因此,投资增长可能会受到影响。

金融紧缩的一个主要原因是房地产危机。来自土地销售的收入在过去占到地方政府收入的30%左右,现在已经骤降。此外,政府为企业提供了数万亿元的税收减免,以帮助他们应对过去几年的经济放缓。

中央政府最近首次承认了对专项地方债券偿付风险的担忧,敦促深圳考虑设立一个准备基金,以防止债券偿付风险。深圳的财政状况比其他许多城市或省份要好,它是财政改革的试验区。

在全国人大常委会10月举行的一次会议上,一些与会人员警告说,这两年一大批地方政府债务陆续到期,按时偿还有难度,建议有关部门提早谋划,形成预案。

地方政府面临压力

渣打银行的丁爽等经济学家表示,中央政府应该通过增加借贷来承担更多的债务负担。前中国人民银行货币政策委员会委员余永定和其他经济学家在本月早些时候的一份报告中发出了类似的呼吁,称中央政府应发行更多债券,特别是可用于投资基础设施的一般债券。

丁爽表示:“应该是中央政府,而不是各省,来增加杠杆。在过去几年里,地方财政已经变得相当疲软。政府将面临越来越大的压力来作出改变。这是一个时间问题。”

中国将省级债务的风险门槛设定为其“综合财力”的120%,综合财力被普遍认为是来自于一般公共预算和政府性基金预算收入以及来自中央政府的转移支付的总和。

疫情刺激措施

在2020年之前,省级债务比率相当稳定,中央政府推动遏制债务有助于让这一比例略有下降。此后,由于政府在疫情期间加大了财政刺激力度,这一比率急剧上升。根据彭博社基于官方数据的计算,省级债务占收入的比例从2019年的83%跃升至9月底的118%。

相比之下,地方政府的收入大幅下滑,主要是由于房地产的低迷和土地销售的暴跌。去年,地方总体收入的年增幅放缓至仅为2.5%,而2019年为7.1%,此前两年则出现了两位数的增长。

国盛证券的首席债券分析师杨业伟在11月的一份报告中写道:“政府显性债务增速持续高于政府财力增长,这意味着政府显性债务的压力持续攀升,这将为未来财政政策空间和财政稳健性带来新的挑战。”

根据财政部的一份报告,为了使整体借款低于风险门槛,高风险地区将被要求通过控制项目规模、压缩公用经费、处置存量资产等方式,多渠道筹集资金偿还债务。一些省份,如安徽,已经采取行动,禁止风险地区增加新的债务。

各省的债务池中增长最快的部分是专项债券。这些资金主要用于资助基础设施投资,这有助于推动经济增长。自2020年以来,已经发行了近11万亿元的新的专项债券,比从2015年开始的五年内发行的债券多出一倍多,当时地方政府首次被允许自行发行债券。

明年对地方政府的财政来说将是特别具有挑战性的一年。约3.65万亿元的债券将在2023年到期,是年度最高记录,其数额与今年的新专项债券配额一样大。

甚至连利息的支付也是一个日益严重的问题。今年前九个月,专项债券的利息支付达到4790亿元,相当于政府性基金预算支出的6.2%。根据2016年公布的规则,超过10%的水平将触发财政结构调整,正如去年年底发生在鹤岗市的情况一样,这会迫使地方政府捂紧钱包,包括冻结招聘。

如果中央政府发行更多的一般债券来资助基础设施项目,将不得不让官方财政赤字从目前占国内生产总值(GDP)约3%的水平上激增。官方财政赤字率一直保持在较低水平,因为政府对扩大一般债券发行持谨慎态度,倾向于允许各省发行越来越多的专项债券。

渣打银行的丁爽估计,如果包括专项地方债券,今年的广义财政赤字将达到GDP的7.3%。

他说:“这么高的比例是不可持续的。”