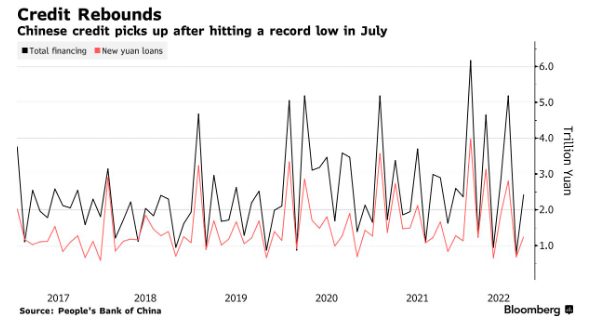

据彭博社报道,在央行降息并推动银行增加贷款后,中国的信贷增长在8月份从纪录低点恢复。但家庭借贷仍然疲软和影子银行的回归表明,贷款的实际需求仍然不强。

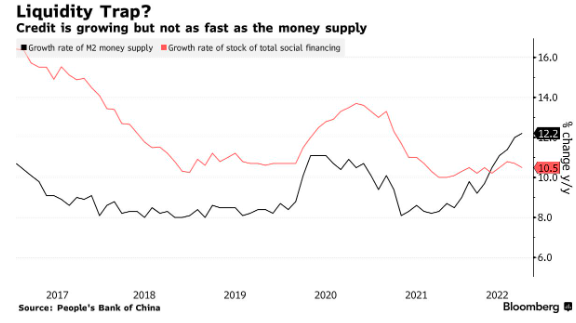

社会融资规模是新信贷的广泛衡量标准。中国人民银行公布的数据显示,受到新贷款和通过影子银行贷款增长推动影响,这一数据在8月是上个月纪录低点的3倍。影子银行的回归,以及未偿还信贷存量的增速再次低于广义货币供应量M2的事实,表明金融体系中的部分流动性没有流向实体经济。

货币供应量和未偿信贷的不同趋势表明,货币宽松对贷款的支持可能会减弱,并加剧了对所谓“流动性陷阱”的担忧。政府和央行一直试图通过降息、增加债券和其他措施来支持住房和建筑业,但到目前没有迹象表明这些行动足以扭转受房地产危机打击的经济受挫趋势,或改变新冠防疫封锁政策。

万神殿宏观经济的首席中国经济学家克雷格·博瑟姆(Craig Botham)在一份说明中表示,企业和政府债券销售放缓,尽管降息,但抵押贷款仍然疲软。他写道:“私营部门的贷款需求正在下降,大量的流动性被注入并开始影响影子金融系统,但在今年早些时候之前,影子银行系统的萎缩速度越来越快。 ”

由于银行承兑汇票和委托贷款增加,上个月影子银行业务猛增了近4800亿元,是2017年3月以来的最大增幅。

由于信贷增长缓慢,政府最近加强了货币宽松措施,以帮助陷入困境的经济。但由于经济放缓,公司和家庭一直不愿意承担更多债务。上个月,中国人民银行出乎意料地降低了政策利率,导致五年期贷款最优惠利率(抵押贷款的参考利率)下降了15个基点。

据彭博社报道,中国政府最近还推出了一个刺激计划,其中有1万亿元的资金主要用于基础设施项目,并要求政策性银行提供2000亿元的特别贷款,以确保停滞的住房项目交付给买家。

彭博社的经济学家埃里克·朱(Eric Zhu,音译)认为现在的融资规模仍然远远低于2021年的水平,他说:“财政资金正在减少,因为地方政府在今年早些时候花掉了大部分的年度债务配额。家庭借款和企业贷款的缓慢恢复表明,潜在的需求仍然受到新冠清零政策和房地产低迷的负面影响。”

中国央行最近再次推动增加贷款,因为官员们在8月底会见了几家大型国有贷款机构和政策性银行的代表,并敦促他们在促进贷款增长方面发挥“领导作用”。副行长刘国强本周早些时候承诺,央行将引导银行扩大中长期贷款,并利用降低存款利率造成的资金成本下降,来降低贷款成本。

8月份,反映企业扩大投资意愿的新增企业中长期贷款从7月份的3460亿元增加了一倍多,达到7350亿元。票据融资是企业短期借款的一种形式,几乎减半至1590亿元。

然而,目前还不清楚数据的改善在多大程度上显示了更好的真实需求,因为一些国有银行最近采用了不寻常的做法来增加他们的贷款量,因为他们在努力满足政府向经济注入更多信贷的要求。

作为抵押贷款的代表,新的家庭中长期贷款为2660亿元,高于7月份的1490亿元,但仍远低于新冠疫情前的同期水平。 从历史上看,信贷数据在7月疲软之后,往往会在8月和9月反弹。

澳盛銀行的高级中国经济学家王蕊说:“抵押贷款仍然乏力。”