据彭博社报道,美股连续第三次在美联储大幅加息后上涨,然而,过去两次反弹之后所发生的事情让看跌美股的人感到担忧。

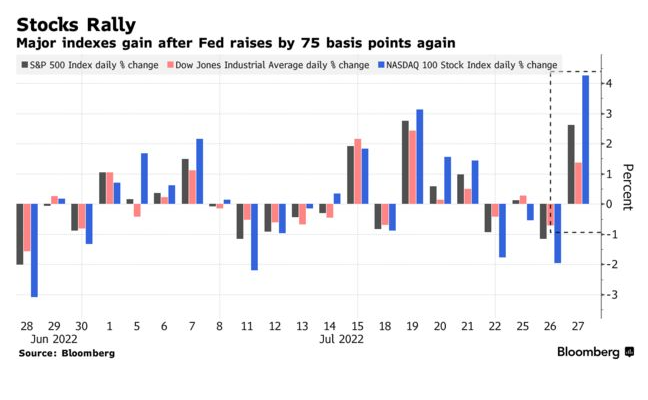

在5月和6月,随着投资者分析美联储主席鲍威尔的发言,并重新调整对可能的政策行动路径的预期,在股市大涨之后出现了更大的抛售。在标普500指数大涨2.6%、纳斯达克100指数创下2020年11月以来的最佳涨幅后,华尔街迅速发出了股市可能再次下挫的警告。

多头紧紧抓住鲍威尔的话不放,他说在9月可能再次大幅加息后,今年晚些时候“放慢加息步伐可能是适合的”,以便美联储能够评估其积极对抗通胀的效果。空头则反驳说,这与暗示美联储接近结束其紧缩周期相去甚远,而且市场显示明年的利率将在3.5%左右,比美联储的最新预测至少落后半个百分点。

贝莱德的杰弗里·罗森伯格在彭博电视上表示:“这一市场动向是希望战胜经验所带来的胜利。我对此会持有略谨慎的态度。市场一直抓住步伐放缓这一点,并没有真正考虑到,在此情况下,市场越是反弹,就越难持续下去。”

鲍威尔指出,有迹象表明经济正在放缓,但他表示,劳动力市场尚未显示出任何有意义的下滑,从而让美联储从其限制性政策中转移出来。对通胀的担忧继续压制着消费者情绪,企业公布的业绩显示,由于投入价格激增,企业正在努力守住利润率。

对于富国银行投资研究所的萨米尔·萨马纳来说,周三风险资产的走高可能是由于流动性不足和仓位清淡。这种飙升也只是加剧了金融条件的放松,在标普500指数向10月以来表现最好的月份迈进的时候,金融条件的放松已经到来。萨马纳说,自6月进行了超大规模加息以来,衡量市场压力的跨资产指标已得到大幅缓解,这可能使美联储保持鹰派倾向,而股市反弹看起来很脆弱。

萨马纳说:“一旦仓位更加均衡,宏观背景将基本保持不变:粘性通胀、政策趋紧,以及经济和消费者疲软。从目前的水平来看,风险/回报相当差,因为风险的进一步反弹和金融条件的放松将推动美联储进一步加息。”

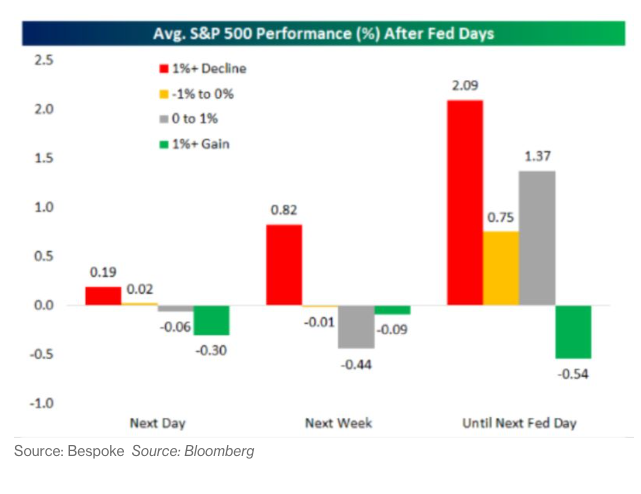

根据Bespoke投资集团的数据,从历史上看,美联储日(即美联储作出利率决定的那天),股市大涨并未持续。据Bespoke的杰克·戈登称,当标普500指数在利率决定日反弹1%或更多时,第二天的平均跌幅则为0.30%。他在一份报告中写道,接下来一周和直到下一次会议之前的表现也是负面的,他补充说,当标普500指数在这些日子里上涨超过1%时,不仅两次会议之间的平均表现最差,而且也仅在此情况下,标普500指数平均会出现下跌。

戈登写道:“反弹在当下来看总是很有趣,但从历史上看,当标普500指数在美联储日表现良好时,通常会在两次会议之间表现不佳。”

企业盈利也将对经济实力和市场走向有很大的影响。在鲍威尔讲话之前,微软公司和Alphabet公司发布的强劲预测已经提振了股市,但对利润率的警告和消费公司下半年将出现放缓在本周早些时候令股市承压。Meta Platforms报告了其有史以来首次季度销售额出现下滑,理由是广告商的预算缩减。苹果公司和亚马逊公司都在周四晚些时候发布报告。

对于投资银行Academy Securities的宏观战略主管彼得·奇尔来说,美联储今年历史性的紧缩步伐足以让任何的股市反弹变得不稳定。

奇尔说:“我想淡化这一点,经济比迄今为止的数据所表明的还要糟糕,这次加息将使问题更加严重。”