经济学人发表文章,中国正在重塑全球最大的风投创业平台,但是,由于国家资本的过度介入,初创企业往往把讨好国家风投基金作为第一目标,如何将高新技术商品化反而成为其次,一些初创企业为了迎合国家的偏好,改变了自己的商业模式,这也许就是中国满意的投资环境,但并一定是最适合创新的技术环境。

今年3月,武汉政府宣布创建一个100亿元的投资平台,自那以后,武汉市的高新技术开发区一直受到热议,光谷创投引导基金旨在将私人资本不理智的经济决策,与国家的工业目标相结合。光谷基金经理李扬在5月底告诉国家媒体,2个月来,光谷创投引导基金已接到80余家投资机构的申报咨询。其中10余家递交了申请的项目已立项。

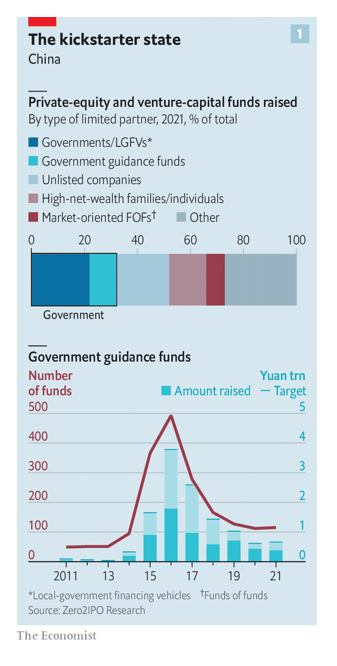

政府的现金正通过中国的私人资本市场中流动。在2015年至2021年期间,约2000家“政府引导基金”共筹集了近1万亿美元。尽管自2016年达到顶峰后,筹资的步伐已经放缓,但政府的角色依然根深蒂固,尤其是为了让这些融资平台能够部署大量资金。去年,国家政府(包括地方政府)在中国有限合伙企业筹集的资金中占了三分之一,使其成为中国迄今为止最大的风险资本(VC)和私募股权的来源(见图1)。

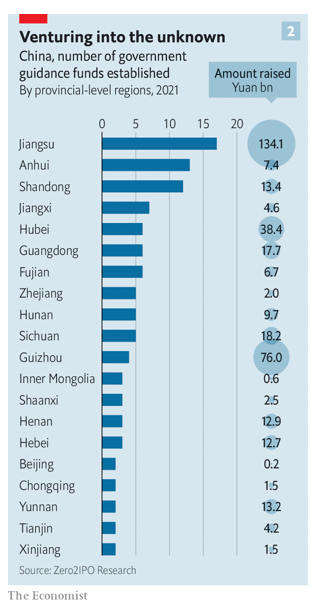

根据咨询公司贝恩的数据,2021年完成融资的中国大型基金大多由政府牵头。企业改革基金筹集了近110亿美元;国家绿色发展基金筹集了130亿美元。根据研究公司清科的数据,各省去年设立了20个此类基金,总共筹集了约1360亿元人民币,是2020年筹集资金的4.5倍。城市和其他地方政府投入的资金更多(见图2)。

引导基金有两个目的,一是抵制“资本的无序扩张”(政府认为中国消费互联网行业变得过于庞大),二是实现中国领导人席对人工智能、生物技术和先进制造业(尤其是芯片)等战略领域实现本土创新的愿望。

理论上,将国家的长期资本与私人投资者的动物本能和市场智慧相结合,使指导基金能够避免传统产业政策的陷阱。根据政府自己的估计,如果不能调动私人资本,那么这些基金就会成为另一种形式的国家补贴。但是在实践中,私营部门的作用是模糊的和受限制的。因此,许多基金延续了老派的做法,充斥着大量的浪费和裙带关系。而且,它们带来了新的问题。

指导基金像一只奇怪的野兽。在传统的VC或收购基金中,创始人扮演的是负责配置资金的普通合伙人角色。相比之下,引导基金通常创建子基金,并邀请专业的资产管理公司作为有限合伙人来进行管理。为了限制基金对普通合伙人的投资决策的影响,从而限制政府对资金去向的干涉,许多基金都可规定政府投资的最大规模。例如,光谷基金在它旗下任何一个子基金中的持股比例不得超过25%,而且它向任何一个子基金输送的资金不得超过1亿元人民币。

在某些情况下,这些规则很有效。上海天使引导创投基金是一个最初在2014年推出的100亿元的机构,现在已经创建了超过65个子基金,与非国家投资者合作,对早期公司的少数股权进行小额投资。《经济学人》对其中20个子基金的抽样调查显示,其普通合伙人和其余大部分有限合伙人确实是私营部门的基金。从公开的资料来看,代表普通合伙人负责子基金的几位高管具有专业的投资经验。

不过,在中国的中小型城市中,情况可能不太像上海,而更像山东。2018年,这个省设立了山东省新动能基金管理有限公司。自那时起,这款基金已推出了270多个子基金,现金已进入至少1000家省级公司。我们对其中50个子基金的分析显示,大约一半是由国家资本主导的,几乎没有私营部门的共同投资。相反,许多其他有限合伙人是其他指导基金、国营公司或其他与政府有联系的实体。负责管理这些子基金的人,其市场经验似乎也比上海同行要少得多。

山东的例子表明,至少在某些情况下,国家的资金正在排挤私人资本,而不是与之合作。原因之一是寻求部署资本的政府投资者数量庞大。到2019年,有超过1300个城市和地区设立了指导基金。据美国智库“安全与新兴技术中心”称,某个中国中部的城市至少有10家这样的基金。由于所有的政府资金都在流动,私人投资者可以投入资金的地方越来越少。

同时,子基金的结构也降低了它们对私人投资者的吸引力。许多子基金将资本锁定长达十年,这符合中国领导人对长期策略的鼓励,但对于典型的私人有限合伙人来说,这个时间比一般他们能接受的时间长了一倍。国家对投资损失的确认准则往往比风险资本家或私人股权经理所希望的要严格,而且对那些本可以渡过难关的公司也没什么耐心。一位律师指出,最令人沮丧的是,如果一个在子基金中拥有少量股份的指导基金决定退出,其优惠条件将导致整个基金解散,投资组合公司和私人投资者的利益都被晾在一边。

国家现金的涌入也导致了其他的扭曲现象。其中一个是夸大了公司的估值。《经济学人》对公司所有权记录的分析显示,在位于中部和东部6省的56家独角兽公司中,有32家接受了国家资助。其中一些公司属于消费者互联网的宠儿,他们的价值前景已经被中国领导人的重拳打垮了。负责这些投资的地方官员没有什么动力去承担这些损失,也不理会他们的基金准则怎么说。

对于中国领导人认可的那种创业公司来说,估值过高也是一个问题。大型收购公司报告说,在过去两年里,芯片制造和AI等热门行业吸收了创纪录的引导资金。华盛顿智囊团战略与国际研究中心的斯科特·肯尼迪指出,由此产生的市场泡沫使得从一众创新者中挑选出真正有前途的初创公司变得更加困难。

这个问题因另一种更为严重的扭曲而加剧。传统上,风险投资将年轻公司纳入人才和潜在商业伙伴的网络中。指导基金却让它们与国有企业和其他政府机构建立直接联系,这些机构可以快速处理申请并帮助解决监管问题。北京中伦律师事务所的凯瑟琳·陈说,因此,初创企业和私人合作投资人都非常愿意与政府基金建立联系。

随着中国领导人的国家资本主义变得更加国家主义,而不是资本主义,这种联系可以成就或破坏刚起步的公司。这反过来又使初创企业及其私人支持者首先想到的是讨好政府,而将实际的突破性成果商业化倒成了其次。

多年来,年轻的中国公司为获得地方补贴、廉价信贷和土地而调整业务,现在,它们也在做着同样的事情来吸引指导资金。他们和他们的私人支持者通常会邀请前政府官员来帮助他们在新的风投官僚体系中获得青睐。

一位著名的风险投资家承认,他的风险投资公司现在与其说是押注于下一个大事件,不如说是押注于下一个能够领取政府补助的部门。在今天的中国,这具有完美的投资意义,但这并不是技术进步的秘诀。