文 | Megan茗君

近期,以滴滴为首的一众中概股纷纷打响了美股“登陆战”:自上月底以来,滴滴、每日优鲜、叮咚买菜、爱回收、满帮等国内众多知名企业都已递交了美股上市招股书。

美股市场一直对全球创业公司具有极大的吸引力,然而,对于中国企业来说,在如今中美关系变幻莫测、美国对中概股监管趋严的大环境下,仍然如此“争先恐后”地赴美乍看之下似乎不太合理。

去年12月,美国《外国公司问责法案》由前总统特朗普签署并正式生效。根据该法案规定,若在美国上市外国企业连续三年无法接受美国上市公司会计监督委员会(PCAOB)的有效监管,则该企业股票将无法在美股市场进行交易。

与该法规相悖的是中国相关法律规定:中国企业的审计底稿必须存放于境内,不能擅自传递给境外机构或个人。也就是说,若《外国公司问责法案》被严格执行,中概股或将面临三年后从集体从美股退市的窘境。

据PCAOB公布数据,去年至今,该机构无法有效监管的在美上市外国公司全部为中国企业,共203家,而目前在美上市的中概股共约250家。

今年3月,美国证券交易委员会(SEC)正式发布了《外国公司问责法案》修正案,迈出了法案落地的第一步。5月13日,PCAOB也发布了有关该法案的拟议执行细则与框架,标志着法案的实质性执行或将很快到来。

然而,即便如此,“集体退市”的风险仍然难挡中国企业赴美上市的热情。

中企赴美上市热情不降反增

2020年,赴美上市的中国企业有34家,通过IPO共募集约150亿美元,已创2014年以来新高。然而,今年以来,中国企业赴美上市的数量及募资体量仍然在进一步增长:

据安永数据,仅今年一季度,就有近20家中国企业在美股挂牌,占所有赴美上市外国企业的一半。彭博数据则显示,从今年年初到四月底,中国企业赴美IPO共募集66亿美元,创历史新高,是去年同期的八倍。

据美中经济与安全评估委员会报告,截至今年5月初,美股主要交易市场共有248支挂牌中概股,总市值约2.1万亿美元,数量较去年10月增加31家。

纽交所首席中国代表杨旭预测:今年将可能有约60家中国公司赴美上市,数量达去年的近两倍。

IPO咨询公司Blueshirt董事总经理加里·德沃查克(Gary Dvorchak)专门负责为中国公司赴美上市提供咨询服务,在被问及今年中企赴美上市热潮时,德沃查克表示:

“这是一股大浪潮。我们的电话一直在响,没法挂上。我们在招聘更多的人。自从1999年的纳斯达克泡沫以来我从没见过这样的事。这让我感到担忧。”

热情之下,中概股今年表现并不如意

虽然中国企业赴美上市热情在不断增长,但今年以来新上市中概股的表现并不那么尽如人意。

今年1月至5月初,新挂牌中概股中市值最大五家公司分别是雾芯科技、知乎、水滴、怪兽充电以及容联云通讯。在这五家公司中,目前仅知乎股价较首日开盘价有所上涨:

知乎于3月26日上市,目前股价较上市首日开盘价上涨约37%,较发行价上涨约16%,市值约61.7亿美元。

然而,其它四家公司在上市后股价均下跌,且跌幅不小:

雾芯科技于1月23日上市,目前股价较首日开盘价跌近60%,较发行价跌约22%。

容联云通讯于2月9日上市,目前股价较首日开盘价跌近70%,较发行价跌近50%。

怪兽充电和水滴目前股价较首日开盘价跌幅分别为40%和23%,较发行价下跌约三成。

据彭博数据,截至5月底,在今年已上市的34家中概股中,有20家股价已跌破发行价,破发比例约60%。而在2020年上市的中概股中,目前跌破发行价的比例为40%。

与此同时,今年中概股的整体表现也并不乐观:

标普美国中概股50指数跟踪在美上市市值最大50支中概股表现,今年以来,该指数已下跌约13%,同期标普500指数上涨约13%。而在去年,标普美国中概股50指数全年收益率高达近65%,同期标普500收益率约16%。

受到近期美股市场波动、中概股股价表现不佳的影响,5月底,已递交美股上市招股书的喜马拉雅、哈啰出行及七牛云均宣布推迟上市日程,甚至有媒体报道喜马拉雅可能正在筹划更改上市地点,转赴香港上市。

然而,这三家公司IPO进程的放缓并不妨碍仍有更多中国企业仍在“前赴后继”地赴美上市,其中不少还是细分赛道的龙头企业,有意在美股市场争做行业“第一股”:

5月13日与5月28日,福佑卡车与满帮集团分别递交赴美IPO招股书,都试图冲击中概数字化货运第一股。

5月29日,爱回收递交赴美IPO招股书,或将成为中国二手3C电商第一股。

6月9日,叮咚买菜与每日优鲜双双递交赴美IPO招股书,争做中国生鲜电商第一股。

6月11日,网约车巨头滴滴递交赴美IPO招股书,上市估值或将高达700-1000亿美元,中概网约车第一股也即将到来。

那么,面临趋严的监管环境及中概股整体并不乐观的表现,为何这些中国企业仍然没有停下赴美的步伐,甚至加快了上市的节奏?

赴美上市的诱惑:高估值、高流动性、高知名度

目前,在美主要股票交易所挂牌的中概股总市值约2.1万亿美元,这是一个不小的数字:与中国股市市值相比,在美中概股总市值已占沪深总市值约20%,是科创版总市值的近4倍。

然而,2.1万亿美元却仅占美股市值总额的约4%。

对于大部分中国企业来说,美股市场仍然意味着相较本土市场更大的资金体量、更高的流动性、更多元化的投资者以及更高的国际知名度。

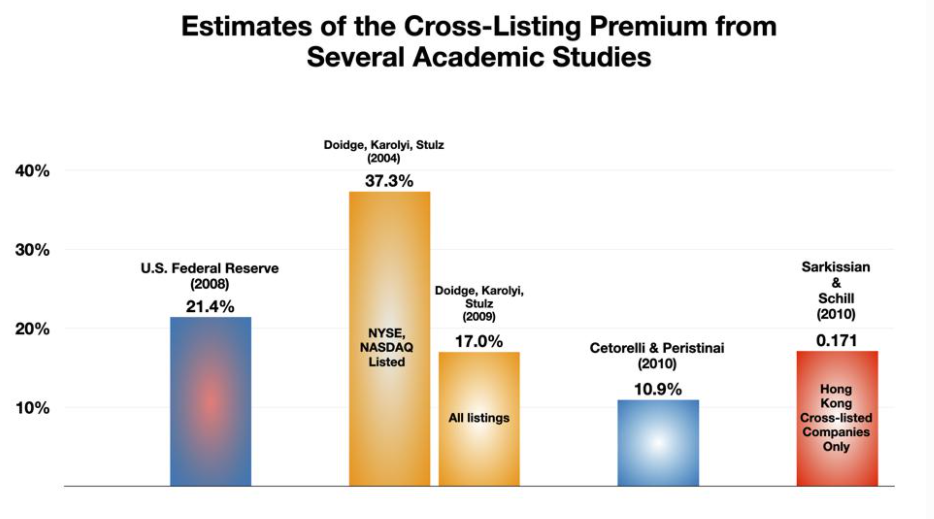

美国史蒂文森理工学院量化金融项目主管教授乔治·卡尔霍恩(George Calhoun)去年曾在福布斯发文探讨中国企业赴美上市的原因,其中总结了一系列过往研究发现:一般来说,在美上市的外国企业较未在美上市的企业来说会获得一定“估值溢价”,即总体而言估值更高。在过往研究中,这一估值溢价比例通常都在10%以上。

与此同时,美股市场的更高透明度及更成熟监管也可帮助企业降低融资成本。一项2009年针对在美上市香港公司的研究表明,这些公司平均股权融资成本下降了2.53%。

卡尔霍恩表示,在相关学术领域中,赴美上市的外国企业所获得的优势被称为“绑定”效应(bonding):对于来自金融监管不那么成熟国家的企业来说,赴美上市意味着接受更严格的监管标准,但也可为企业收获更多投资者的信任以及更高估值。

美联储也曾发表过一篇名为《为什么在美交叉上市重要?》(Why Do U.S. Cross-Listings Matter? 交叉上市是指公司在境内和境外多个国家的证券市场上同时发行股票或债券的行为)的论文。该研究发现,赴美上市的外国企业通常可以获得翻倍的美国投资者持股比例以及更高的股权估值。尤其对于审计监管薄弱、信息相对不透明的公司来说,赴美上市的优势最大。

对于中国企业来说,除了以上优势,赴美上市流程也一般更为精简,对于亏损公司的上市标准也更为宽松。

高盛亚洲融资主管亚伦·阿斯(Aaron Arth)此前接受采访时表示,对于许多处于成长阶段、有持续融资需求的企业来说,美股市场仍然是“最容易募资的地方”。

此外,近期港股市场对二次上市的放宽也降低了中概股们的后顾之忧。不少中概股都已赴港二次上市以对冲美国的潜在监管风险。据彭博数据显示,去年美股中概股赴港二次上市共募资约170亿美元,而今年年初至4月底,这一融资规模已超过80亿美元。

另一层动机:周期末端的“末路狂奔”

当然,虽然理论上来说,美股市场可以为企业提供更高估值,但在现实中,仍然有不少中概股在承受上市后估值的倒挂,即上市后估值低于一级市场估值。对于一些规模不大、投资者关注度低的中概股来说,它们在美股市场的流动性也非常低,不少已成为“僵尸股”。

对于很多在“排队”赴美的企业来说,此时上市的动机不仅是获取上市后的红利,也是迫于行业红利的消退以及一级市场投资人的施压。

迈入2021年,中国过去十年高速增长的移动互联网红利期似乎已走至末端。在这期间,大量的巨头与独角兽涌现,这些公司也是赴美上市的中坚力量。不论是行业发展早期赴美上市的阿里巴巴、京东,还是前几年赴美的拼多多、B站等,无一不经历了上市后股价的大涨。

然而,对于那些还未上市、仍在一级市场“待价而沽”的企业来说,上市窗口期已经开始缩窄。

这些企业一方面面临业务增长乏力与投资人耐心的消磨,一方面也预见疫情后全球货币政策或将重新缩紧、美股市场也将“降温”。不论对企业还是投资人来说,此时都似乎是退出变现的“最后机会”。

去年10月,燃财经曾在报道中援引了一位投行人士的话称:“不是今年,就是明年,后年就晚了。现在不管巨头,还是刚过10亿美元的独角兽,只要不是押注未来硬科技的,都在抢滩登陆,这可能是移动互联网最后一波上市潮了。”

即将在美股上市的滴滴也曾被传出一级市场估值过高、投资人开始失去耐心的消息。据公开报道,近两年来,在阿里拍卖等平台上屡次出现疑似滴滴股权被挂牌拍卖。

据彭博报道,滴滴目前在非公开市场估值约950亿,滴滴的上市估值是否将超过这个数字仍不得而知。

站在目前的时间点上,对于有意赴美上市的中国企业来说,一方面美股市场所带来的高估值、高流动性、高知名度等优势仍具吸引力,另一方面,在美国趋监管趋严、中长期货币政策或将收紧,以及疫情后变幻莫测的国际政治经济局势“夹击”下,现在反而可能是加速赶上赴美“最后一班车”的时机。

Marcum Bernstein & Pinchuk LLP是一家专注于为中概股提供审计服务的公司,这家公司的联合主席德鲁·伯恩斯坦(Drew Bernstein)曾这样评论近期的中国企业赴美热潮:

“美股市场仍然是黄金标准。如果上市规则真的变了、周五市场的门就关上了,你很可能会看到周四还有中国企业在IPO。”

参考资料:

Why Do U.S. Cross-Listings Matter? , Board of Governors of the Federal Reserve System

‘The Gold Standard’: Why Chinese Startups Still Flock to the U.S. for IPOs, WSJ

Why Do Chinese Companies List Their Shares In New York?, Forbes

Chinese Firms Are Listing in the U.S. at a Record-Breaking Pace, Bloomberg

A ‘tidal wave’ of Chinese companies rush into the red-hot IPO market in the U.S., CNBC

Chinese Companies Listed on Major U.S. Stock Exchanges, U.S.-CHINA ECONOMIC AND SECURITY REVIEW COMMISSION