市场观察的分析说,美国通胀率没有按预期下降,使投资者对美联储今年多次降息的希望破灭,同时也为5%的国债收益率打开了大门,并将股市划分为赢家和输家两类。

赢家被认为是那些现金充裕、负债较少的公司,这些公司无需以更高的利率进行借贷或再融资。

在周五的中东紧张局势之前,在周三公布的 3 月份消费者物价通胀报告热度超过预期之后仅一天,科技股就推动股市收高。相比之下,罗素 2000 指数所代表的小型股公司在通胀报告公布后的表现最为糟糕,本周下跌了 2.9%。

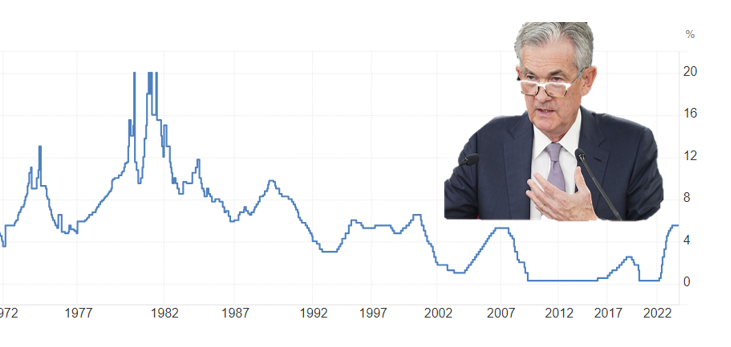

美联储 2024 年不降息或降息幅度低于预期,导致国债收益率相对快速上升,这通常会给整个股市带来问题。

然而,这次可能有些不同。以市场为基础的利率走高对各行业的影响不同,延续了从 2020 年大流行开始的 “适者生存 “主题。

纽约 NewEdge Wealth 公司管理着超过 450 亿美元的资产,公司高级投资组合经理兼固定收益部门主管本·埃蒙斯说:”任何对利率敏感的行业都会成为输家,比如加密货币、小盘股公司和工业部门,这些行业今年早些时候曾受到降息的大量希望和预期的推动。”

埃蒙斯表示,考虑到经济的持续强劲,很难说基准标普 500指数或美国股市整体应该在什么水平上交易,与此同时,中东战争的风险可能会进一步引发通胀压力,油价可能会上涨,国债收益率也会随之上升。

对伊朗和以色列紧张局势升级的担忧震撼了周五的金融市场,道琼斯工业平均指数创下了自2023年3月以来的最大单周跌幅。尽管如此,道琼斯指数 2024 年全年仍上涨了 0.8%。今年迄今为止,标准普尔 500 指数上涨了 7.4%;纳斯达克综合指数上涨了 7.8%。

埃蒙斯认为,”整个国债曲线的收益率接近5%是一个值得期待的事情”,与2022年美联储在通胀问题上落后于曲线时相比,这不太可能引发股市回调。他说:”这种情况需要收益率接近 6% 才能发生。”

尽管利率达到了 20 多年来的最高水平,在 5.25% 到 5.5% 之间,但美国经济增长并未像预期的那样衰退。摩根大通首席执行官戴蒙表示,美国经济增长并未像许多人预期的那样受到抑制。戴蒙和萨默斯等大佬在过去一周里都表示,利率可能需要从现在开始走高。

周三公布的 3 月份消费者物价指数显示,通胀年率从此前的 3.2% 上升至 3.5%,而在此之前不到一周,非农就业数据显示美国上月新增就业岗位 30.3 万个,高于预期。周中的 CPI 报告引发了至少一年来 2 年期和 10 年期国债收益率的最大单日跳涨。

突然之间,所有美国国债 5%或更高的收益率似乎是可行的。

费城格兰米德投资管理公司管理着超过 45 亿美元的资产的固定收益总监罗伯特·戴利说:”现在,市场认为美联储仍有可能降息,但央行是否会加息才是真正的问题”。

戴利表示,美联储决策者再次加息的可能性不到10%,但他认为不降息的可能性很高,这将推高国债收益率,并影响投资者的心态,他们将质疑风险资产的定价:”有赢家就会有输家,你必须据此选择自己的投资方向,我更喜欢高质量的固定收益,我会选择安全的。在这种环境下,那些加强了资产负债表、再融资需求有限的公司可能会成为赢家。”

总部位于伦敦的交易所交易产品提供商Leverage Shares公司的高级研究分析师,维奥莱塔·托多洛娃表示,她的公司 “看好金融、能源、材料行业,并有选择地看好科技行业,而房地产行业仍然表现不佳”。

她说:”我们的基本设想是美联储在2024年两次降息25个基点,认为美国股市很有可能从周五早盘的水平上涨10%左右。”

这位分析师说,如果美联储在 2024 年不降息,”我们很可能看到在年底前只有小幅上涨”。

在不降息的情况下,她所在公司的目标是:道琼斯工业平均指数 40,400 点;标准普尔 500 指数 5,330 点;纳斯达克100指数 18,750 点。

然而,如果通胀继续上升,迫使美联储在 2024 年再次加息,他认为,”股市的涨势很可能会停滞不前,一旦这种可能性获得市场认可,很可能会出现更深层次的调整。”

不过托多洛娃说。这是最不可能发生的情况,真如此,到年底道琼斯工业平均指数可能会在37200点左右,标准普尔500指数在5000点左右,纳斯达克100指数在17200点左右。

下周经济数据密集。周一公布的数据包括美国 3 月份零售销售额、纽约帝国制造业调查和 4 月份住宅建筑商信心指数。周二将公布 3 月份房屋开工、建筑许可和工业生产数据。周三将发布美联储的《米色报告》。

周四的数据包括每周初请失业金人数和 4 月份费城联储制造业调查,以及 3 月份成屋申请人数和美国领先经济指标。

多位美联储官员将在本周发表讲话,首先是达拉斯联储主席洛里·洛根周一将在东京发表讲话。