巴伦的文章指出,随着美联储加息周期的结束,投资者正在重新评估固定收益市场,并将中等期限的高质量债券作为稳定收入的最佳选择。

投资级公司债券目前的收益率约为5%,高于两年前的2.8%。如果美联储继续紧缩,这种丰厚的收益率可以缓冲债券总回报为负的可能。

事实上专家认为,今年债券的总回报潜力超过了股票。对于固定收益投资者来说,这将是一个值得欢迎的变化,因为去年美国债券总回报损失了13%。

MFS投资管理公司投资方案组的首席策略师安妮说:”现在我们已经穿过了黑暗的隧道,我们看到了尽头–外面是阳光明媚。固定收益在未来一段时间会有相当好的表现。”

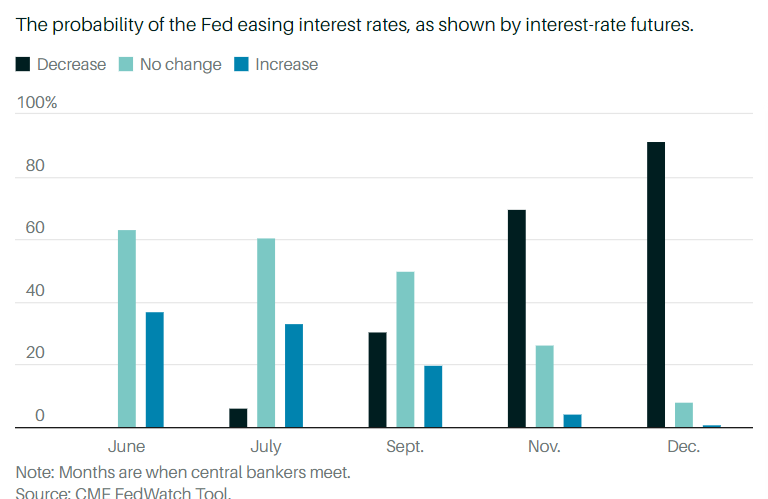

6月,美联储预计将暂停和保持利率稳定,此前自去年3月以来每次会议都会加息。贝莱德的高级iShares策略师克里斯蒂·阿库利安表示,债券市场可能会对2023年的降息进行定价,但这可能不会实现。相反,投资者可能会看到美联储至少在今年年底前保持利率稳定。

根据贝莱德的分析,自1990年以来,美联储在每个周期的最后一次加息和第一次降息之间,平均暂停了10个月。每一次,债券市场最初都会反弹,然后随着降息的临近经历波动。

阿库利安说,这种环境为固定收益提供了一个 “几乎世代相传 “的机会。现在总回报的潜力比美联储开始放松时要大。降息将推高债券价格,降低收益率,侵蚀未来的总回报。

他说,收益率曲线的好日子在大约3到7年之间,与去年不同,当时较短期限债券更有吸引力。Natixis Investment Managers Solutions的投资组合经理杰克·贾纳谢维奇说:”在通胀火爆、利率快速上升时,较短期限的收益率是最好的。”

贾纳谢维奇说,投资者以5.2%左右的利息扎堆购买三个月国库券,应该记住这是一个年化收益率。为了达到这个目标,你需要在国库券到期后再以同样的利率进行三次再投资。鉴于明年的利率可能会下降,他同意阿库里安的观点,即三到七年期的国债是最有力的选择。

iShares Core U.S. Aggregate Bond等交易所交易基金,为中等期限的高质量美国债券提供了投资机会。到期的平均收益率为4.33%。这个基金包括国债;对于只包括企业的债券,iShares iBoxx$ Investment Grade Corporate Bond目前的收益率为5.03%。

垃圾债券的利率在8%左右,冒险进入高收益领域可能是很诱人的。但随着经济可能出现衰退,以及由此导致的违约率上升,这种投资是有风险的。

随着债券表现出色,现金也失去了一些光泽。贝莱德发现,历史数据显示,当美联储停止紧缩时,现金投资的平均回报率低于核心债券和短期债券投资。从1990年到2023年初,当美联储保持或降低利率时,核心债券风险敞口的表现平均比现金等价物好4%,而优质短期债券的表现比现金好1.9%。

“对现金的超额投资是去年的大事件,”安妮说。”但要结束了。”