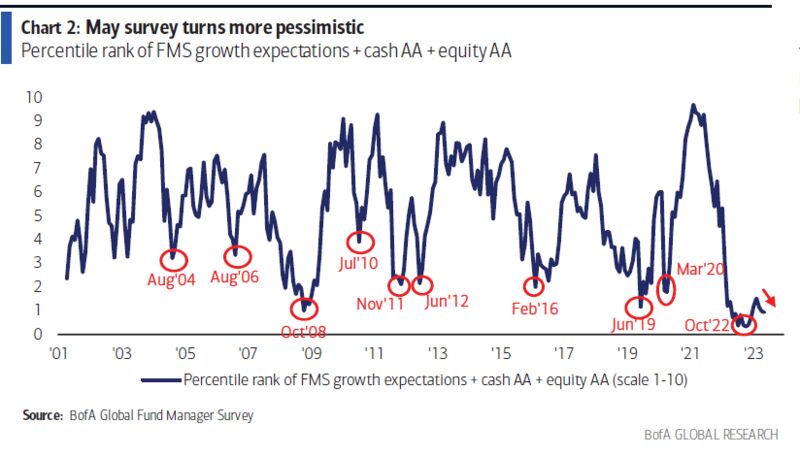

根据美国银行(Bank of America Corp.)的最新调查,5月份全球基金经理情绪进一步恶化,担心经济衰退和信贷紧缩,投资者纷纷转向现金,据彭博报道。

调查显示,基金经理们情绪达到今年最悲观程度,65%的调查参与者预计经济会走弱。

但是与此同时,几乎三分之二的投资者认为全球经济软着陆是最可能出现的情况,并预计盈利只会小幅收缩。

美联储称5月份现金水平上升至5.6%,但股票的风险敞口也攀升至今年最高,而债券配置现在是2009年以来规模最大。随着投资者寻找安全港,科技股配置出现了金融危机以来最高的双月增长,大科技股成为热门投资。

全球股市涨势在5月份已经停滞不前,投资者担心通胀粘性和高利率将持续更久。关于美国债务上限的持续谈判也对市场的风险偏好造成了限制,尽管大多数接受调查的基金经理预计债务上限会解决。

最新经济数据显示,投资者对德国经济信心连续第三个月减弱,因为关键制造业受到需求下滑的影响。

美国银行的调查是在5月5日至11日进行的,范围包括251名参与者,他们管理着6660亿美元。

其他重点信息包括,基金经理正从商品、公用事业公司中大量转向科技股和欧元区股票。

自2020年7月以来,看多增长型股票而不是价值型股票的投资者比例达到最高;自2020年9月以来,接受调查的投资者,只有两次表示增长型股票的表现会优于价值型股票。

除了做多大型科技股,投资者热衷的交易还包括做空美国银行、做空美元、做多欧洲股票、做多国债和做多中国股票。

银行信贷紧缩和全球经济衰退被认为是最大的尾部风险,其次是高通胀使央行保持鹰派,地缘政治恶化和系统性信贷事件。

接受调查的投资者中,预期在在最后期限前美国能解决债务上限问题的比例,从4月份的80%下降到5月份的71%。