据彭博社报道,虽然本周的美股银行股大动荡让市场上的大多数人都感到措手不及,但华尔街至少有一个角落已经预见到了前方的麻烦。

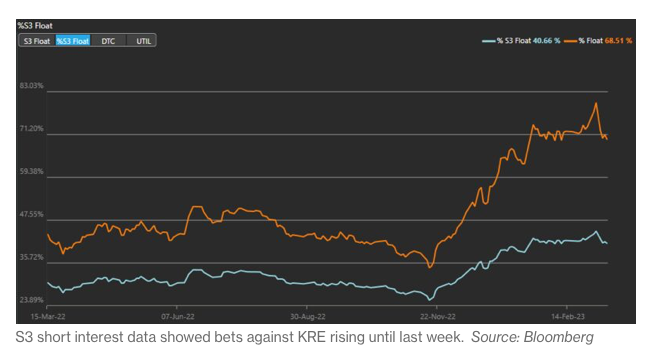

根据分析公司S3 Partners的数据,数周来,做空者对22亿美元的SPDR标准普尔区域银行ETF(下称“KRE”)的看跌兴趣逐渐走高,并在3月3日达到约占流通股78%的峰值,这是至少一年来的最高水平。

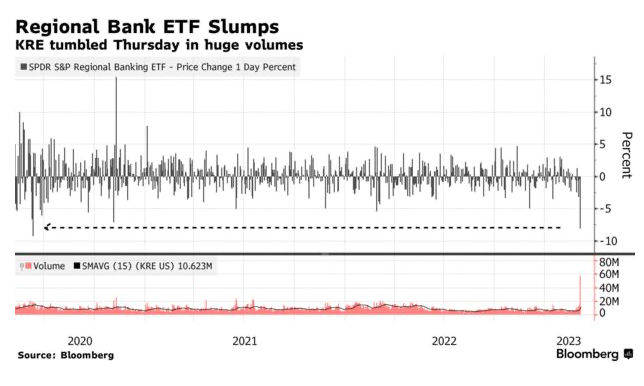

随着对资产负债表的担忧开始波及整个金融系统,做空区域性银行的人已经成为赢家。在总部位于硅谷的SVB金融集团(SVB Financial Group)被迫出售债券以筹集现金后,KRE作为追踪区域性银行的最大ETF,在过去一周里下跌了近15%,并在周四出现了2020年6月以来最大幅度的下滑。

但是,虽然这些押注表明,至少有一些聪明的投资者在这场大跌中走在了最前沿,但也很明显,华尔街的大部分人都对这种风险感到意外。就在一周前,即使有证据表明飙升的利率正在对银行存款和支持存款的债券造成压力,但区域性银行的股价在年内的涨幅仍超过8%。

彭博社汇编的数据显示,对各种金融机构的综合股价预测显示,其有20%以上的上行空间,而对金融机构2023年的盈利预测,是标普500指数成分股中最强劲的盈利预测之一。共同基金经理一直在涌向金融机构进行投资。

盈透证券的首席策略师史蒂夫·索斯尼克表示:“我认为,投资者没有过多考虑银行资产负债表可能因利率变动而变得一团糟的程度。我们都知道,银行的资产负债表充满了非流动性资产。这就是他们的商业模式。看到他们不得不为其流动性承受如此大的损失,真是令人震惊。”

来自SVB和另一家美国小银行银门资本(Silvergate Capital)的坏消息引发了这场溃败。首先,银门资本在因加密货币行业崩溃而陷入困境后,宣布称,银门银行计划关闭业务并进行清算。然后,SVB称其需要支撑其流动性,让市场措手不及,并引发了周四的恐慌。

Federated Hermes的高级投资组合经理兼多资产解决方案主管史蒂夫·基亚瓦隆表示:“虽然银行有相当大的弹性,但鉴于全球金融危机以来的监管变化,市场开始嗅到银行将不得不真正提高存款利率,这有可能会抑制收益。”

另一方面,华尔街很少有人强调银行压力是一个关键的股价风险,原因可能仅仅是因为这个风险不大。考虑到SVB与其他大多数银行的相似度极低,将SVB的困境外推到更普遍的金融体系中,这会让一些人感到怀疑。例如,SVB正在出售的投资组合已经上升到其总资产的57%。在美国74家主要银行中,没有其他竞争者的这一比例超过42%。

监管机构至少看到了银行可能出现的一些问题。圣路易斯联储官员卡尔·怀特在去年11月的一篇博文中强调,随着利率的跳升,储户将在其他地方寻找收益,这是一种风险。他指出,虽然较高的利率通常通过支撑利息收入来帮助贷方,但一些机构当时已经看到存款下降,因为客户拿出资金来支付费用或在其他地方寻求更高的收益。

他写道:“在利率上升以及其波动性更大方面,这一行业缺乏近期经验,再加上实质性的市场不确定性,给所有银行带来了挑战,无论其规模或复杂程度如何。”

截至发稿时,KRE下跌约6%。第一共和银行(First Republic Bank)在开盘时下挫超过15%,然后停牌,领跌标普500指数中的银行股。摩根大通股价走高,而华尔街其他主要银行的损失不大。

随着价格下跌,KRE的空头净额略有回落,不过看跌的交易员继续对这一基金进行看跌押注。周四的数据显示,KRE按成交量计算的期权看跌看涨比率跃升为美国ETF中最高的。

Strategas Securities的ETF策略师托德·索恩说:“空头净额跃升和看跌看涨比率反映了焦虑和恐慌情绪。我们可以挑出其中的催化剂:曲线倒挂(对经济衰退的恐惧)、短期利率在5%所带来的存款竞争,我也倾向于怀疑,是否也存在对加密货币行业风险传染的恐惧。现在看来这些都在体现出来。”