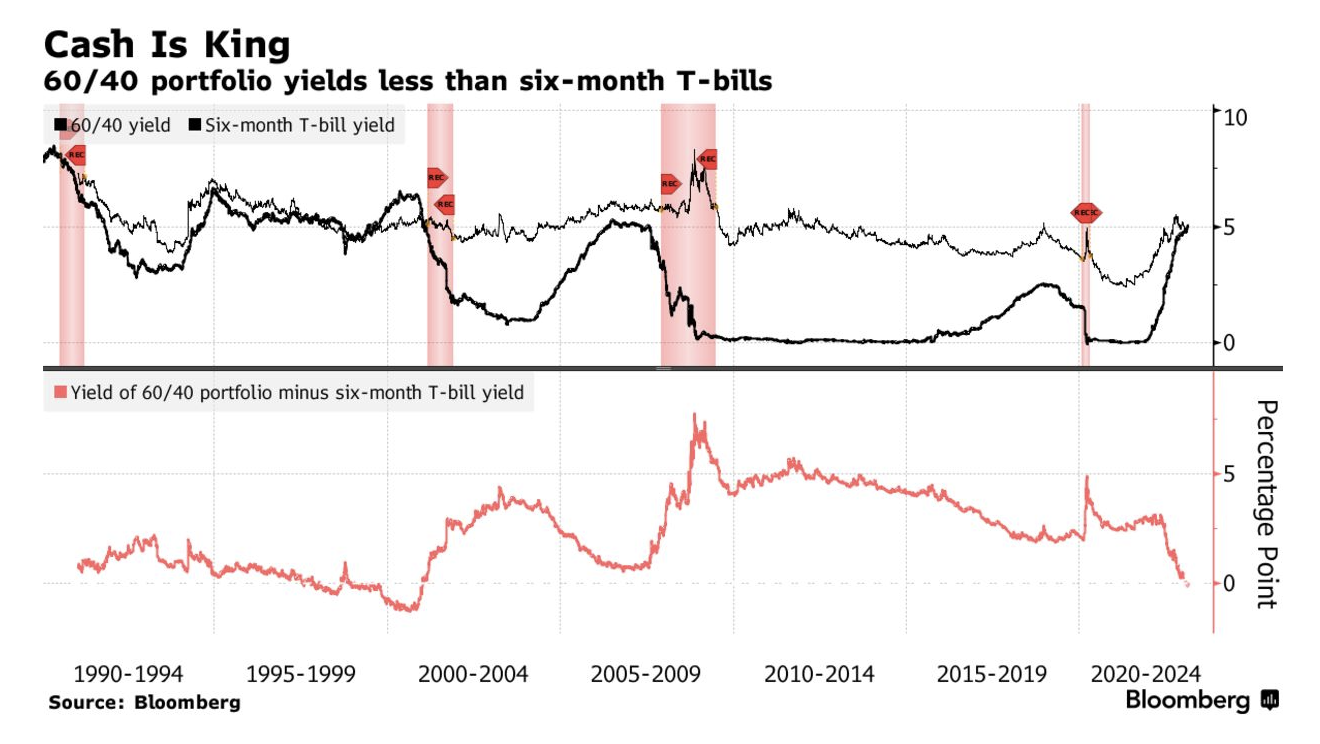

据彭博社报道,20多年来第一次,世界上一些最无风险的债券的回报率,首次超过了股票债券比60/40的股票和债券组合。

周二,6个月期美国国债收益率升至5.14%,创2007年以来新高。根据标准普尔500指数和彭博债券指数的加权平均收益率的计算,这使得美国国债收益率自2001年以来,首次超过了美国股票和固定收益债券的60/40经典组合5.07%的收益率。

这一转变突显出,美联储自上世纪80年代以来最激进的货币紧缩政策,通过稳步推高无风险利率(如短期美国国债利率),在多大程度上颠覆了投资界。无风险利率被全球金融市场用作基准。

这些短期债券利率的大幅飙升降低了投资者冒险的动机,标志着后金融危机时代的结束,当时持续的低利率促使投资者进行越来越多的投机性投资,以获得更高的回报。这种短期债券,在投资用语中通常被称为“现金”。

以安德鲁·谢兹(Andrew Sheets)为首的摩根士丹利策略师在一份致客户的报告中表示:“在过去15年里,持有现金和不参与市场的成本往往很高,而如今鹰派的美联储政策正在回报谨慎投资者。”

2月14日,6个月期国债收益率升至5%以上,这是16年来美国政府债券首次达到这一水平。这一收益率略高于4个月和1年期国债,反映出联邦债务上限到期时出现政治冲突的风险。

由于股市下跌,国债收益率攀升,60/40股票债券投资组合的收益率也有所上升,但上升速度不及国债。

据谢兹表示,短期国债的高利率在金融市场上引起了大量的波动。它降低了普通投资者承担更多风险的动机,并推高了那些利用杠杆(或借款)来提高回报的人的成本。这还降低了外国投资者的货币对冲收益率,并提高了使用期权押注股价上涨的成本。

最近投资股票和债券也颇具挑战性。在今年开局强劲之后,60/40的投资组合已经回吐了大部分涨幅,因为一系列强劲的经济和通胀数据,促使投资者押注美联储政策利率将达到更高的峰值。

这引发了本月股票和债券的同时抛售。根据彭博社的指数,在2022年暴跌17%,创下2008年以来最大跌幅之后,经典的60/40投资组合在今年的回报率为2.7%。