据市场观察报道,美股周二在经历了今年最糟糕的一天之后,市场上基本风平浪静。这两天都没有太多新的基本信息,周四股指震荡上行。动物精神有时和严格的逻辑一样重要。

周四,瑞信还发布了由金融历史学家埃尔罗伊•迪姆森、保罗•马什和迈克•斯汤顿制作的《瑞士信贷全球投资回报年鉴》。自1900年以来,年鉴记录了1900年以来,35个国家的股票、债券、现金和货币投资回报记录。其中还包括了总共90个国家的数据,包括最近加入的波斯尼亚和黑塞哥维那,数据可以追溯到2011年。

数据统计发现,在过去123年里,全球股市经通胀因素调整后的年化回报率为5%;这比债券1.7%的实际回报率和国债0.4%的实际回报率都要好。

自1900年以来,按美元计算,经通胀因素调整后的股市年化回报率最高的国家是澳大利亚,回报率为6.43%,美国以6.38%紧随其后。研究人员收集了35个国家123年的数据,在这些国家中,股市的表现都跑赢了债券、票据和通胀。

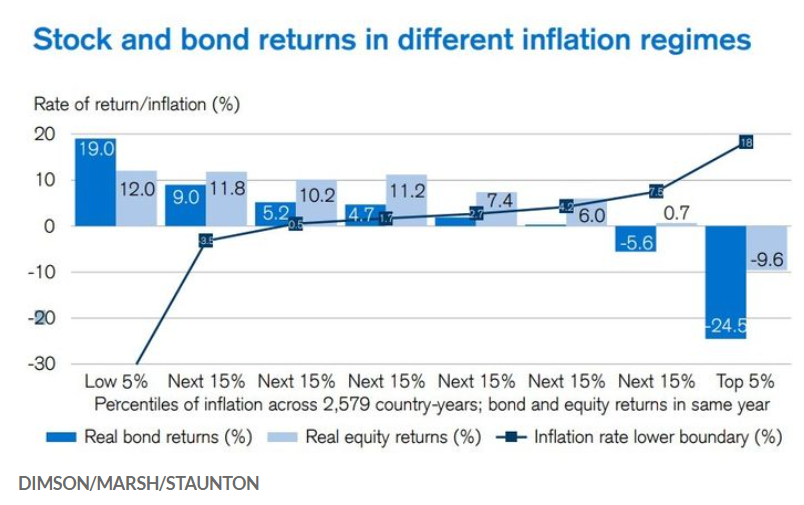

在谈到当天的主题时,他们援引最近的研究称,一旦通胀率超过8%,就需要多年时间才能恢复到目标水平。正如他们的发现和2022年的回报所显示的那样,股票并不能对冲通胀。从历史上看,加息周期中股票和债券的回报率远低于宽松周期。

研究人员还研究了大宗商品,大宗商品与股票的相关性较低,与债券的相关性为负,所以可以对冲通胀,但他们指出,可投资的市场规模相当小,很难大幅增加配置。

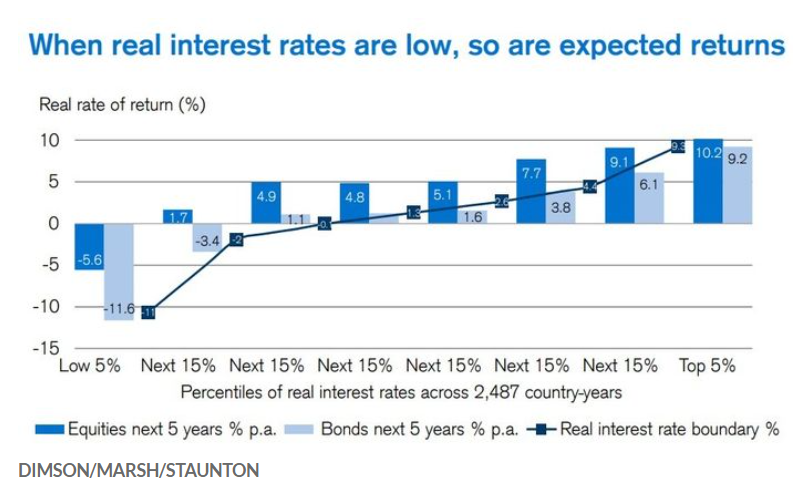

展望未来,几位研究者估计股票相对票据的风险溢价将在3.5%左右,低于4.6%的历史数据。但这仍意味着,相对于短期政府票据,股票投资者在20年内的资金应该翻倍。他们指出,在考虑未来的回报时,实际回报往往在利率较高时比利率较低时更好,并引用了令人印象深刻的2487个年度国家数据。

他们预计,Z世代投资者的股票回报率,将与千禧一代大致相同,但债券回报率要低得多。马什在电话中告诉记者,婴儿潮一代“纯属走运。我认为我们永远不会回到那种状态。”