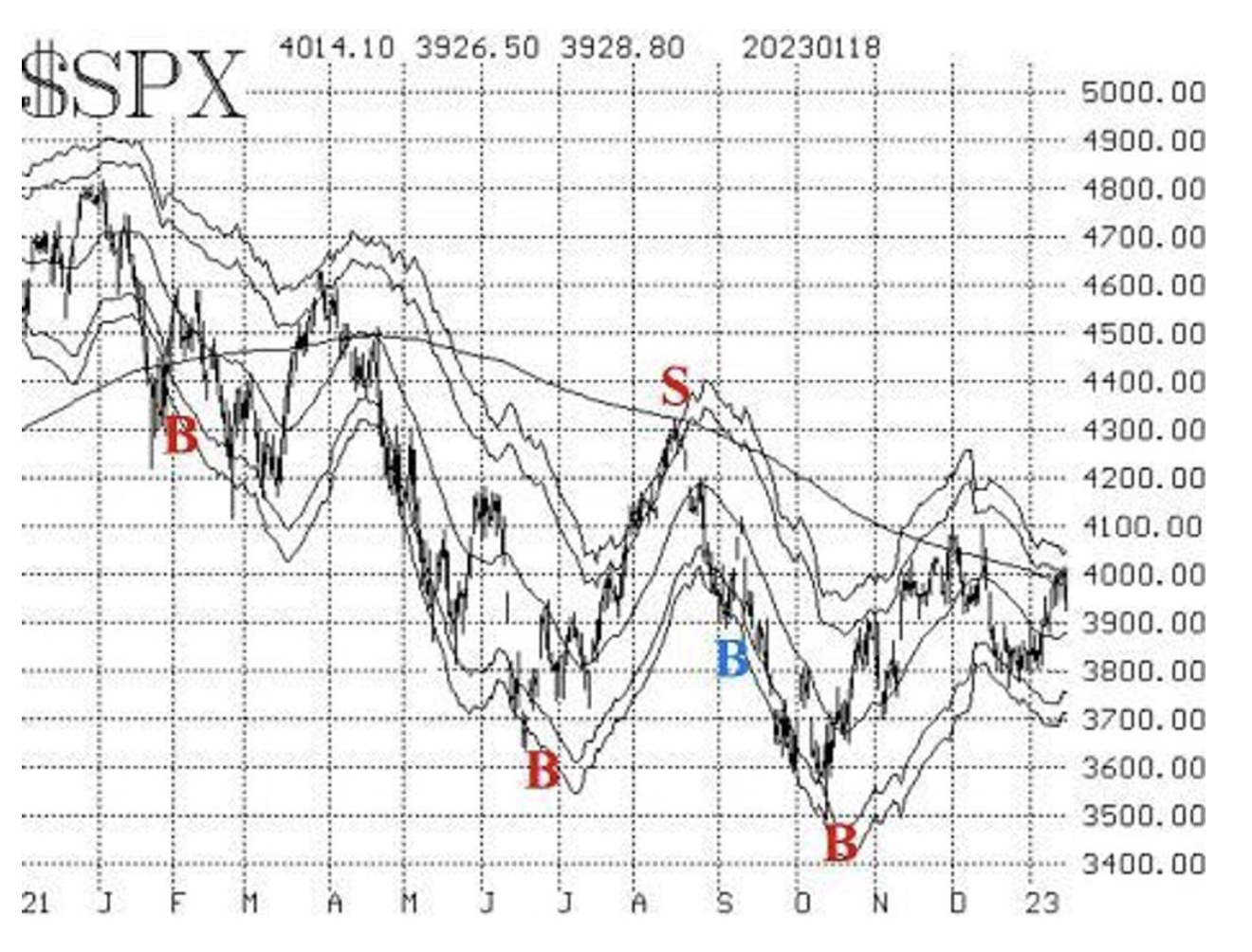

据市场观察网报道,以标普500指数衡量的美国股市,试图穿透界定熊市的下降趋势线,和标普500指数的200天移动平均线,但它再一次失败了。

这是自2022年1月市场见顶以来,标普500指数第四次未能突破熊市的束缚。因此,保持核心看跌头寸仍然是个好主意。

当标普500指数突破3940点时,伴随着许多内部指标的积极迹象,这个指数似乎已经进入了看涨模式。但在1月18日,收盘时标普500指数又回到了3940点以下,甚至还在进一步走低。在最近的高点4015点,形成了一个阻力区。在此之上还有进一步的阻力,4100点。突破4100点将形成一个看涨的趋势,但现在看起来可能性不大。

标普500指数在3900点有支撑,然后在3760-3800点区域有更强的支持。如果指数下跌突破了这一水平,那么就证实已经进入了熊市。

目前没有麦克米伦波动带(是由世界知名期权交易员和作者麦克米伦开发的图表分析工具)的信号。我们正在等待标普500指数超过+/-4σ波段中的任何一个来建立一个新的信号。

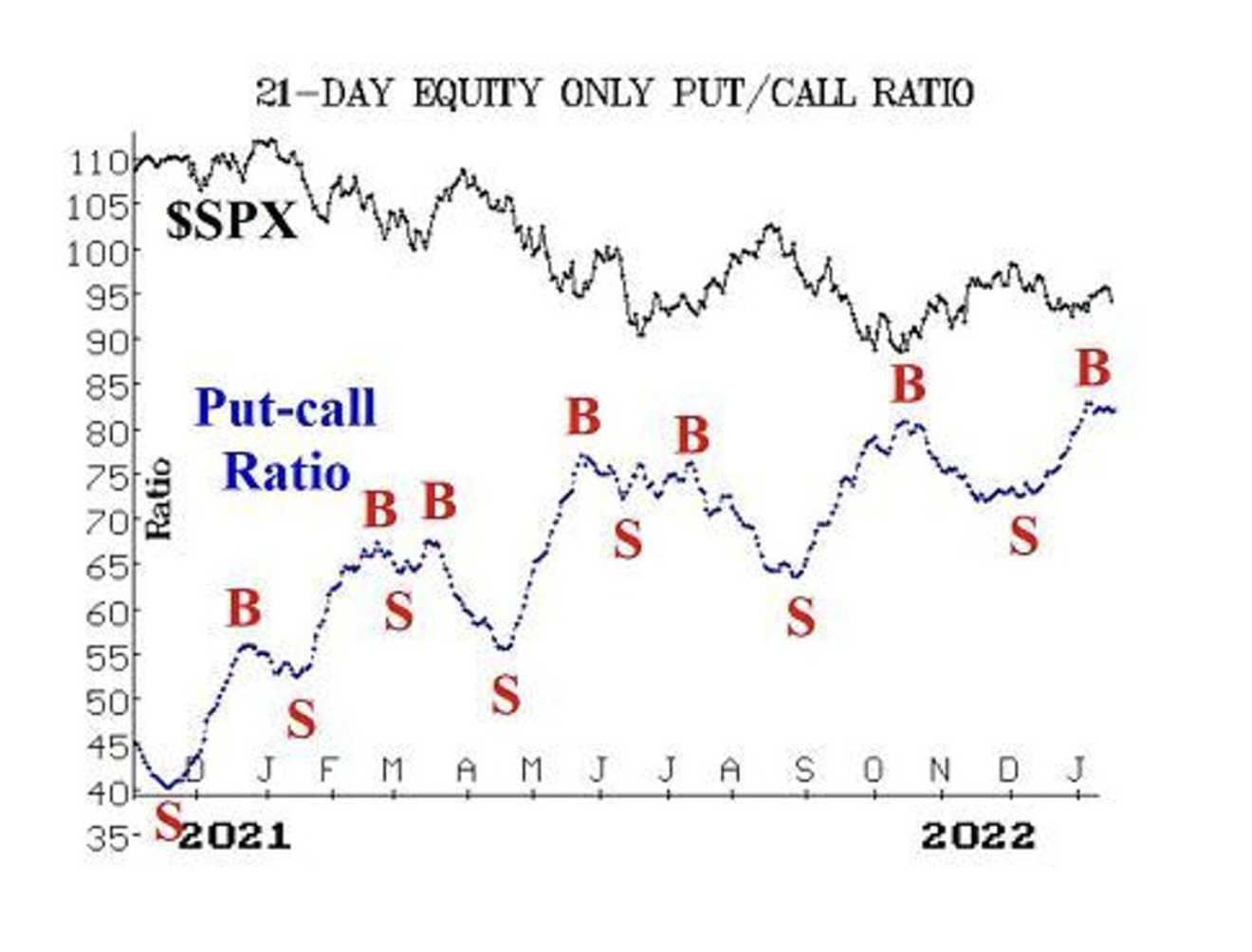

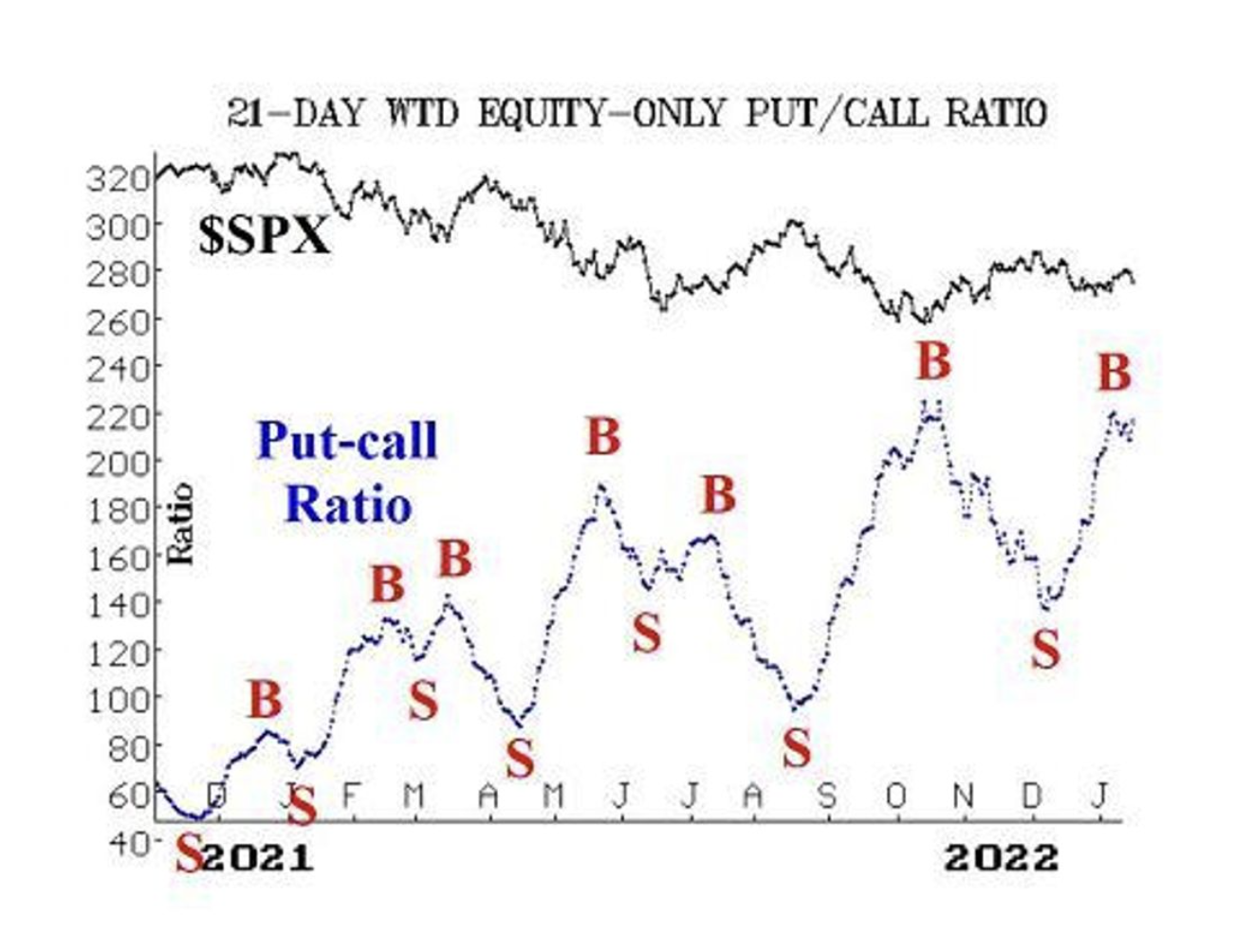

股票的卖、买比率仍低于约一周前的峰值,因此仍属于买入信号。然而,从附带的图表中可以看出,它们并不是在急速下降。相反,它们或多或少在横盘移动,这并不能很好地确认买入信号。如果他们应该移动到新的高点,这将否定当前的买入信号,并需要建立新的信号。

在过去两周里,市场广度一直非常强劲。因此,两个广度震荡指标都是买入信号,而且都处于超买区域。当标普指数首次突破新的看涨阶段时,超买可能是一件好事。这是最看涨的指标之一,但广度不足可能产生卖出信号,所以我们将密切关注这一情况。在1月18日的大量抛售之后,这些买入信号仍然存在。

此外,应该注意的是,“仅限股票”的广度震荡指标已经变得非常超买,接近其历史最高点。这个“极端超买”的一般区域以前曾出现过两次:一次是在2020年3月疫情抛售之后,2020年6月的股市大反弹中。另一次是在2022年8月。

在这两次震荡指标进入令人眼花缭乱的高度后,市场的反应是相当不同的:标普指数在2020年6月后继续走高,但在2022年8月后就崩溃了。因此,根据震荡指标极度超买的事实显然没有预测价值。这取决于下一个卖出信号何时到来。

新高点与新低点

大约九个月以来,新高与新低指标首次给出了买入信号。在过去四个交易日中,纽交所中的股票创52周新高的均超过100家,而新低则为个位数。如果创新低的公司数量连续两天超过创新高的公司,这个新的买入信号就会停止。

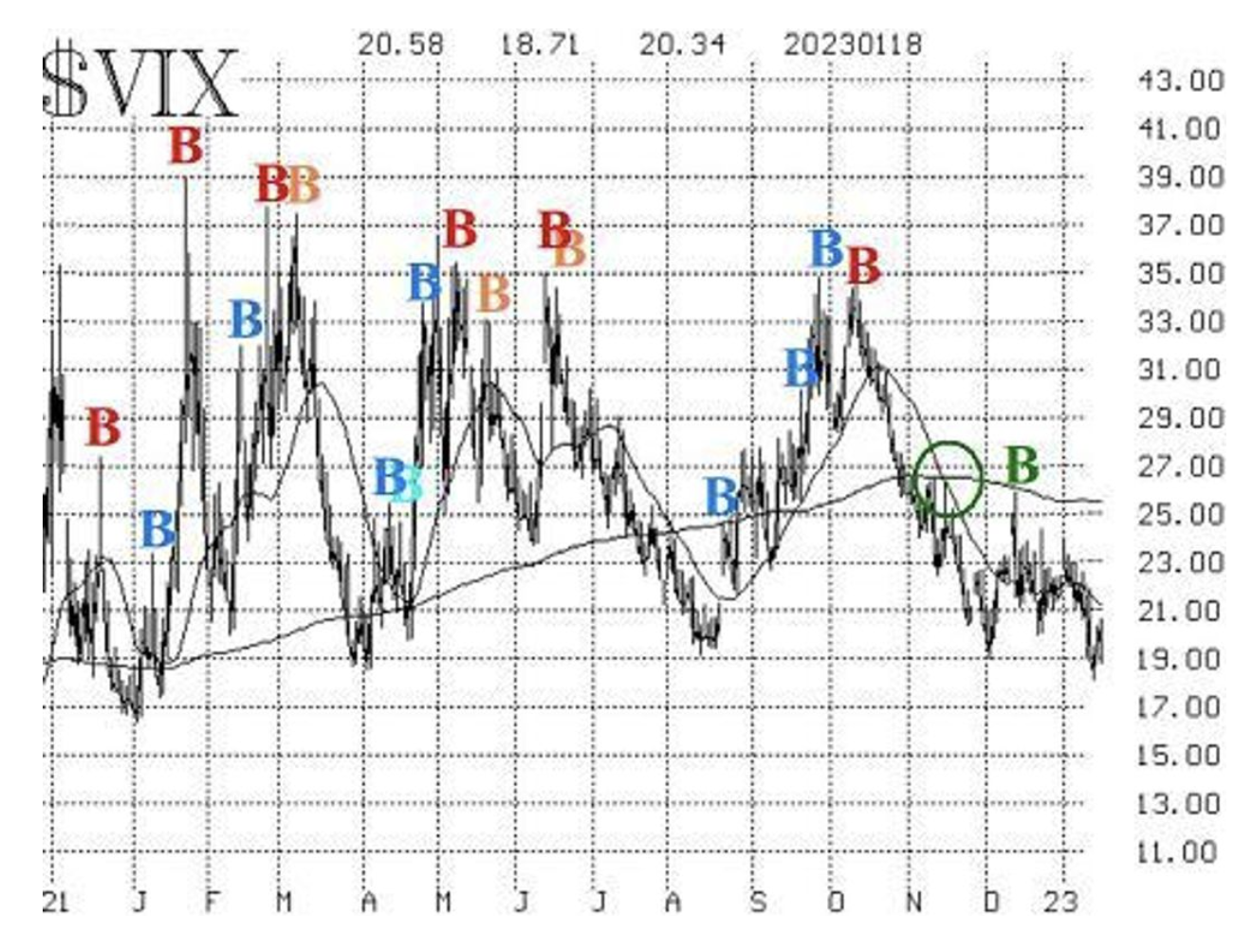

围绕波动率指数(VIX)及其衍生品的总体指标仍然看好股市前景,至少目前是如此。波动率指数买入信号的顶峰已经过去了,但买入信号的趋势仍然存在。此外,波动率衍生品的结构也继续预测股市的看涨前景。

不过,有一个问题是,波动率指数跌至19点,在过去一年里,这是它一直以来的最低点。换句话说,这是市场转向熊市的警告。在前几年,波动率19点不是问题,但在这次的熊市中,这是一个问题。

目前有一个负面的季节性因素在起作用,叫做“一月效应”,它持续到1月的第18个交易日(1月27日,星期五)。届时,一个看涨的季节性因素将发挥作用,因为机构通常在1月底有现金可投资。

综上所述,我们建议保持核心看跌头寸,因为标普指数的下跌趋势线(以及负面的季节性因素),但我们将继续围绕核心位置进行确认信号的交易。