彭博社的Joe Weisenthal和Tracy Alloway采访了一位早就发现稳定币Terra存在着巨大风险的加密货币投资者凯文·周。他长期在推特上与Terra的创造者Do Kwon就Terra的风险而争论,而上周的崩溃证明了他是对的。

黑客、诈骗、庞氏骗局、抽地毯骗局(人为炒高一种加密货币的价格,骗人投资,然后抽走所有的资金)和崩盘在加密货币中很常见,几乎每天都在发生。但最近Terra生态系统及其UST稳定币的崩溃,则有所不同UST是Terra公司发行的算法稳定币。

名为Terra的韩国公司被认为正在进行一个重要的实验,试图创建一个与美元挂钩的稳定币,但不依赖传统的金融证券或过度抵押的加密资产作为储备。上周Terra项目的突然崩溃,开始使这个想法受到质疑,而其最激烈的批评者正在宣布胜利。

这对相关的代币来说是一个戏剧性的逆转。根据CoinGecko的数据,在4月初的高峰期,所有的Luna,也就是支持Terra稳定币的代币(UST并非通过现金或债券等美元资产,来维持与美元的挂钩,而是通过发行一种叫做Luna的代币来实现锚定,投资者用法币买入Luna币持有UST),市场价值达到了惊人的410多亿美元,稳居十大加密货币之列。直到几天前,其UST的价值还有近190亿美元。

与许多小众仅限于铁杆交易者加密货币项目不同,Terra进入了主流,得到了母公司Terraform Labs吹嘘的“全明星投资者名单”的支持和推广,包括Arrington Capital、Delphi Digital和Pantera Capital。同时还是棒球队华盛顿国民队的赞助商,并拥有一支自称为“疯子”(Lunatics,包含了Luna的双关语)的庞大粉丝军,他们在社交媒体上狂热地宣传这个项目。

Galaxy Digital LP首席执行官迈克尔·诺沃格拉茨为这项事业投资了数百万美元,他在1月份还公布了一个Luna的纹身。

Terra直言不讳的创始人Do Kwon,经常与不看的批评者争吵。这些批评者中最引人注目的,就是凯文·周(Kevin Zhou)。

周并不是加密货币的怀疑论者,他从2011年起就进入了这个行业,在加入加密币交易所Kraken管理交易之前,他就在一家名为Buttercoin的早期交易所工作。2018年,周推出了他自己的加密货币对冲基金Galois Capital(伽罗瓦资本),以死于决斗的法国数学家命名。

在接受彭博采访时,周说他担心Terra对整个加密货币领域,构成了“系统性风险”,他开始在推特上解释这些危险性,“作为一项公共服务,也是为了让其他人都知道。”

事实上,自今年年初以来,周就一直在推特上极力警告Terra/Luna的风险,把自己描绘成“罗马”与Do Kwon的“迦太基”正面交锋(注,历史上以罗马毁灭迦太基终结)。上周,这一历史类比还真得到了证实;数百亿美元的价值已经被抹去,几乎没有恢复的迹象。

先解释Terra应该如何运作,有助于了解出了究竟什么问题。以及为什么在近年来涌现的众多加密货币发明中显得如此不寻常。

终极盒子

在波动和分散的加密货币世界中,稳定币是一种移动资金的方式,让你相信不会因为巨大波动突然失去一大笔钱。为了保持一个稳定的价值,通常是一个试图尽可能接近一美元的挂钩,许多这样的代币由国债或现金储备等证券支持,或者用一些加密货币组合进行抵押。

但是UST却试图做一些不同的事情,没有使用资产来维持其挂钩,而是依赖于一种算法和套利机制,基本上是承诺,一枚UST将永远可以赎回价值1美元的Luna代币。

如果Luna价值1美元,那么你可以用一个UST换一个Luna代币。如果Luna上升到100美元,那么一个UST将使投资者有权获得0.01个Luna,以此类推。对于不信任法定货币的加密货币支持者来说,创造一种与传统金融体系没有联系的稳定货币的能力,是一个重要目标。

稳定币是去中心化金融,又叫DeFi的一个关键特征,它允许投资者在加密货币和数字资产中进行交易,被用于各种各样的贷款、借款、交易和流动性挖矿项目(注:通过在区块链上为各种提供权益质押或借款,来获取代币的奖励),这一神奇的计算机程序将您的资金出借给他人。

作为服务回报,您将以数字货币的形式赚取费用。尽管资金涌入该领域,而且似乎提供了高回报,但仍不清楚大量的收益率来自何处。

在上个月的与Odd Lots的采访中,交易所FTX的首席执行官兼联合创始人山姆·班克曼·弗里德,将DeFi描述为像是一个魔盒。

人们把他们的钱放进一个盒子里,受到一些代币奖励的激励,然后有更多的钱进入盒子。随着时间的推移,这个盒子值很多钱。而且,也许这个盒子能成为一个银行,或者累积成了其他重要的项目,但这并不重要,只要你能早早进入盒子,并在其他人之前卖出。

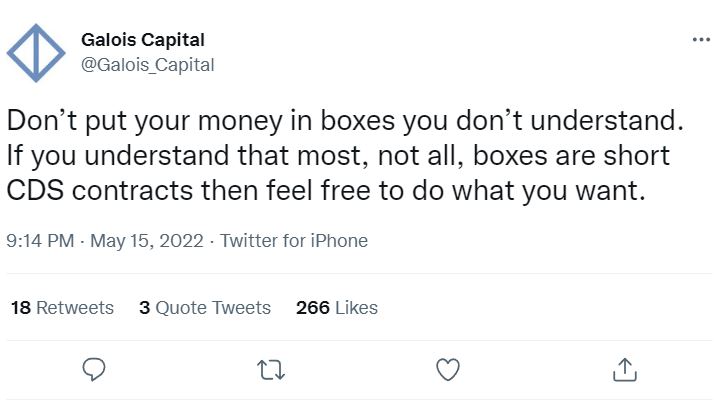

据周说,Luna不是普通的“盒子”,而是一个特别恶劣的盒子,旨在让内部人员致富。虽然Luna/Terra的套利(注:在资产有两个价格的情况下,以低价买入,高价卖出)使这两种资产之间的关系保持稳定,但正是这个项目的锚定协议(注:Terra上的借贷协议,允许用户借贷数字资产并赚取低波动的利息)提供的近20%的令人瞠目结舌的收益率,首先吸引了他们进入这个生态系统。

周说:“我想说的是,某些盒子在某种意义上更诚实,意思是它有点像一个试胆游戏(通常参赛者同时做一件危险举动,看谁先喊停)。这是用户与用户之间的竞争,你越早进入,就能表现得越好。我知道这听起来非常糟糕。这确实很糟糕。但我想说的是,这比那种情况还要糟糕,因为它并不真的只是用户与用户之间的竞争。这更像是用户认为他们在与其他用户竞争,但实际上他们的所有资金都被投资者和内部团队抽走了。”

Luna的私人藏品

那么,Terra承诺的20%的回报是怎么来的?周说,理论上,它来自Terraform实验室持有的私藏Luna代币。

周说,当“Terra生态系统刚开始的时候,有一些资金是为公司本身预留的。而主要的公司是Terraform实验室,他们有大量的Luna,这解锁了一个特定的授权时间表”。

“因此,为了给他们的运营提供资金,也为了给锚定收益率储备提供资金,他们将以某种折扣向有意愿的投资者出售大量的Luna,这些Luna也有一年的生效期,或某种授权时间表之类的东西。”他补充说:“然后他们会用这些钱进行操作,他们也会用这些钱来不断补充其收益率储备的锚定协议。”

周还对20%的回报率的来源做了一个简单的解释。周说:“我经常说的是,大多数时候,如果你找不到收益率的来源,那么实际上它来自未来的‘持袋者’(bagholder,持有而非出售一个正在失去其价值的加密硬币的人)。”

整个加密货币系统可以说是被这种现象所困扰。收益率来自一个假设,即别人会把新的资金带入系统。新的“持袋者”进入游戏,向现有的持袋者支付收益率。使得Terra脱颖而出的,是其锚定项目所提供的巨大收益率,给投资者带来了以潜在小风险获得巨大上升空间的印象。

这也是使Luna在如此短的时间内获得超常增长的原因。当然,这种类型的增长捷径可以是梦幻般的,但它也可以是一个诅咒。在某些方面,Luna成为了其自身成功的受害者,以令人难以置信的速度耗尽了急于获得20%回报的UST持有者群体的储备。

周说:“我认为在高峰期,他们每天可能要烧掉大约700万美元的收益率储备。而最初我认为储备是5000万美元或8000万美元之类的。然后他们不得不再进行4.5亿美元的充值。然后,你知道,很快,很快就几乎耗尽了,他们需要考虑再增加多少钱。”

理论上说,Terra公司可以降低其发行收益率,并减缓其现金燃烧,但这将使投资者完全放弃UST生态系统。

是永动机还是鲁布·戈德堡机械?

对Luna的一种看法是,它是一台永动机(注:一种在不需要任何交互作用的情况下,能够重复执行同一项功能的机器),当维持它所需的能量最终减少到零时,它注定会失败。

但另一种角度,就是把它看作是鲁布·戈德堡机械(注:由美国卡通家命名,指一种设计得过度复杂的机器,但只能做很简单的工作,如倒茶),正如周所说的,“要有人转动一个手柄来维持这个系统。”

Terra可以说有两个手柄来保持其机制的运作。第一个是私藏的Luna代币,这些代币可以被变现,以让UST持有人满意。但也是在今年,Luna Foundation Guard(LFG,技术上是一个位于新加坡的非营利组织,旨在促进Terra生态系统)开始建立一个比特币的战备库,可以在有需要时进行干预并稳定挂钩。

在这样做的时候,他们借鉴了传统金融世界的做法:基本上是以中央银行或政府的方式建立一个大额外汇储备的缓冲区,以便在需要捍卫自己的货币时进行部署。虽然这样的举动可能对法定机构有效,在周看来,Terra/Luna模式存在一个重大问题。

首先,比特币是高度不稳定的。对于一个追求“稳定”的稳定币来说,把资产放在一个波动巨大的加密货币中,在遇到困难时可能只会提供很少的抵押物。比特币的库存也是有限的。

的确,你可以用它来支持UST,但最终你会用完它,除非你有办法保证持续的供应,而最终,你可能就需要与市场玩一场激烈的扑克游戏(意思是需要虚张声势)。

对周来说,Terra持有的比特币有一个更大的问题。整个项目应该是自我纠正的,有一个先进的算法专门用来保持Luna和Terra的平衡。但通过购买比特币,Terra含蓄地暗示它并没有建立一个可以自我运行的机器。

周说:“这等于是在破坏他们自己的叙事,因为,他们基本上说,‘哦,我们终于建造了这个永动机。看哪,各位,我们终于做到了。你看,它在运作,它很了不起。但实际上,你也要知道,万一它不运作了,让我们先买一些保险。”

太危险了,不能做空

虽然周已经发现Terra/Luna的漏洞有一段时间了,但他犹豫是否要与它对赌。正如一句老话所说,市场保持非理性的时间,比你保持清偿能力的时间要长,而周认为这种情况并不会很快改变。去年夏天,Luna的交易价格在5美元左右,到了4月份,它已经接近120美元。这台机器仍在运转。

可以说,Luna正从去年11月开始的加密货币整体熊市中获益。如果一切都在下跌,而你想获得“安全”,但又想留在加密货币中,你可以把钱放在稳定币中。留在生态系统中,但要尽量避免整体波动。由于UST是收益最高的稳定币,而Luna与UST紧密相连,在几个月内,Luna几乎充当了负β资产(β值小于0,表明与市场呈反向关系),可以用来对冲整个市场,这种情况无疑增强了许多Lunatics的信心。

所有这些都意味着做空Luna是非常危险的,即使你明白如果没有更多资金的持续流入,这个生态系统最终是无法维持的。事实上,周在2月份也公开说过,现在还不是与鲁布·戈德堡机械对赌的时候。

关键时刻

但在5月,随着加密货币市场开始下跌,近年来估值飙升的资产跌回地面,周在观察。他还注意到一个名为Curve的去中心化平台上正在上演的戏剧。Curve是一个类似于Uniswap的自动做市商,带有迷人的传统任天堂的8位像素外观,是专门为交换稳定币而设计的。

UST在Curve上与一组其他稳定币(USDC、Tether和Dai)进行交易,这组稳定币被称为3Pool。正如周所说,UST的作用有点像一个“挎斗”,被任意连接到这组稳定币上。但有一个计划正在进行中,以创建一个新的篮子,叫做4Pool,其中包括USDC、UST、Tether和另一个名为Frax的稳定币。目的是将Dai踢出去,因为Do Kwon实际上将其视为竞争对手。

5月7日前后,有人(或多人)似乎在大举抛售UST,将其换成USDC、Tether和Dai。虽然Curve对稳定币的交易进行了大规模的优化,但卖出的规模如此之大,UST的流动性基本上消失了,出现了第一个真正的挂钩偏差。

周解释说:“其他资产被从这些池子里抽走了,而这基本上造成了一点恐慌。其他人把钱从锚中拉了出来。人们试图找到摆脱他们的UST的方法。Luna开始下跌。整个市场已经在下跌。这有点像一切都进入了轨道。股票市场正在下跌,而加密货币与最近的股票市场相关联。因此,一切都开始下跌,而且在这之上,市场正在发生迁移。因此,这就是一连串完美事件的杂音。”

此后,这些交易便成为了各种阴谋论的核心。到底是谁把这么大块的UST卖了?是不是故意在Luna准备迁移到4Pool的时候进行的,因此可能是流动性不足和脆弱的?

这是乔治·索罗斯摧毁英镑式的交易(注:1992年,英国陷入英镑危机,被迫退出欧洲汇率体系,索罗斯此前建立了大量头寸,放空英镑,使汇率大跌,获得了近10亿美元利益)吗?

或者,这只是一个恐慌的市场和一群资金,试图退出一个被许多人认为是特别有风险的稳定币?

不管是谁做了这些交易,以及为什么,这就是一切开始解体的时刻,也是区块链考古学家可能需要探索很长时间的事件。对迦太基的围攻已经开始。

快速的螺旋,缓慢的死亡

回过头来看,迅速解体的样子是相当惊人的。几周前,Luna和UST的市值超过600亿美元。然后就在一个多星期前开始崩溃,现在是一个迅速接近零的数字。

在周的叙述中,一旦机器开始出现故障,就很难停止。

他说:“这东西是一种纯粹的反射性资产。一旦机制崩溃,就没有遏制措施。没有自然的断路器。没有来自美联储的紧急贷款,没有来自私人投资者的救助(上周一度有建议称外部帮助可能即将到来)。没有自然的现金流来吸引加密货币界的巴菲特介入并廉价购买。

但是,在快速的螺旋式下降之后,就是缓慢的死亡。尽管有那么多的戏剧性展开,UST/Luna的交换机制仍在运行。UST卖家在理论上仍然有权获得一美元的Luna。但这意味着,随着Luna的崩溃,系统不得不创造越来越多的代币来满足UST的赎回需求。如果一个Luna值一美元,那么UST的持有人就有权获得一个代币。但是,如果Luna价值10美分,那么一个UST持有人就有权获得10个代币。

随着Luna的暴跌,越来越多的Luna被创造出来。这导致了价格的暴跌,因为持有者被大量稀释。这反过来又意味着下一轮的UST赎回者会需要更多的Luna,加剧了已经急剧下降的螺旋。

这实际上意味着,一种经常被说成是对冲通货膨胀的加密货币,实际上正在慢慢地被膨胀掉。周说:“这实际上比恶性通货膨胀更糟糕。这是恶性通货膨胀的恶性通货膨胀。”

到5月13日上午,一个Luna跌至0.00001834美元,它的总供应量超过6.5万亿。

用力蹬车

尽管Terra发生了惊人的内爆,但加密货币社区似乎不会放弃追求一种能够保持稳定价值,但同时不依赖银行账户中的钱,也不依赖其他加密货币资产的过度抵押作为支撑的货币。

上个月,稳定币Frax的创始人萨姆·卡泽米安写信给彭博社的专栏作家马特·莱文,解释他的币将如何发展:“我们自己的结构是,第一步,不是庞氏骗局,100%由正常银行支持; 第二步,为大众接受,慢慢取消支持; 第三步,永久性 ;第四步,最终像美联储/美元一样成为庞氏骗局。”

换句话说,梦想是,如果你一开始就通过努力蹬车来创造一个有支持的稳定币,那么随着时间的推移,你可以取消支持,因为每个人都会接受这个一美元的币值。即使执行挂钩的机制消失了。对于加密货币的追随者来说,这与他们看待美元的历史没有太大区别。

他们说,美元通过以黄金为支撑建立了自己的力量,可一旦它巩固了自己的地位,最终就脱离了这个标准。

当然,美元不需要与美元挂钩。它就是美元。更重要的是,有各种各样的机制来支持美国货币的价值,包括税收,这使人们首先需要持有它。但是,加密货币的核心理念之一是,如果每个人都足够努力地相信,那么你就能创造出有价值的东西。可以说,这个想法已经被比特币证明了,它没有任何东西的支持,除了它的各种HODLers(购买并永远持有的加密币投资者)的信念。

尽管如此,Terra事件已经成为了加密货币脸上的一个巨大的黑眼圈,而且可能在很长一段时间内都不会被遗忘。许多散户投资者受到了打击,他们失去了一生的积蓄,并试图自杀,现在,曾经充满鼓励“登月”(注:Luna也指月亮)的留言板变得暗淡无光。

这个领域的大人物,将不得不回答他们如何能继续支持这样的灾难。即使是没有直接接触Terra的加密货币投资者也会因此而蒙受巨大损失。不过,周警告说,金钱损失和声誉损害可能会更严重。

他说:“这件事现在发生总比以后发生好。要知道,如果UST是1000亿美元,而最终有950亿美元的坏账,或900亿美元的坏账,我的意思是,这个的破坏性将会更大,甚至更多的人将一无所有。”

迦太基最终被重建了,而且似乎很可能有人会再次尝试建造那枚神奇的硬币。这将是一个去中心化的硬币,不依赖资产来支持它,并且仍然能够保持它的钩子,就像一个陀螺,在得到最初旋转力后就可以永远转下去。