05

Sep

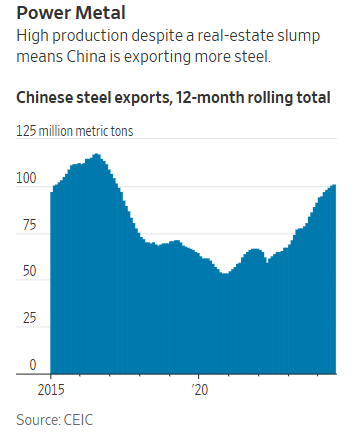

华尔街日报报道,日本最大的钢铁制造商新日铁,希望通过在美国的收购交易来抵御中国的出口冲击,在美国将受益于免受中国竞争对手的威胁。然而,这家公司发现,美国的政治同样是一个艰难的对手。 据知情人士透露,拜登拜登准备在安全审查后否决这笔收购,新日铁以140亿美元收购美国钢铁公司的计划,原本就不太乐观的前景进一步暗淡。 与许多亚洲及全球钢铁制造商一样,新日铁受到了来自中国竞争对手的沉重打击。由于房地产市场的低迷,中国在国内需求不足的情况下向全球市场大量出口钢铁,同时还加大了主导的矿产供应,这进一步压低了价格。 新日铁在上个月的季度报告中表示,由于中国钢铁出口过剩导致利润率降低,公司正面临“前所未有的严峻经营环境”。截至7月的12个月里,中国的钢铁出口达到了1.01亿吨,超过了美国去年全年的钢铁消费量。 根据世界钢铁协会的数据,中国生产了全球约一半的钢铁,并占全球钢铁消费量的一半左右。中国的出口引发了许多国家的强烈反应,这些国家难以与中国的规模竞争。巴西、智利、南非和土耳其已经或正在考虑提高对中国进口钢铁的关税。 “这有点让人害怕,”日本大和钢管工业公司总裁中村慎一郎表示,公司生产用于脚手架的钢管,虽然不直接与中国竞争对手竞争,但却感受到了来自使用中国钢材的韩国竞争对手的价格压力。 “他们有更大的降价空间,”他说。 新日铁和美国钢铁公司的高管们,将此次交易视为对抗中国崛起的一种方式,称这是一种商业上的对等关系,与美国和日本之间长达七十年的军事联盟类似。 为了更加专注于美国市场,新日铁今年夏天终止了与中国宝山钢铁公司长达数十年的联盟。近年来,双方一直在就新日铁指控宝山窃取知识产权的问题进行法律斗争,宝山对此予以否认。 曾被誉为中日工业发展合作象征的关系,以一份冷淡的两段式新闻稿宣告结束。 美国钢铁公司首席执行官大卫·伯里特在6月份的一次播客中表示,与新日铁的合并将“加强我们对抗中国的联盟,不仅仅是与亚洲地区的某个军事盟友,还因为中国实际生产的钢铁。” 此次收购对新日铁颇具吸引力,因为可以在不必过多担心中国竞争的情况下,扩展其在美国的业务。今年5月,拜登政府将中国钢铁的关税提高到25%,这是在特朗普政府对钢铁实施的25%关税基础上叠加的。 根据美国人口普查局和美国钢铁协会的数据,今年前七个月,美国从中国进口的钢铁下降了26%。 特朗普和拜登政府都希望推动美国制造业的复兴,包括在本土增加钢铁生产。两人都表示美国钢铁必须由美国主导,拜登政府已经认为这笔收购有国家安全风险。 中村表示,美国需要来自日本等盟友的技术来重振钢铁产业,这个产业主要依赖使用回收废金属的电弧炉,而不是锻造新钢铁。新日铁承诺投资数十亿美元升级美国钢铁公司老旧的工厂。 然而,新日铁低估了外国公司接管宾夕法尼亚州主要雇主的政治影响,而宾夕法尼亚州是今年总统选举中的关键摇摆州。特朗普和拜登都反对这笔交易,紧随当地政客和美国钢铁工人联合会的态度。 负责推动这笔交易的新日铁高管森孝宏上个月曾表示,“我相信局势会发生改变”,因为“某些政客对这次收购非常支持。” 然而,哈里斯本周在匹兹堡的一次劳动节竞选活动中泼了冷水,她表示美国钢铁公司应保持国内所有权。 野村研究所经济学家木内孝胤表示,政客们的声明与华盛顿拉拢盟友共同遏制中国的努力背道而驰。他认为,如果禁止这笔收购,“将会播下未来麻烦的种子,损害美日之间的信任。” 如果交易告吹,新日铁将面临5.65亿美元的分手费。更大的挑战在于找到替代美国钢铁公司的增长引擎,因为日本国内市场不太可能扩张。