据彭博社报道,2023年韩国首次公开募股(IPO)前景看起来相当黯淡,在利率上升的情况下,投资者持续质疑公司的估值被夸大。

除了电池企业LG Energy Solution在1月份上市时成功募集108亿美元之外,韩国2022年只举办了四次规模超过1亿美元的发行活动。相比之下,去年有18家,当时投资者仍愿意为科技初创企业赋予高估值。

随着各国央行开始积极加息,全球的重大IPO已成为焦点。在韩国,大规模IPO面临着更多的审查,监管机构和投资者担心最近一连串的大型交易在市场上造成垄断。

NH投资与证券公司(NH Investment & Securities)的总经理Kim Joong-Gon说:“鉴于需求紧张的情况预计至少会持续到明年上半年,获得过去看到的估值不会那么容易。”

他补充说,要让市场再次获得动力,除非达成利率见顶、IPO回报高于固定收益和银行储蓄的“普遍共识”。

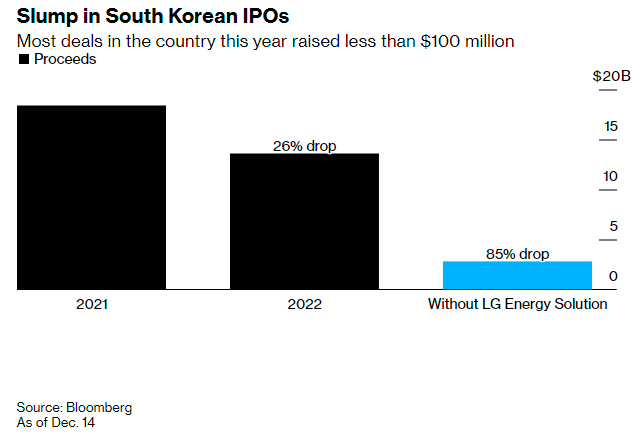

彭博社数据显示,今年在首尔筹集的资金与2021年同期相比下滑了26%。虽然与香港等其他主要市场相比,跌幅不算大,但如果不包括LG Energy Solution的上市,下滑幅度将扩大到85%。

在整个一年中,韩国有八家大型企业IPO被搁置,包括安全服务提供商SK Shieldus Co.和游戏开发商Lionheart Studio Corp.,在充满挑战的市场环境下,这些公司难以达到估值预期。

去年一些被广泛期待的上市项目也带来了巨大的损失。Kakaopay Corp.自2021年11月上市以来,市值损失了约四分之一,早期投资者在锁定期结束后立即出售了股权。

由于母公司、科技集团Kakao的服务大范围中断,其关联股票备受关注。同样在去年上市的网络银行KakaoBank Corp.今年股价大跌,成为上市以来全球银行业最糟糕的IPO之一。

Korea Investment & Securities公司在给彭博社的声明中说:“随着大企业集团拆分和上市的举动成为争议,大公司的关联公司预计将减少IPO招标。风险企业的投资者情绪恢复预计也需要时间,所以生物技术和人工智能等增长型企业在IPO方面将面临更多困难。”