据彭博社报道,过去一个月,小盘股一直在上涨,投资者正在注意到这一点。

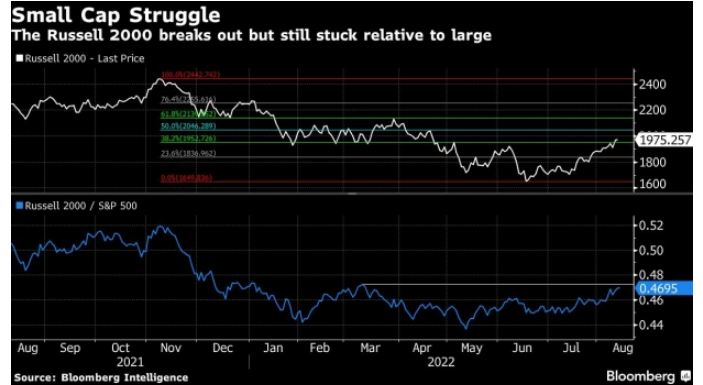

自去年12月以来,罗素2000指数的表现一直逊于基准的标普500指数,但在过去几周其获得了上涨动力。周五,小盘股指数逼近200点的移动日均线,因为从美元走强到信贷息差收窄等宏观因素都对小型企业有利。

奈德·戴维斯研究公司(NDR)是对投机性更强的股票持更积极态度的投资机构之一,其将策略建议从大盘股转向小盘股。公司分析师艾德·克里梭德(Ed Clissold)和阮清(Thanh Nguyen)在周三的一份报告中写道,这一变动主要受技术因素推动,但也受到估值和利率等因素的支持。

克里梭德在电话中说:“在市场反弹的早期阶段,小盘股往往表现出色。它们的贝塔值很高,往往更容易超卖。至少在未来几周,小盘股还有跑赢大盘的空间。”

注:贝塔值是一种风险指数,用来衡量个别股票或股票基金相对于整个股市的价格波动情况。

加拿大皇家银行资本市场美国股票策略主管洛里•卡尔瓦西纳(Lori Calvasina)认为,经济衰退时期是买入小盘股的好时机。她表示,美国股市已在6月份的低点反映出温和衰退。

她在电子邮件中表示,小公司“在衰退中往往表现滞后,但一旦整体市场开始触底,它们往往会在衰退中途开始跑赢大盘。我们看到许多其他因素促使我们现在买入小型股,尽管我们并不完全确信股市已普遍触底。”

她指出,估值是一个关键原因,此外,由于小盘股下调盈利指引的情况较少,近期的盈利表现依然强劲。卡尔瓦西纳补充称,随着初请失业金人数激增,且制造业活动大幅降至接近典型低点的水准,规模较小的企业似乎比规模较大的企业承受了更多经济方面的痛苦。她说,与此同时,大型股需要更长的时间才能反映出经济形势的恶化。

美国股市周五走高,债券收益率下跌,投资者考虑到近期的经济数据,评估美联储下一步可能采取的行动。尽管过去几天,随着通胀见顶的证据增强,有关经济衰退的言论有所减弱,但许多人仍不愿宣布6月份的最低点已经触底。

彭博情报策略师迈克尔·卡斯珀(Michael Casper)说,尽管罗素2000指数回到了2月至4月的区间,但相对于大型股,此指数仍没有获得显著的吸引力。他在周五发布的一份报告中写道,这一趋势需要逆转,“以巩固整个股票的重新上升趋势。”

NDR也表示,小盘股还没有走出困境。克里梭德和阮写道,如果通胀居高不下,且美联储继续大幅加息,将经济推入衰退,预期中的经济增长放缓将对小盘股不利。

他们说:“美联储在经济软着陆方面的记录不太好(大约25%的成功率),而供应链和乌克兰战争增加了的难度。美联储的政策失误可能意味着小盘股再次下跌。”

小盘股的涨势能否持续还有待观察。新财富首席投资官卡梅伦•道森(Cameron Dawson)警告称,这可能只是一种类似于2021年的“假象”。

道森说:“小型股只会在美联储放宽政策,流动性充裕,企业获利有望大幅反弹的情况下,从市场周期的低点持续反弹。如今的情况并非如此。美联储不会很快开始向市场注入流动性,企业收益既没有被抑制,也不会出现快速扩张。”