据彭博社报道,一家鲜为人知的香港金融服务公司在美国上市后股价大幅飙升,令投资者感到困惑。

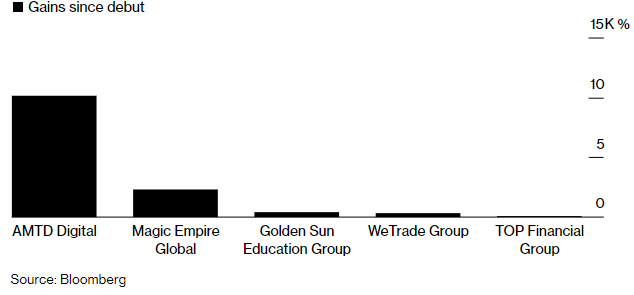

智富融资(Magic Empire Global)是一家提供承销和咨询服务的公司,自2020年以来只帮助了一家公司上市。这家公司上周五在纽约上市首日大涨2325%,市值超过了足球俱乐部曼联。智富融资是今年香港或中国内地第七家经历类似惊人涨幅的公司。

盛宝资本市场(香港)大中华区财富管理主管Ken Shih表示:“这个价格水平显然表明,它是不可持续的。”他补充说,在不知道是谁在买入的情况下,很难确定,“目前,投资者面临的下行风险显然大于上行风险。”

上周,香港金融服务提供商尚乘数科(AMTD Digital)在不到一个月的时间里上涨14000%,市值一度超过高盛集团。在阿里巴巴集团和京东等中国公司因不遵守美国审计标准而面临退市威胁之际,这些登陆美股的新公司尤其引人注目。

据报道,智富融资在2021年的营收为220万美元,同比下降17%。根据招股书,公司的运营实体长颈鹿资本有限公司(Giraffe Capital)在2020年仅完成了一次IPO,去年一次也没有,“因为受新冠疫情和香港资本市场动荡前景的限制”。上周五的股价飙升使智富融资的市值达到19亿美元。

元宇证券基金投资官Kakei Lam说:“这种剧烈的波动可能是由于所有权的集中,这当然会引发危险信号。鉴于交易量很小,我没有看到与网红股热潮的相似之处。”

智富融资董事陈伟豪(Gilbert Chan Wai-ho)和首席执行官陈斯汉(Johnson Chen Sze-hon)共同领导长颈鹿资本,后者在2017年获得了提供企业融资服务的牌照。公司主要处理的是小型股交易所创业板(GEM)的IPO,并经常与树熊证券(KOALA Securities)、金猴证券(HK Monkey)和黄河证券(Yellow River Securities)等其他小型本地券商合作担任承销商。

陈伟豪和陈斯汉持有智富融资的大部分股份,两人合计持股约63%。招股书显示,截至2021年12月,公司只有9名员工。

长颈鹿资本参与上市的公司中,约有一半在上市首日大涨,其中一些公司的涨幅高达125%。其中7家目前的股价比IPO发行价低30%至92%,另一家已被摘牌。

智富融资没有回复置评请求的电子邮件,拨打其网站上列出的电话号码也无人接听。

今年上半年,香港IPO市场的融资规模下降了92%。由于构成其客户基础的小公司受到监管部门的密切关注,长颈鹿资本等中小型金融咨询公司的日子尤其艰难。

2017年和2021年,香港证监会和香港交易所就与小盘股IPO相关的所谓“大举抛售”(ramp-and-dump)计划发出了两轮警告。这些骗局操纵非常微弱的交易量来抬高价格,在股价崩盘前吸引不够警惕的投资者。

香港证监会拒绝就本文置评,但此前曾指出了问题IPO的四个典型特征:市值勉强达到最低门槛;考虑到公司的基本面和同行的估值,市盈率非常高;承销佣金或其他上市费用异常高;股份高度集中在有限的股东身上。

根据其招股说明书,智富融资相对适中的收入意味着它符合美国法律规定的“新兴成长型公司”的资格。与规模较大的美国上市公司相比,对这类公司的报告要求较低,只需要提供两年的经审计财务报表,高管薪酬方面的披露义务也有所减少。