彭博社报道称,无论谁入主唐宁街10号,都将继承一大堆的经济问题。

英国的通货膨胀率达到了80年代初以来的最快速度。相对于大西洋彼岸的同行,英格兰银行在加息问题上畏首畏尾。英国脱欧留下的劳工和供应链问题正在恶化。

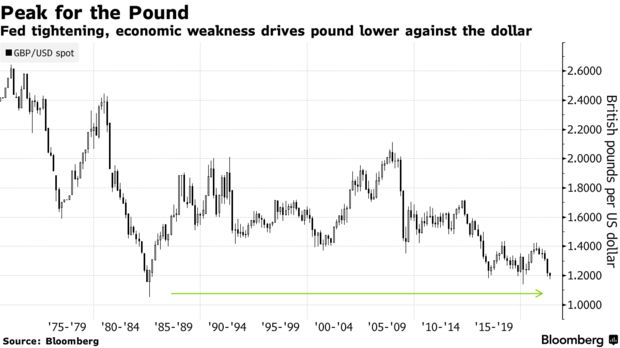

所有这些都使英镑汇率徘徊在疫情恐慌和全面实施封锁时的水平附近。

德国商业银行(Commerzbank AG)货币策略主管乌尔里希·雷彻特曼(Ulrich Leuchtmann)表示,“再加上英国生产力下降的长期困扰,英国新政府是在在一个困难的形势下接管的。当前,总是存在着通胀上升和货币贬值的恶性循环风险。”

投资者和策略师们一致认为,不管是外交大臣莉兹·特拉斯还是前财政大臣里希·苏纳克在领导层竞选中获胜,英镑下跌背后的力量可能都超出了他们的能力范围。

能源价格波动和劳动力市场吃紧,已经让英国央行的决策者在激进加息和需要缓解物价上涨对经济的冲击之间摇摆不定。由于其开放的经济和巨大的经常账户赤字,英国很容易受到全球纷争的影响。据彭博社调查的经济学家称,未来两年,英国的通货膨胀率将超过任何一个主要欧洲同行的速度。

美国银行策略师卡马尔·夏尔马(Kamal Sharma)表示,自英国脱欧以来,英镑在投资者持有的货币中已变得更加“边缘化”。这使得英镑尤其容易受到全球投资者情绪恶化的影响,当前俄罗斯对乌克兰的入侵行动仍在继续,同时中国抗击新冠肺炎疫情的措施拖累了国内经济增长。

以世界股市为代表,英镑对全球风险偏好变得越来越敏感。

英国人在购买从海外运来的货物时感受到了英镑贬值的痛楚,英国央行官员们也注意到了物价上涨的趋势,因为昂贵的进口商品助长了通胀压力。根据彭博经济的SHOK模型,今年英格兰银行首选的英镑强势指标今年大幅下滑,已使通胀速度提高了约0.5个百分点。

标准银行G10外汇策略师史蒂文·巴罗(Steven Barrow)在本周给客户的一份说明中写道:“即使目前经济勉强维持在GDP增长的正面水平,衰退的感觉也非常明显。”巴罗预计罢工行动将会激增,就像在20世纪七八十年代最后一次出现的工会运动中的那样。

政府提供更大规模的财政支持,似乎是支撑困境中的家庭的明显解决方案,但有一个风险,它可能会助长通货膨胀,使英国央行的工作更加困难。候选人的减税承诺可能会加剧价格上涨,并要求央行进一步收紧政策。

巴罗认为,在未来几个月内,英镑兑美元将进一步下挫至1.15美元。英镑兑美元今年已下跌逾11%,迫使英国央行决策者凯瑟琳·曼(Catherine Mann)表示,她支持加息50个基点以帮助支撑英镑,这是央行最近加息幅度的两倍。

利率鸿沟

这可能会在一定程度上缩小英国央行与美联储的利率差距。英国央行在六个月内将利率提高了115个基点,而美联储三个月内已经累计加息150个基点。彭博社的美元强势指标大约处于至少18年来的最高水平。

可以肯定的是,英镑并不是唯一一个面临美元升值的货币。困扰英镑的因素也并非英国独有。欧元兑美元本月20年来首次跌至平价,而欧洲央行直到现在才实施2011年以来的首次加息。

Amundi资产管理公司投资组合经理菲利普·焦尔(Philippe Jauer)表示,“巨额赤字、高通胀和政治动荡是许多国家的命运”,尤其是在欧洲和欧元区,他暗指意大利总理马里奥·德拉吉的辞职,使该国政治陷入混乱。

这些震荡可能会为英镑兑欧元赢得一些优势,但蒙特利尔银行分析师加洛(Stephen Gallo)预计,未来六到九个月,欧元兑英镑将从目前的0.85左右升至0.91。

他说:“无论谁获胜,反弹潜力都是非常有限的。”