经济学人发表文章,将加密货币交易所FTX的创始人山姆·班克曼-弗里德比作传奇银行家J.P.摩根。这是因为摩根在1907年的金融危机中,自掏腰包拯救了美国经济。而班克曼-弗里德现在也正在用自己的资金帮助一些陷入困境的加密货币公司。然而,文章也指出,这种拯救并不一定就能奏效,而最后的结果也不一定是所有人都希望看到的。

两年前,主流金融界几乎没有人听说过山姆·班克曼-弗里德(Sam Bankman-Fried),或者他在2019年推出的加密货币交易所FTX。

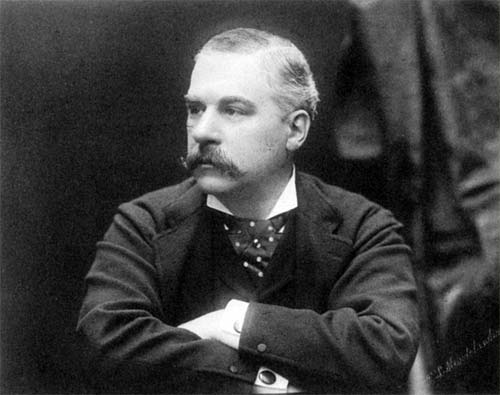

现在两者都获得了更大的知名度,先是随着加密货币热潮达到白热化,然后又随着加密货币落到地面。班克曼-弗里德(广为人知的简称是SBF)最近一直处于试图拯救陷入困境的公司的中心。对一些观察家来说,这个角色让人想起约翰·皮尔庞特·摩根(J.P.Morgan)和美国其他银行家,在20世纪初组织的金融救援任务。这种对比惊人地具有指导意义。

最近的低迷已经留下了一地鸡毛。一些加密货币贷款公司,特别是Celsius,已经崩溃;一些稳定币,如Terra,已经被摧毁。至少有一个加密货币对冲基金,三箭资本,已经破产。

对SBF个人财富的估计也在下降,从三个多月前的260亿美元降至现在的80亿美元附近。

尽管如此,他的公司(FTX和交易公司Alameda)似乎是近期混乱中的最大幸存者。FTX的员工人数相对较少;SBF说交易所仍在盈利。今年年初,适时的融资,使其公司全球和美国部门分别筹集了4亿美元。这使得SBF能够帮助其他有需要的人。

6月,经纪公司Voyager Digital从Alameda获得了价值4.85亿美元的贷款。另一家交易商BlockFi从FTX的美国分部获得了循环信贷额度。

对一些人来说,这让人想起了1907年美国的银行恐慌。当时经济不景气;在当年年底,当时美国最大的金融公司之一、资本薄弱的Knickerbocker信托公司倒闭了。J.P.摩根接着与其他金融家一起策划了一系列私人救援行动,向各家银行提供数千万美元的存款,以防止挤兑。

这些行动通常被认为是防止了一场更深、更具破坏性的危机,最后没有其他信托公司倒闭。

那么,乍一看,这种比较对SBF来说是一种奉承。

但是,1907年并不是摩根家族唯一一次试图大举救市的机会。当1929年华尔街再次崩溃时(大萧条),小摩根和他的父亲一样,试图召集一帮财阀来阻止这场风暴。一些银行家和经纪人承诺购买1.25亿美元的股票,相当于当时美国GDP的0.1%左右(在今天大约是270亿美元)。

这项计划惨遭失败。购买股票也许将股市的崩溃推后了几天,但并没有阻止内爆。从1929年9月初到年底,道琼斯工业平均指数的股票下跌了约35%。到1932年的低谷时,几乎下降了90%。

历史学家对为什么一种干预措施奏效,而另一种不奏效存在分歧。例如,也许1929年的恐慌太过严重,私人购买无法起到作用。其他研究表明,1907年的成功可能被过分渲染了,实际上是法国央行为平息国内市场而采取的行动也影响到了美国,并阻止了混乱的发生。

这场辩论表明,确定SBF在平息今天的混乱中的作用可能同样困难。溃败可能会继续下去;反之,看上去是法国银行的成功,实际上可能反映了其他方面的因素。

犬儒主义者可能会指出,SBF可能与其他加密货币公司达成交易,并不是因为他想把这个行业从崩溃中拯救出来,而是因为他发现了一个机会,以非常便宜的价格抢购他的一些竞争对手的业务。

7月1日,BlockFi的首席执行官扎克·普林斯表示,公司从FTX获得的信贷额度已经增加到4亿美元,并包括一个以2.4亿美元收购BlockFi的选项。与BlockFi据说在去年的一轮融资中寻求50亿美元的估值相比,这看起来是很便宜。

不过,即使SBF没有试图拯救加密货币,历史仍然是有关联的。1907年的银行业恐慌带来了很多发展,包括美联储的成立,美国收入累进税的开端,同时也是反垄断法的重大扩展。摩根老爷子没有因此被誉为英雄,而是成为人们对权力过度集中在少数金融家手中的关注焦点。

现在,混乱也有可能导致更严格的监督,特别是如果数字资产的波动蔓延到其他市场,激发监管机构的行动。推动者可能会在山姆·班克曼-弗里德和FTX身上看到J.P. 摩根的影子。他们可能会后悔需要这样的人。