巴伦周刊的文章分析了这次加密货币危机的不同之处。

当一家传统银行倒闭时,由监管机构组成的“特警队”会突然出现,秘密地将其关闭,防止可能蔓延到整个金融系统的恐慌。

在加密货币银行业务中,破产发生在公众视野中,却没有监管“特警队”来保持市场平静。

这就是过去一周的故事。拥有超过110亿美元存款的主要加密货币贷款机构Celsius Network,冻结了提款。

首席执行官亚历克斯·马辛斯基在6月10日星期五曾公开说,Celsius有数十亿美元的流动资金。不到72小时后,Celsius停止了所有提款、掉期和账户之间的转账。

从那时起,没有投资者能够把他们的钱拿出来。而在加密货币的世界中,没有联邦存款保险公司(FDIC)能在破产的情况下偿还储户的钱。

在其网站上的一份声明中,Celsius以“极端的市场条件”为由冻结提款,称采取行动是为了“稳定流动性和业务,同时我们采取措施保存和保护资产。”

对于记得2008年金融危机的投资者来说,所有这些都很熟悉。

Crypto正在经历一个“雷曼时刻”,由于资产价格暴跌、流动性冻结和数十亿美元在几个可怕的星期内被抹去,投资者和市场的信心破碎了。

从一个名为TerraUSD的稳定币消亡开始(抹去了600亿美元),现在已经蔓延到一个巨型加密货币银行的失败。

这反过来又引发了这样的问题,危机会蔓延到什么程度,以及加密货币是否会作为一种可行的资产类别存活下来。

“正在传染吗?当然有,”3iQ数字资产公司的总裁克里斯·马塔说,他的公司管理着约20亿美元的加密货币投资。“这只是谁会成为下一个的问题。”

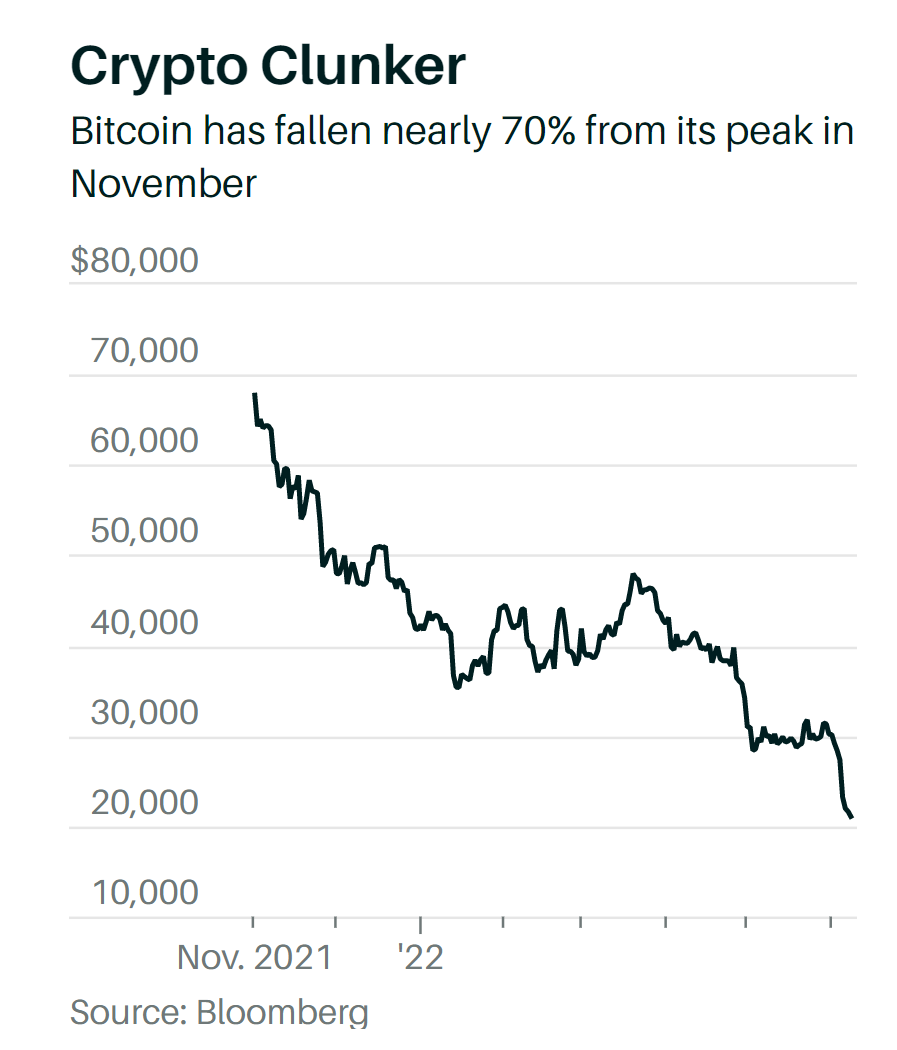

业界所说的加密货币冬天,看起来更像是加密货币的地狱。比特币在过去一周里下跌了30%,现在比峰值下降了70%,交易价格现在是21,000美元左右。第二大代币以太币已经下跌了77%,现在是1080美元。

总体而言,自去年11月以来,加密货币市场已经损失了2万亿美元的价值,大降至9000亿美元。

痛苦正在蔓延,因为那些曾预计会继续增长的公司不得不缩减自己的业务规模。大型上市交易所Coinbase Global在上周表示计划裁员18%。另一家加密货币贷款机构BlockFi宣布裁员,Crypto.com也是如此,这是一家由马特·达蒙代言广告的交易所,座右铭是“财富青睐于勇敢的人”。

其他加密货币平台正在冻结业务。一家名为Finblox的高收益贷款公司,限制提款并停止支付利息,因为投资的一家对冲基金撤销了支持。另一家贷款机构Babel Finance周五暂停提款,理由是“异常的流动性压力”。

当然,在未能通过市场压力测试方面,加密货币并不孤单。随着美联储和各国央行努力应对创纪录的通货膨胀,世界各地的金融条件都在收紧。上周美联储宣布加息0.75,加剧了人们对经济衰退即将到来的担忧,时间要么是今年晚些时候,要么是2023年初。

而股市已经深陷熊市,更高的资本成本正在拉低股票估值。

最能感受到这种压力的莫过于加密货币,一个充斥着可疑项目和投机性过度行为的科技领域。

区块链技术的支持者认为,这项技术仍处于初级阶段,最终将在支付、供应链管理和金融服务等方面取得进展。除了比特币之外,还有大量其他区块链和代币项目,旨在重新连接华尔街的基础,到房地产、电子游戏,以及网络本身。

然而,尽管这项技术已经存在了十多年,但还没有成为主流用途。而行业最新的金融危机,正在削弱人们对加密货币作为一种投资或资产类别的信心。

晨星分析师玛德琳·休谟说,加密货币仍然与传统金融服务脱节,在孤岛上自己玩自己的,“一旦你踏上那个岛,就会有大量的系统性风险。”

如果不出意外的话,Celsius的失败,应该打消加密货币不受困扰传统金融体系传染效应影响的幻想。虽然加密货币爱好者说这个行业是去中心化的,但真相是少数几个主要投资者和平台主导。

就像2008年一样,当一家大公司摇摇欲坠时,痛苦会迅速蔓延。现在不同的是,区块链交易是公开的,投资者可以实时观察满地的残骸。

金融监管机构可能正在悄悄地幸灾乐祸。像Celsius这样的贷款人,长期以来一直受到联邦和州监管机构的抨击,认为他们的高收益产品应该被禁止提供给散户投资者使用,或者作为证券注册。

“你在那里说,到这里来,把你辛苦赚来的钱给我们,我们会给你17%,19.5%的回报,或者7.1%,”证券交易委员会主席加里·根斯勒在上周的一次会议上说。“坦率地说,在这种利率环境下,不得不怀疑这些回报是从哪里来的。”

各州的监管机构在这一事件之前,已经对Celsius和其他加密货币银行采取了行动。他们现在正在调查Celsius冻结提款。阿拉巴马州证券委员会主任约瑟夫·博格说,调查很有可能会导致更多的执法行动,“这是否意味着我们也在加强对其他一些公司的审查?这合乎逻辑。”

Celsius将自己推销为银行的替代品,提供高得惊人的存款收益率,并宣称要“让自己离开银行”,通过其Earn账户,宣传收益率高达18.6%,以存入的加密货币或其本地代币(称为CEL)支付,甚至提供9.3%的稳定币收益率,如美元币和Tether,这些代币旨在保持与1美元的固定挂钩。

然而,在美国证券交易委员会2月份对高收益加密货币项目进行打击后,Celsius的Earn产品已不再向新的美国散户投资者提供。竞争对手BlockFi,也在监管压力下停止了对新的美国散户投资者的付息产品。

实际上,Celsius与被高度监管的银行几乎没有任何相似之处,这家公司吸收存款,并发放给去中心化金融(DeFi)平台和其他实体,为投资者提供资金,以进行加密货币的赌博,以及其他用途。公司在这些活动中赚取高额收益,将部分利息返还给存款人。其披露的信息称自己没有根据证券法注册,不提供FDIC保险,并可能多次转借相同的资产。

此外,存款不由Celsius保管,如果DeFi协议上发生不受其控制的事件,投资者“可能会遭受全部损失”,公司警告说。

在过去的几周里,Celsius面临着客户的压力,因为其原生代币崩溃了。随着整个加密货币市场的价格崩溃,公司面临着典型的银行挤兑,部分是由Terra的下跌引发的。投资者希望拿回他们的钱,但Celsius将大量的存款投入到价格下跌且流动性较差的投资中。公司还不得不为在DeFi平台上的贷款提供抵押品,导致流动性紧缩。虽然Celsius表示将继续支付存款的收益,但不会满足提款要求。

任何关注区块链活动的人都能看到其中的一些情况。例如,周一,加密货币分析师关注Celsius通过名为Maker的DeFi协议获得的贷款。区块链数据非常细化,任何人都可以看到具体的贷款、未偿还的债务、张贴的抵押品以及会触发保证金要求的价格–这是支持资本或面临自动清算的要求。

在这个例子中,Celsius钱包里有一笔数亿美元的加密货币贷款未偿还。公司用一个与比特币挂钩的代币作为抵押品,随着比特币价格的崩溃,分析师们看到Celsius不得不努力偿还贷款并提供更多的抵押品以避免清算。

“这就像看一场汽车追逐战,”区块链数据公司Nansen的分析师安德鲁·瑟曼说。Celsius正努力使贷款得以维持。但如果比特币跌至13601美元,Celsius将面临另一次保证金追缴。

这种自动化是DeFi的一个标志,被认为能规避银行和经纪公司用人工来管理信贷风险系统的问题。但它也有缺陷,如果Celsius的贷款被清算,可能会在其他DeFi协议中引发更多的强制出售,那些使用杠杆进行超额投注的交易者,将不得不追缴保证金。

加密货币数据公司Coin Metrics的研发主管卢卡斯·努齐说:“这可能会导致其他的一连串问题,因为这些平台之间存在着高度的传染性。”

一些竞争的贷款机构声称他们比Celsius更安全。

“在这种情况下,我们谈论的是一家肯定不了解所有风险的公司,”Celsius的竞争对手Abra的首席执行官比尔·巴海特说。他称自己的公司拥有15亿美元的资产,还没有面临提款压力,也没有面临投资者本金损失的风险。

即使加密货币在这场危机中幸存下来,也会有一些教训。首先,加密货币银行业务几乎肯定会面临更严格的监管。DeFi协议看起来像大规模传染的武器。而在市场压力时期,由于区块链、DeFi和其他交易系统的自动化结构,溢出效应可能无法遏制。

“比特币作为一种资产,可能没有违约的风险,但当加密货币行业出现压力时,它仍然会受到压力,”晨星分析师玛德琳·休谟说。“没有人想抓住这把掉落的刀。”