Jack Denton在《巴伦周刊》发表文章,详细分析了稳定币TerraUSD致使整个加密货币市场崩溃的原因。TerraUSD与人们通常认为的与美元挂钩的稳定币不同,它属于另一种类型,即算法稳定币,这种稳定币的的机制更加复杂,当出现挤兑时,由于没有相应的美元储备,它的稳定性远不如资产型稳定币,当TerraUSD的挤兑潮蔓延到整个加密货币市场时,所有的数字货币都受到了冲击。

随着整个数字科技领域的抛售压力加剧,比特币和其他加密货币的情况变得越来越糟。但是,加密货币的崩溃似乎因为一种数字货币而加速了,这种代币本应在其他数字货币都崩溃的时候保持坚挺,那就是稳定币。

顾名思义,稳定币设计的原理,决定了它能够维持一个固定的价值,通常设定为1个代币价值1美元。但是,一种快速增长的“算法”稳定币TerraUSD在上个星期跌到了1个TerraUSD价值23美分,之后略有回升,这似乎动摇了人们对市场上最大的稳定币“泰达币”(Tether)的信心。

周四早间,泰达币的价格跌至95美分,成交量为1750亿美元。此后,价格反弹,徘徊在99美分左右。

在周四发表的一份声明中,泰达币表示“它很高兴地报告,在本周的市场波动之后,出现了一些预期中的市场恐慌,但泰达币的业务仍然照常进行”,并且已经兑现了3亿美元的赎回请求,目前正在“毫无问题”地处理另外20亿美元的赎回。

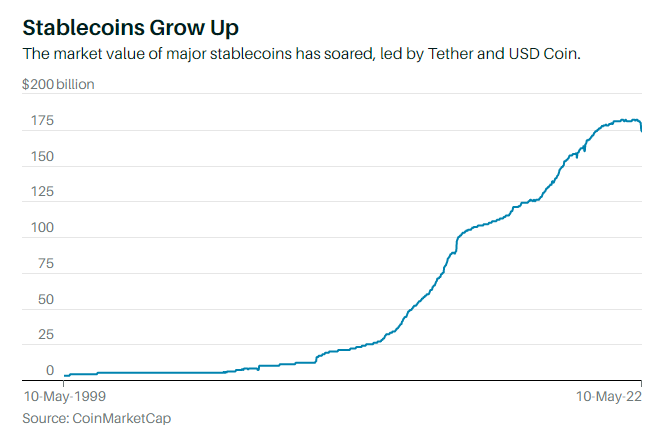

这一事件可能会动摇加密货币的基础。稳定币对加密货币交易和借贷活动至关重要。它们为集中式交易所和去中心化金融(DeFi)网络上的个人交易者、交易所和做市商提供了货币流动性。根据CoinMarketCap的数据,加密货币交易的日常交易量,有很大一部分是通过稳定币完成的。如果交易者和做市商无法相信稳定币像事实上的数字美元一样,能够保持固定价值,那么整个加密货币市场可能会面临信心的崩溃。

监管机构担心,如果稳定币作为私人发行的数字货币遭遇挤兑,可能对更广泛的金融市场和货币政策构成风险。理论上讲,对稳定币的挤兑可能导致作为储备的资产被大量抛售,如商业短期债务或其他现金代理。稳定币还可以在国际商业和跨境支付中替代美元,从而有效地绕过银行,使政府更难掌握货币政策和资本的流动情况。

美国财政部长耶伦周二在参议院银行委员会上说:“稳定币的流通量正在以非常快的速度增长,我们真的需要一个统一的联邦框架。”

她在一定程度上指的正是TerraUSD。

比特币的高波动性和作为点对点支付系统的缺点,为稳定币打开了大门。现在,稳定币已经成为支付、交易、借贷和其他基于区块链技术的活动的主要交换媒介。数字资产数据提供商Kaiko的研究主管克拉拉·梅代丽说:“今天,稳定币在加密货币市场的交易量中占了绝大部分。”

虽然稳定币只占加密货币1.4万亿美元总市值的12%,但根据CoinMarketCap的数据,它们占了绝大多数的交易量。对稳定币的需求如此之高,以至于收益率高达8%,TerraUSD甚至达到了20%。

银行、支付公司和“金融科技公司”正在挤进这个领域。银行Silvergate Capital旨在恢复最初由Meta的Facebook最初启动的稳定币项目,为新兴的数字支付交易所开发自己的硬币。

维萨(Visa)正在提供“美元币”(USD Coin)的结算服务,美元币也是一种大型稳定币。支持美元币的“Circle 网络金融公司”正试图通过一个名为Concord Acquisition的特殊目的收购公司(SPAC)上市。Circle最近的投资者包括贝莱德和富达投资。

新的加密美元

稳定币现在在加密货币市场上像传统美元一样被大量使用。交易者将它们视为现金,在数字钱包中持有它们以获得流动性。它们也被广泛用于借贷和机构做市活动。在1740亿美元的稳定币市场中,泰达币和美元币占了很大比重,发行量合计达1300亿美元。

加密货币衍生品经纪公司FRNT Financial的首席执行官斯蒂芬·欧莱特说:“一旦你进入这个生态系统,稳定币可以让你像拥有美元一样交易,但实际上你拥有的是加密货币。”

稳定币的其他用途包括国际汇款,或跨境支付。俄罗斯入侵乌克兰后不久,基辅开始接受三种代币的加密货币捐款,其中包括泰达币。

与其他加密货币一样,稳定币在以太坊等区块链上运行。它们可以在数字钱包之间传输,而不需要像银行这样的中介来跟踪或处理交易。虽然区块链交易费用可能很高,但稳定币很适合绕过传统银行系统的点对点转账,从而免去了中间环节。

稳定币基本上有两种类型:资产支持型和算法型。泰达币和美元币是两个最大的资产支持型稳定币。支持这些硬币的公司旨在通过持有相当于已发行数字货币金额的美元储备来维持稳定币与美元的挂钩。理论上说,每发行1个稳定币,这些公司就应该购买1美元的储备,当硬币被赎回时,这些储备可以被出售。

像TerraUSD这样的算法稳定币则更为复杂。它们一般通过涉及其他加密货币的套利和激励机制来维持与美元的挂钩,当价格偏离1美元时,交易者可以通过与另一种同样价值1美元的代币进行交换来获利。理想情况下,这应该可以防止稳定币价格在1美元上下波动。

稳定币“跌破1美元”之路

泰达币虽然也跌破了1美元,但并不像TerraUSD崩溃得那么极端,TerraUSD失去了超过290亿美元的稳定币价值,以及一个名为Luna的数字货币和相关衍生品。但TerraUSD的崩溃可能已经蔓延到泰达币的交易中,因为投资者对泰达币也失去了信心。

TerraUSD的崩溃可能意味着算法币没有什么前途。这种代币由位于韩国的Luna Foundation Guard和加密货币企业家道权(Do Kwon)支持。道权最近表示,Luna将购买价值高达100亿美元的比特币,作为TerraUSD的抵押品。在最近的熔断之前,Luna Foundation Guard持有35亿美元的比特币。

TerraUSD的压力始于3.5亿美元的稳定币抛售,导致这种稳定币充斥着市场。随着TerraUSD在一个名为Anchor的去中心化平台上的存款减少了约100亿美元,压力也开始加速。

道权周三在推特上说:“我知道过去72小时对你们所有人来说都是非常艰难的,我决心与你们每一个人一起,共同度过这场危机,我们努力找到出路,当我们开始重建(Terra)时,我们将调整它的担保机制。”

尽管如此,Luna基金的资金可能已经所剩无几,储备已经下降到价值不到1亿美元的加密货币,而且现在它的钱包里没有比特币。

Luna囤积的比特币导致了其他加密货币和交易平台的崩溃,这些平台显然无法处理TerraUSD的挤兑。预计TerraUSD崩溃的交易员似乎已经在抛售比特币,导致了比特币价格下跌,这反过来又蔓延到整个加密货币市场,对以太币等数字货币造成压力,并引发了所有去中心化平台的挤兑。

加密货币交易公司Dexterity Capital的管理合伙人迈克尔·萨法伊说:“这对Terra生态系统来说是非常痛苦的,它可能再也无法重振,很多零售和机构投资者将损失大笔资金。”

在泰达币跌破1美元之前,加密货币投资组合经理和交易所,一直认为它能比TerraUSD这样的算法币更坚挺。

加密货币交易所Voyager Digital的首席执行官斯蒂芬·埃利希说:“由银行账户中的美元或国债支持的稳定币比算法币更透明。这并不意味着算法币没有价值,但它们与美元脱钩的可能性更大。”

情况可能确实是这样的。但越来越清楚的是,像泰达币这样的稳定币并不是在真空中运作,TerraUSD和其他加密货币的下跌,会在整个市场上产生涟漪效应。

Securitize Capital投资组合管理负责人阿迪尔·阿卜杜拉利说:“与稳定币挂钩的算法机制仍然是一个没有得到解决的问题,在泰达币本身开始动摇之前,老式的、有储备金支持的稳定币,如美元币,仍然是我们工作中唯一可行的数字美元。”

稳定币规则即将出台

加密货币的监管正在全球范围内蓄势待发,稳定币的监管似乎是相对容易的。美国监管机构和立法者已经表达了对代币的一些担忧。一个是关于发行人储备资产的流动性和质量,即他们是否能够满足赎回要求,特别是当数百万人同时要求赎回他们的代币时。

泰达币对其持有的储备一直不透明。这家公司的总部位于英属维尔京群岛,它从开曼群岛的审计师那里定期发布对储备的“保证意见”。根据这份报告,截至12月底,泰达币80%以上的储备金是国债、现金、存款单和货币市场基金。但其余部分的细节很少,其中包括41亿美元的“担保贷款”,36亿美元的“公司债券、基金和贵金属,以及50亿美元包括“数字货币”在内的“其他投资”。

尽管在监管部门的敦促下,泰达币的信息披露和储备质量已经有所改善。去年,纽约州总检察长对泰达币及其附属公司实体Bitfinex,就其储备金和披露方式提出指控,最终双方达成和解。泰达币还向商品期货交易委员会支付了4100万美元的罚款,据称是因为公司虚报了储备金额。

泰达币发言人告诉《巴伦周刊》:“与算法稳定币不同,泰达币持有一个强大、保守和流动的投资组合。”这位发言人补充说,泰达币“在多个黑天鹅事件中”一直保持稳定,从未拒绝过赎回,泰达币的储备信息每天都会公布,并随着其商业票据持有量的减少而得到改善。

与此同时,Circle也在努力成为一个加密货币模范公民。公司表示,它的储备现在由现金和短期美国债券组成。Circle还旨在成为一家“全储备数字货币银行”,在美联储和其他美国监管机构的监督下运营。首席执行官杰里米·阿莱尔最近在接受《巴伦周刊》采访时说:“我们希望成为一家全额储备银行,并在美联储那里持有现金或国债,大量的风险管理措施已经到位。”

拜登政府则希望数字货币发行商接受联邦监管,甚至持有美国联邦存款保险公司的保险。拜登在最近一项关于加密货币的行政命令中,他呼吁国会通过对稳定币的监督规则。

国会也在为稳定币制定各种规则。参议院的一项法案草案将为银行和信用社建立一个发行稳定币的程序,以及其它措施。参议员帕特里克·图米最近提出了一个监管“稳定币支付”的框架,但它不会涉及算法币,因为算法币看起来远不如资产币稳定。

一个令人担忧的问题是,加密货币交易所持有大量的泰达币用于做市和交易的流动性。如果泰达币的交易价格持续低于1美元,可能会引发对稳定币的挤兑,然后会蔓延到其他加密货币交易。这反过来可能会影响到Coinbase、PayPal等加密货币经纪公司。

卡内基梅隆大学的金融学教授布莱恩·劳特利奇说:“如果是监管者,我认为他们担心的不是加密货币社区消失,而是Coinbase的损失然后反噬到PayPal,最终波及到银行。”

投资稳定币

稳定币并不像比特币或其他加密货币那样具有爆炸性的增长潜力。但银行和其他公司正在围绕它们建立一个商业模式,投资者也可以尝试利用这些模式。

借出你的数字货币就是其中一种选择。几个集中式平台为“合格投资者”(年收入至少20万美元或净资产100万美元的人)提供高收益。这样的平台包括Celsius Network和BlockFi。其他借贷平台包括Aave和Compound等去中心化网络。然而,证券交易委员会和其他金融监管机构对加密货币借贷提出了担忧,最近关闭了BlockFi面向零售客户的借贷产品。

加密货币银行Silvergate(股票代码:SI)是另一个选择。虽然这家公司还没有推出它自己的稳定币,但它正在为对冲基金、经纪公司和其他公司开发一个机构性数字交换网络。华尔街很看好这只股票,在追踪这只股票的9位分析师中,有8位将其评为买入,平均目标价为204美元,几乎是近期价格71.51美元的三倍。

另一个股票投资选择是通过Concord Acquisition SPAC上市的Circle。Circle在最近一轮融资中筹集了4亿美元,对自己的估值包括债务在内达到95亿美元。这项交易正在等待监管部门的批准。

除了赚取储备金收益外,Circle的业务主要是作为交易所和其他市场的做市商进行加密货币交易。利率的上升应该会提高储备资产的收益率。

根据Circle的注册声明,这家公司还未实现过盈利。它预测,如果流通中的美元币达到1900亿美元,拥有3万个机构账户和500亿美元的贷款额,那么其2023税息折旧及摊销前利润(Ebitda)将达到7600万美元。