彭博商业周刊复盘了上周的镍价飙升事件,其导致伦敦金属交易所30年来首次暂停交易。在这一事件中,包括青山控股在内的不少镍生产商、交易商和用户都损失惨重。周一,伦敦金属交易所宣布镍交易周三重启,青山控股实控人项光达在缴纳了部分保证金后,仍然坚定押注镍价将下跌。

当地时间3月8日凌晨5点42分,伦敦镍市场崩溃。在每天的这个时候,那些睡眼惺忪的交易员们通常只是在去办公室的路上一边喝着咖啡,一边瞥一眼价格。

然而,在这一天,全城的金属交易商都盯着屏幕,注视着电子市场上的价格走势。为了给亚洲的交易提供便利,电子市场已经开放。镍价通常在一天内每吨波动几百美元。在过去10年的大部分时间里,镍交易金额在1万美元到2万美元之间。

然而就在前一天,市场开始崩溃,价格上涨了66%,达到48078美元。现在,交易员们带着既恐惧又好奇的心情看着价格直线上升。截至凌晨5点42分,美元已经达到历史最高水平,但随后又以令人瞠目的跳跃,在几分钟内又飙升了3万美元。早上6点刚过,镍价就突破了每吨10万美元。

对于大宗商品交易所的参与者来说,价格上涨不一定是好消息。矿商、交易商和制造商经常利用这个市场做空,也就是说,在价格下跌时赚钱。而当这些赌注向相反的方向猛烈移动时,他们可能会被要求缴纳巨额保证金,或者要求投入更多现金来支持他们的交易。

伦敦一家金属经纪公司的负责人回忆说,当他看到这些走势时感到很不舒服,他意识到价格的飙升将对他的公司、市场和全球金属行业意味着什么。“这18分钟会困扰我,”这位未获授权公开发言的高管说。

镍价在短短24小时内飙升250%,整个行业陷入混乱,导致押错了方向的交易员损失数十亿美元,并导致伦敦金属交易所(LME)30年来首次暂停交易。这是自俄罗斯入侵乌克兰震动全球市场以来的首次重大市场失灵,显示出全球最大的资源出口国之一在短短几周内被金融系统排除在外后,正对全球产生连锁反应。

镍价上涨在很大程度上是由中国大亨项光达的卖空交易推动的。本周一(3月14日),在镍价停牌一周后,他已接近从摩根大通和其他银行获得一笔贷款,这笔贷款将使他得以维持其空头头寸,并可能使交易所重新开市。

在市场挤压的情况下,价格上涨使押注下跌的交易员的财务状况越来越艰难,迫使他们或代表他们做生意的经纪商和银行购买该资产。这种交易被称为空头回补,可能会将价格进一步推高。

市场上的其他投资者也可能因为对空头回补的预期而推高股价。镍价的疯狂上涨让人联想到GameStop 等热门网红股的空头挤压,后者去年大部分时间都吸引着散户投资者。

不同之处在于,镍是一种关系到整个全球经济的大宗商品。这种金属在所有的家庭中都可以找到,是不锈钢的关键成分。它也是制造电动汽车电池所需的最重要原材料之一。交易公司Concord Resources的首席执行官马克·汉森说:“这是我职业生涯中见过的最混乱的金属走势,周一和周二投机狂潮加速了。人们忘记了这并不是一家电子游戏零售商;它是一种重要的实物商品。”

大规模空头挤压的种子是在去年播下的,当时镍和所有大宗商品一样,正从疫情时期的低点反弹。项光达不相信这种反弹会持续下去。他开始增加在伦敦金属交易所的空头头寸。

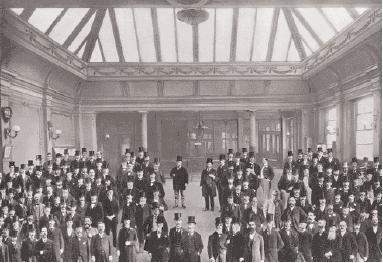

LME的历史可以追溯到19世纪初,当时伦敦金融城的耶路撒冷咖啡馆的地板上,金属交易商用锯末画了一个圈。如今,除了电子市场之外,它是最后几个经纪商仍然聚集在一起,在一天的部分时间里互相大声吆喝的交易所之一。

尽管如此,LME的合约得到了世界各地仓库网络中实物金属的支持,从而与现实世界的金属行业建立了直接联系。

项光达不只是一个对价格走势进行纸面押注的金融交易员。他是做镍金属实体生意的。他出生于1958年,最初是在中国东部的温州生产汽车门窗框架。他接着开创了生产镍和不锈钢的新方法,颠覆了市场,使他的青山控股成为这两种产品的全球最大生产商。

他在中国大宗商品圈被称为“大空头”,认识他的人说,他对自己的信念绝对有信心,毫不犹豫地在自己对未来的愿景上押下大赌注。

当你在做镍的生意时,为什么要做空镍呢?项光达希望通过生产所谓的电动汽车电池用镍锍,来大幅提高青山控股的产量。据一位知情人士透露,该公司计划在2022年生产85万吨镍,同比增长40%。虽然很少有观察人士相信项光达能达到这个产量水平,但他自己很有信心。但他同时认为,这么多镍流入市场的明显后果是镍价下跌。

并非所有人都像他一样对价格持悲观态度。一些对冲基金买入镍合约,押注于电动汽车热潮。大宗商品交易商巨头嘉能可公司也在LME持有一个将受益于价格上涨的头寸。到今年年初,该公司已持有LME仓库中一半以上的可用镍。有一段时间,人们不清楚市场的哪种观点会占上风。至少在中期,多数分析师都站在项光达的一边,他们认为,在青山控股及其印尼竞争对手的带领下,镍产量将超过需求。

当俄罗斯入侵乌克兰时,一切都改变了。俄罗斯是世界第三大镍生产国,也是世界上最大的精炼镍出口国。尽管俄罗斯的镍出口尚未成为制裁目标,但美国和欧洲买家仍在寻找俄罗斯以外的来源。

在俄罗斯入侵后的一周内,镍价大幅上涨。对于项光达这种大量持有空头头寸的人来说,这是很痛苦的。请记住,当价格上涨时,像项光达这样持有卖出期货合约的交易员,将面临追加保证金的要求;他们必须拿出更多的现金来弥补潜在的损失。

虽然做空股票的投资者希望股价下跌,但在大宗商品市场上,许多生产商、交易员和用户都在做空,以对冲库存中实物大宗商品的损失。理论上,期货市场的任何价格变化都应该抵消库存价值的价格变化,只要交易者能够满足他们的追加保证金要求。

我们尚不清楚项光达在多大程度上认为他的头寸只是一种对冲或投机。大宗商品市场的历史上充斥着生产商和交易商的故事,从德国金属公司到住友集团,它们模糊了对冲和投机之间的界限,最终导致数十亿美元的损失。

2月底和3月初,青山控股及时支付了催缴的保证金,该公司去年的销售额为人民币3520亿元。然后在3月7日,镍价开始抛物线式上涨,从每吨3万美元飙升至逾5万美元。LME的经纪商及其客户接连接到追加保证金的通知。几家大型经纪商当天各收到了近10亿美元的追加保证金通知。

青山控股需要的保证金规模甚至更大,据彭博社根据该公司的总空头头寸计算,其约为30亿美元。即使在前几周,项光达已经结清了部分头寸,该公司的总空头头寸仍超过15万吨。据一位知情人士透露,周一早些时候,该公司至少支付了部分追加保证金。但其债务使其可用现金和银行信贷捉襟见肘。上述知情人士说,在亚洲时段关闭后,镍在伦敦的价格一路上涨,青山控股开始难以支付保证金。

这让青山控股的银行和经纪商陷入了困境,其中包括摩根大通、法国巴黎银行和渣打银行。它们通过在LME上建立自己的空头头寸来抵消与青山控股的交易。现在,他们不得不向交易所支付高额保证金,而客户却没有给他们任何保证金。一些机构开始匆忙回购镍合约,导致镍价不断攀升。这是一种典型的轧空行为,青山控股、其经纪商以及其它空头的痛苦,创造了一个自我强化的循环。

到目前为止,整个镍业都处于危机之中。LME召集了“特别委员会”,这是一个由金属和法律专家组成的小组,有权为市场发布紧急规则。上周一晚间,他们匆忙召开了一个电话会议,但决定允许镍市场继续交易。

上周二凌晨1点,市场开盘。LME首席执行官马修·张伯伦一直在熬夜坐镇。一开始,一切似乎都很平静:镍价在每吨5万美元左右徘徊,然后他就去睡觉了。早上5点半,他被电话吵醒。镍市场一点也不平静。更糟糕的是,混乱正在蔓延到其他市场:锌价格在几分钟内飙升15%,创下历史新高,但随后再次暴跌。

LME的特别委员会在早上6点左右举行了另一次电话会议。现在他们意识到他们不得不暂停交易。上午8点15分,屏幕停止闪烁,此时距离场内交易开始还有几个小时。镍价被冻结,低于历史高点,但仍在每吨8万美元。不久,张伯伦和交易所的其他高管开始接到来自LME经纪商的疯狂电话。

到目前为止,青山控股并不是唯一一家陷入困境的镍业公司,而是最大的一家。许多在LME持有空头头寸的镍生产商、交易商和用户,都面临着追加保证金的通知,其规模是他们预期的许多倍。经纪公司Bands Financial 的创始合伙人、前LME董事会成员约翰·布朗宁说:“当镍价飞向10万美元时,你可以感觉到损失,你知道公司在为生存而战。”

他们告诉LME,以目前的镍价,这些经纪商自己将无法支付追加的保证金。四、五家成为LME会员的经纪商可能会倒闭,这一冲击可能会摧毁全球金属行业。LME两天后表示,3月8日的价格变动“对市场造成了系统性风险”,其“严重担忧市场参与者满足追加保证金通知的能力,这增加了多重违约的重大风险。”尽管如此,张伯伦在3月9日接受彭博电视采访时坚称,LME本身的偿付能力从未受到质疑。

LME做出了一项几乎史无前例的决定。该公司决定取消周二上午发生的所有交易,根据彭博社的计算,总计39亿美元。当技术故障或“胖手指”造成一次性错误时,交易所有时会取消交易(“胖手指”指证券、外汇等金融市场中,因键盘、鼠标误操作而造成的错误交易),但交易所在事件发生后取消整个交易时段的交易是极其罕见的。至关重要的是,这一决定意味着交易员无需在8万美元镍价的基础上追加保证金。实际上,它让市场回到了周一收盘时的48078美元。

据知情人士透露,即便是在这个水平上,LME经纪商的客户也未能就其在该交易所的空头头寸支付约5亿美元的追加保证金。青山控股占了其中大约一半的份额。这还只是它直接在交易所持有的那部分空头头寸,大约3万吨。在与摩根大通和渣打银行等银行的双边交易中,该公司还持有12万吨或更多的空头头寸。

这么做的后果立竿见影。在周二凌晨混乱的交易中进行交易的投资者非常愤怒,其中有一些华尔街的大公司。高盛集团的高管在与张伯伦的电话交谈中表达了对这一决定的不满。Tower Research Capital是华尔街最古老的电子做市商之一,该公司的高管暂停了其在LME的交易活动,并对其在LME的会员资格进行了审查。

其他人则转向社交媒体。“对于LME来说,取消有意买卖双方之间的镍交易是不可原谅的。不可原谅,”托克和阿波罗公司前交易员马克·汤普森在推特上写道。AQR资本管理公司的创始人克里夫·阿斯尼斯指责LME“从善意交易的市场参与者那里偷钱,把钱给了中国的镍生产商和他们的银行”。LME一个多世纪以来由其会员共同拥有,但在2012年被卖给了香港交易所。

张伯伦为取消交易进行了辩护。他对彭博电视台表示:“我们的根本责任是市场稳定,我认为,在那个亚洲时段看到的价格正变得与现实脱节。”

项光达的空头头寸现在已经累积了数十亿美元的损失。这位中国大亨并未被吓倒,他告诉银行,他希望保住自己的空头头寸,并要求它们在亏损的情况下继续为他提供资金。目前还不清楚他是否会如愿以偿。

对嘉能可而言,解决这一局面的一个办法可能是与项光达达成一项协议,利用嘉能可的多头头寸,抵消项光达的部分空头头寸。然而,两方似乎都不太喜欢这个想法。中国政府也可能发挥作用。项光达最近告诉记者,政府支持他。有一件事是肯定的:如果项光达能够经受住这场风暴,青山控股的镍生产资产将从价格上涨中获益,抵消卖空带来的损失。

对于LME来说,未来并不明朗。截至3月13日晚间,LME尚未宣布镍交易恢复的日期(注:3月14日,LME宣布镍合约的交易将于周三恢复)。知情人士表示,理想情况下,交易所更愿意等到项光达与他的银行和经纪商达成解决方案。与此同时,镍市场陷入僵局,交易员无法退出头寸,数十亿美元被追加保证金催缴所困。

一些人认为,这可能预示着交易所本身的终结。汤普森在推特上预测:“由于人们对LME及其产品失去了信心,LME现在很可能会慢慢地自我毁灭。”不过,在LME 145年的历史上,它曾经历过许多丑闻,从1985年导致许多经纪商倒闭的锡市场危机,到住友一名交易员隐瞒逾20亿美元亏损的事件。

这些过去的丑闻迫使交易所进行改革。知情人士说,现在LME可能会引入头寸限制和提高透明度等措施。多数市场参与者预计,一旦围绕项光达头寸的危机得到解决,镍价将回落。

但轧空的影响可能会在其他方面显现。一些愤愤不平的交易员已经准备对该交易所采取法律行动。还有一些交易商计划放弃LME镍期货合约,此举将降低市场流动性,使从矿商到汽车公司的所有人更难管理自己的价格敞口和融资渠道。

Concord Resources的汉森认为,上周进行镍交易的金融投资者本应准备好迎接LME的介入。他将其与1980年的“白银星期四”相提并论(1980年3月27日星期四发生在白银商品市场上的事件,银价的大幅下跌引起了市场恐慌),当时亨特兄弟试图垄断白银市场的企图失败了。和现在一样,当时的一个关键因素是交易所的干预。

他表示:“说到底,LME是一个实物金属市场,任何在LME交易的人都需要明白这一点。这不仅仅是一个赌场”。