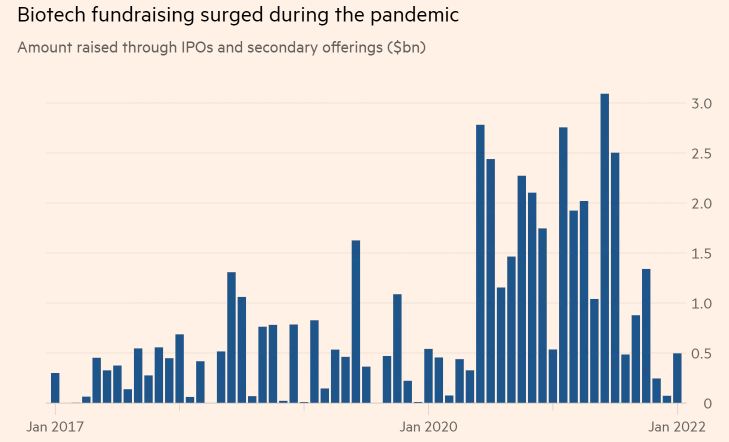

据金融时报报道,数十家生物技术公司现金短缺,在疫情期间抢购股票的“游资”放弃该行业后,它们面临筹集新资金的艰难局面。

根据Refinitiv的数据,过去两年,多数处于亏损状态的生物科技集团通过首次公开发行筹集了创纪录的327亿美元。但最近在美国上市的生物技术和制药公司股票中,有83%的股价目前低于发行价。

2021年上市的生物科技集团的股价平均比发行价低37%,而所有当年新上市的美国公司的股价则下跌了22%。

许多此类公司通过IPO筹集资金,因为它们认为,随着药物在研发周期的推进,它们将能够在随后的股票销售中从投资者那里获得新的资金。

但生物科技股暴跌阻碍了它们的筹资能力,因为散户投资者和投资广泛的基金经理对生物科技行业的看法越来越悲观。专业基金蔑称他们为“游客”。

医疗投资公司LSP合伙人杰拉尔丁·奥基夫表示,生物科技股受到“全面血洗”的打击。自2021年2月见顶以来,纳斯达克生物技术指数已下跌逾五分之一,而纳斯达克指数和标准普尔500指数分别上涨3%和17%。

奥基夫补充说:“我认为每个人都在屏息等待,看这个板块是否已经触底反弹。它已经低到不能再低了。但我们在1月份每天都这么想,然后它就一直在下跌。”

下跌幅度如此之大,以至于投资者给一些公司的估值低于它们的现金储备。投资银行杰富瑞最近发现,31家市值超过1亿美元的上市生物技术公司的企业价值为负(企业价值为衡量一家公司总价值的一种方法,通常被用作一种替代股票市值的更全面的衡量方法)。

生物科技股的抛售是多种因素共同作用的结果,随着各国央行准备提高利率以抗击飙升的通胀,投资者寻求更安全的资产。其他人的结论是,这个行业的股票在疫情高峰时被高估,当时有关新冠疫苗和治疗的积极消息帮助提振了该行业的整体水平。

对药品定价监管审查力度加大和反竞争行为的担忧,也打击了这个行业,此前该行业一直依赖稳定的交易流维持生存。

其结果是,一些生物技术公司正面临现金短缺,杰富瑞发现,按目前的支出速度,至少有11家生物技术公司的资金不足以支撑一年。这项研究排除了市值低于2亿美元或股价低于1美元的公司。

其中一家公司是Nantkwest,又名ImmunityBio,该公司在去年12月取消了5亿美元的股票发售,转而通过4.7亿美元的债务融资获得了资本。大部分资金由控股股东兼执行主席黃馨祥提供。

他说:“在当前的经济环境下,不仅我们的公司,而且整个生物技术行业都被低估了,对我来说,我自己进行这项投资要审慎得多”。黃馨祥也是《洛杉矶时报》的股东。

投资银行Bryan Garnier & Co股票资本市场联席主管皮埃尔·基科特-沃尔表示,生物技术历来是一种专业资产类别,由具有科学背景的基金经理主导,他们会仔细研究试验数据来挑选股票。

但他表示,广泛投资的基金和散户投资者增加了对生物科技股的敞口,而对冲基金则将其视为一种“有活力的交易”。

“公开市场的溃败是因为,那些或许不应该涉足该领域的投资者,也就是‘游客’回家了。”

基科特-沃尔表示,寻求上市的私营企业可能需要采取更为谨慎的方式,先进行规模较小的IPO,然后再进行二次发行。他补充称,已经上市的公司,尤其是那些在研究领域遭遇挫折的公司,可能不得不寻求其他资金来源,而不是寻求常规的二次发行。

尽管行业专家将最近的暴跌归咎于“游客”,但估值的暴跌对专注于生物科技的基金的打击尤其严重。数据跟踪公司Whale Wisdom整理的13F监管备案文件显示,在截至2021年11月的一年里,总部位于旧金山的Asymmetric资本的基金下跌了10.2%。

同期,专注于生命科学的基金Logos Global Management下跌31.4%,总部位于波士顿的Cormorant资产管理公司下跌28%。Logos拒绝置评,Cormorant没有回应置评请求。

上月关闭的Asymmetric基金的创始人斯科特·凯表示,所有管理着一只资产不足20亿美元的基金、专注于生物技术和医疗保健的基金经理,都将不得不做出艰难的决定,决定是继续运营、出售还是关闭。

他补充称:“随着美联储在经历了12年的宽松政策后开始收紧,我们正处于一个新世界。”

凯说,许多生物技术公司进入市场的时间过早,它们的估值不合理,因为它们还没有临床数据。

尽管疫情突显了少数成功公司的巨大回报潜力,但它也加大了招募临床研究志愿者的难度。医院忙于治疗新冠患者,因此对其他疾病的诊断下降,推迟了试验结果,并消耗了公司的现金储备。

来自生物技术公司的令人失望的消息也动摇了投资者的信心,其中许多公司甚至还没有药物进行人体试验。在2021年底前的60天里,杰富瑞指出了生物科技公司23个影响市场的“非常负面”事件,只有7个“正面事件”。

杰富瑞分析师迈克尔·易表示,百健的阿尔茨海默病药物销售不佳,也动摇了该行业。该药物是20年来获批的首个治疗阿尔茨海默病的药物,也是唯一一种据称能减缓这种疾病的药物。

他说:“公司将收紧钱袋。”他提到生物科技股领头羊百健宣布将削减5亿美元的成本。这将意味着“更少的招聘,更少的支出,更少的泡沫资金”。

一些投资者希望,生物技术估值的下降将重新激发该行业的并购活动,该行业的并购交易在2021年降至10年来的最低水平。

根据SVB Leerink的数据,美国和欧洲大型制药集团有多达5000亿美元的“弹药”可用于收购,因为它们正在寻找有前景的药物,以取代因现有畅销药物失去专利保护而导致的收入下降。

但一些银行家警告称,谁也不能保证大型制药公司会打开交易的水龙头。他们认为,在决定是否进行收购时,低估值并非唯一因素。

投资银行Centerview Partners合伙人克里克·托凯特称,”估值过高可能会让人望而却步,也可能成为并购的瓶颈,但估值过低未必是促成并购的因素。”

他表示,大型制药公司不太可能采取廉价收购的方式,他将这种方式描述为“你可以用买一个的钱买三个——让我们去购物吧”。

与此同时,生物技术公司的创始人和投资者都在问,这场市场暴跌何时会结束,以及它对该行业的长期影响如何。

生物技术投资者布拉德·隆卡表示:“我不认为这是我们在互联网泡沫时看到的那种泡沫。在互联网泡沫破裂时,我们需要10年时间来清算。”

隆卡补充说:“未来十年将由科学领域的全球竞争所定义,而生物技术将处于这一竞争的最前沿。特别是在新冠疫情之后,世界各国政府将优先投资于生物技术和药物开发。”

基科特-沃尔表示,有足够多的长期买家,包括资金充足的风险投资家,他们将生物技术视为一个大趋势,以保持资本流入该领域。

“我不认为我们存在资金供应问题。但这些投资条款显然对那些有资本的公司有利。就目前而言,钟摆已经摆向了另一边。”