彭博社的Chang Shu,Tom Orlik和Tom Hancock分析报道了中国人民银行未来可能采取的一系列行动。文章认为,与美联储即将进行的收紧政策不同,中国央行正准备通过降低利率,放开贷款等措施来刺激中国的经济增长,而世界的经济前景也将取决于这一政策的结果。

在日益严峻的经济威胁和持续的全球复苏之间,北京金融街中心的一座雄伟的混凝土和玻璃结构建筑是一道防火屏障:大象雕像守在门口,中国国旗在上面飘扬。

这是中国人民银行的总部,与美联储的委员会相反,中国央行已经转向刺激模式,以保护世界上最大的增长引擎不受恒大地产暴跌、疫情封锁和美联储政策收紧后全球借贷成本上升的影响。

中国人民银行行长易纲的任务是避免不稳定的失业和债务内爆,他拥有十年前无法想象的新生自主权,这可能证明对保持中国今年5%以上的增长至关重要。

这被总结为中国经济政策制定者的一个新口号,大意是:“我们制定自己的议程。”

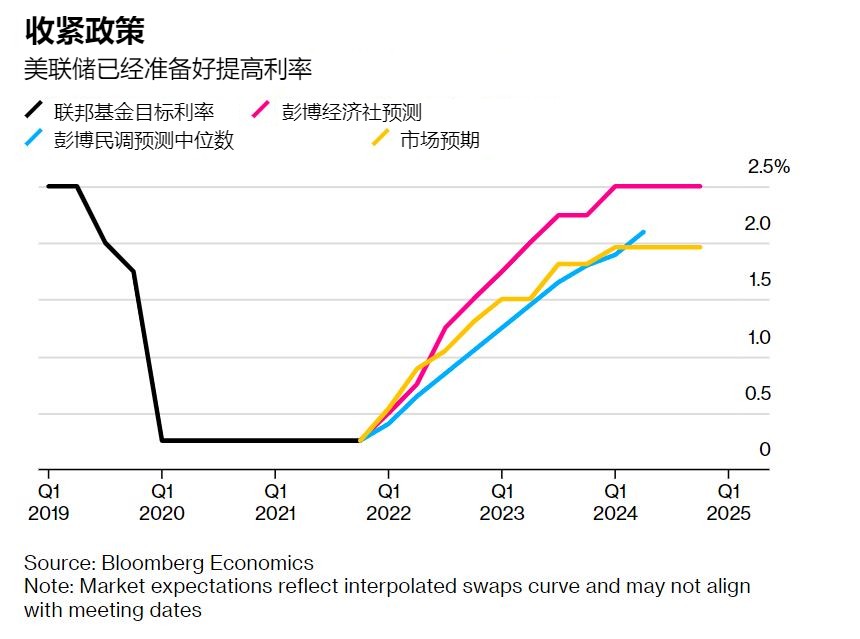

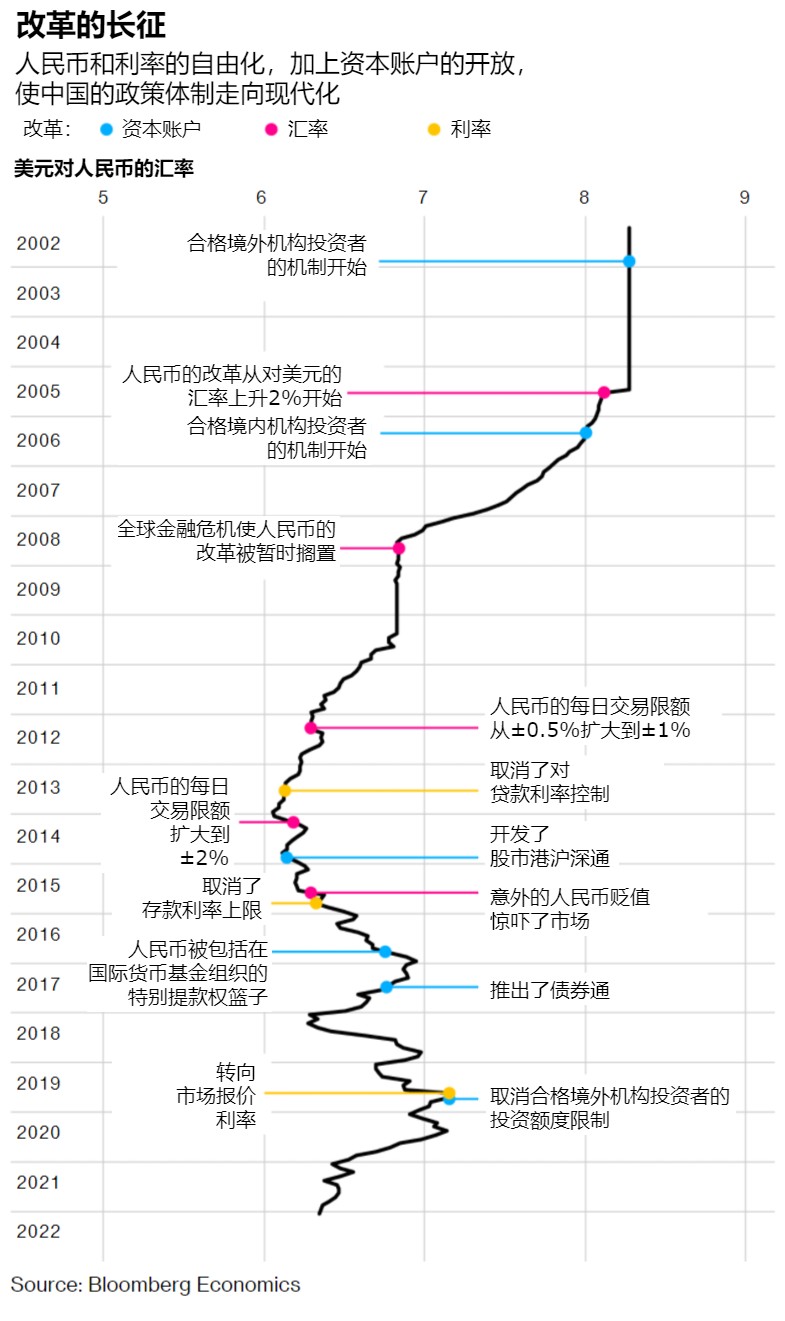

几十年来停停走走的改革导致了更自由的货币流动和更完善的资本控制,这意味着即使美联储加速了自2018年以来的首次加息,中国的中央银行也有足够自主权能向另一个方向发展。

而在2020年初当新冠病毒首次袭击时,中国人民银行避免了西方同行的全面刺激,让自己的消费者价格处于休眠状态,并有空间“打开货币政策工具箱”。

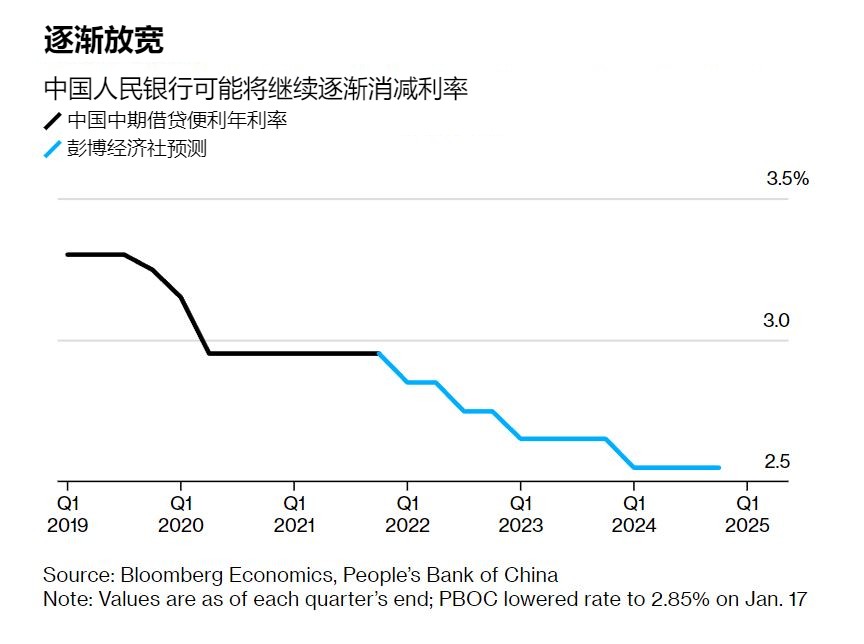

对中国来说,这为增加贷款、降低借贷成本和可能促进出口的人民币走弱的三重支持创造了条件。中国人民银行已经为降息奠定了足够基础,大多数经济学家预计将会有更多降息。

按照中国的正常标准,成功的刺激措施的回报将是很小的,更多的是防止增长的持续下滑,而不是推动新的加速增长。而过去的政策错误,即允许债务泡沫扩大到巨大的规模,给这一前景增加了风险,也限制了中国人民银行的行动自由。

不过,如果易纲和他的团队能够成功,中国人民银行的刺激措施应该至少能抵消美联储的紧缩政策对全球增长的部分拖累。国际货币基金组织的预测显示,在截至2026年的五年中,中国将对全球国内生产总值的总增长做出超过四分之一的贡献,超过美国约19%的份额。

如果稳定经济的努力获得成功,那些与中国经济接触最多的国家,包括澳大利亚等大宗商品出口国和韩国等亚洲邻国,将在最大程度上松一口气。与中国关系较远,但在美联储收紧时面临更多风险的国家,如墨西哥和土耳其,获得的好处则较少。

在去年MSCI中国股票指数落后标准普尔500指数49个百分点,也是1998年以来的最大差距之后,许多投资者都在押注中国资产的反弹。高盛、贝莱德和汇丰的策略师都转而看好中国的股票。

中国人民银行和美联储政策的分歧反映了中国和美国经济的不同轨迹。

在美国,高昂的能源和食品价格、供应短缺和不断上涨的租金共同推动了消费者价格指数同比增长7%。目前,市场认为美联储在3月的首次加息已接近确定,主席杰罗姆·鲍威尔在1月美国联邦公开市场新闻发布会上的鹰派基调证实了这一观点。据彭博经济学预测,今年还会有四次加息,并将迅速开始从臃肿的资产负债表中缩表。

中国人民银行正朝着相反的方向发展。上周中国人民银行将借贷成本下调了10个基点,并承诺使用更多的工具,这是一个明确的信号,即优先事项已经从控制金融风险转向支持增长。

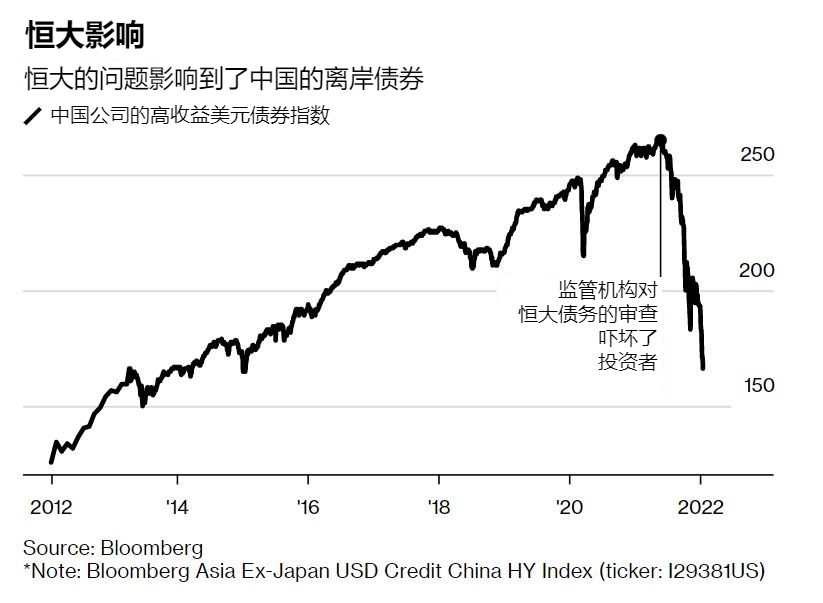

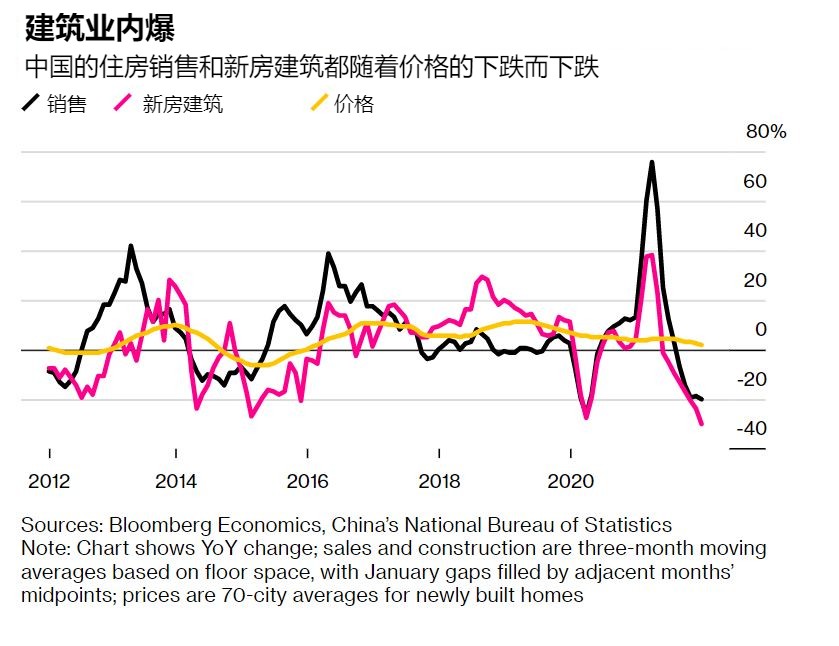

最大的阻力来自曾经提供了中国最可靠的增长动力的行业:房地产。巨型开发商恒大的违约已经动摇了市场信心,收紧了融资条件。现在销售和新建筑数量都在快速下降。由于房地产对GDP的直接和间接贡献率约为四分之一,这将对从铁矿石的需求到家用电子产品的支出等一切方面产生影响。

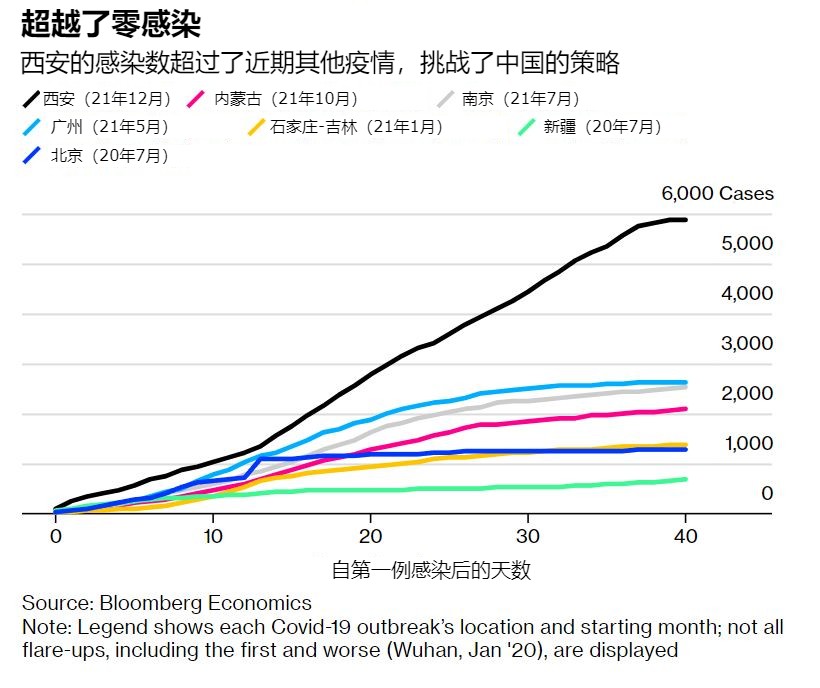

然后是新冠病毒。随着西安疫情引发的新冠病例比2020年初的初始浪潮以来的任何一次都要多,而全球运动员即将参加的冬奥会又扩大了培养皿,存在着进一步封锁的风险。正如2021年的夏季疫情暴发所表明的那样,即使是短暂的、有针对性的控制病毒传播的措施也会对消费者支出造成严重影响。

把这些细节放到一起,中国的增长将再次面临重大打击的风险。

重现2020年初的大规模产出萎缩似乎不太可能。不过,全国性的房地产萧条和地方性封锁的综合影响可能会很严重。在最近的金融稳定报告中,中国人民银行设想了一个最坏的情况,即增长下降到接近2%,远远低于2022年获得5.2%增长的一致预测,甚至低于彭博社对经济学家的调查中最悲观的预测。

对于央行来说,引导它远离这种可怕情况的最佳机会在于收割过去改革的成果。

这是一个来自学术界的想法,中国人民银行的高级官员长久以来一直对它着迷,包括前行长周小川以及他的继任者易纲:不可能三角。这一理论提出,一个经济体不能同时控制汇率、开放跨境资本流动和设定自己的利率,它必须在三者中选择其二。

中国的经验说明了原因。

2002年,当周小川接任央行行长时,中国的人民币是与美元挂钩的。资本账户在理论上是封闭的,但在实践中,却很容易躲避控制,将资金运入和运出中国。

因此,中国人民银行发现自己处于三重困境的边缘,货币政策的独立性有限。与美联储相比,如果利率定得太高,就会有大量资本流入。太低,资本就会流出。

由于人民币被低估,利率被限制在一个狭窄的范围内,而粗线条的信贷配额是管理起伏的主要工具,经济运行火热,资产价格飙升。后来的问题的种子当时已经播下,如恒大的地产泡沫。

转向更多由市场驱动汇率的计划始于2005年,当时人民币对美元一次性升值了2%。前进的道路远非一帆风顺。缓慢的进展一直让美国感到恼火,它认为被低估的人民币是中国出口商竞争优势的一个不公平来源。一些改革步骤出现了失误,比如2015年人民币的小幅贬值引发了全球市场的恐慌。

即便如此,在随后的几年里,中国人民银行将人民币推向了公平价值,并几乎消除了对市场的日常干预,一路上走走停停,也出现过重大失误。这一艰难的过程使中国转向了一个新的制度,即接近市场的汇率设置、有针对性的资本控制以及现在更加独立于外部影响的货币政策。

前中国人民银行顾问、人民币自由化的长期支持者余永定说:“由于中国的汇率政策变得更加灵活,保持货币政策的独立性变得更加容易。”他的老同事也同意。在2021年底的货币政策报告中,中国人民银行将人民币的灵活性作为在美联储收紧时保持弹性的重要原因之一。

一套完善的资本控制也发挥了作用。即使中国允许货币有更多的双向流动,并且有更多的全球投资者来抢购资产,但它对个人和公司向国外转移资金的能力仍有严格的控制。在过去十年中,西方国家的经济想法发生了变化,国际货币基金组织认可了曾经呼吁各国取消的资本控制。

对中国来说,改革的好处必须快些到来。较低的借贷成本和充裕的流动性将有助于防止恒大违约的影响蔓延得太远。它们还应该刺激投资,这至少可以抵消房地产建设下滑带来的部分阻力。

过去,如果利率下降导致人民币疲软,这将是一个恐慌性信号,需要中国人民银行介入以稳定市场。现在,随着人们接受人民币是一种双向的赌注,货币疲软将提供一个额外的好处,有助于推动出口收入。

对世界其他地区来说,美联储加速收紧的威胁迫在眉睫,是复苏道路上的绊脚石。中国领导人从来不会错过将中国作为稳定力量的机会,他在本月的达沃斯论坛上发表演讲,警告说当美联储踩下刹车时,会出现“严重的负面外溢效应”。

这个问题其他的新兴市场尤其严重,随着美国利率的上升,这些市场面临着资本外流的前景。中国人民银通过刺激措施提高中国需求,有望至少能够部分抵消这一影响,特别是对智利和巴西等将中国视为最大出口客户的国家而言。

对于亚洲的中央银行和金融市场来说,美联储和中国央行之间的分歧将随着时间的推移,带来一种需要驾驭的新格局。随着中国金融体系的扩大开放,中国人民银行的政策将开始对亚洲市场施加影响,与美联储的政策发生冲突。从首尔到雅加达,央行行长和外汇交易员将不得不决定,是美国还是中国的政策能成为更有力的定锚。目前,一些地区货币对人民币的跟踪程度已经超过了以往。

能否成功稳定经济仍然是个未知数。中国人民银行在改革方面的进展来得太晚了,无法阻止债务的激增,目前中国的债务已接近GDP的285%。这方面的后果在恒大的失败中显而易见,而消除泡沫的需要也限制了刺激的能力。

最坏情况下,新冠的大范围的传染将引发新的国家级封锁,无论是降息或人民币贬值,都无法阻止产出大幅下降。

不过,在一个关键时刻,中国人民银行耐心推行的改革至少为他们赢得了更多刺激的空间。这是否足够呢?中国的领导人、对美联储紧缩政策充满警惕的新兴市场,以及关注债务危机风险的投资者,都希望答案是肯定的。