蒙特利尔银行(BMO)发布加拿大房地产年度报告,对2021年的房地产市场进行了总结,并对2022年的房市进行了预测并提出了七点关键的主题。

我们预计,抛开2021年的强劲回报和Omicron变体的崛起,加拿大的房地产投资信托基金(REITs)在2022年将再创辉煌。在疫苗的推动下,与2020年相比,大多数REITs在2021年都出现了强劲反弹。我们认为,这种反弹将持续到2022年。

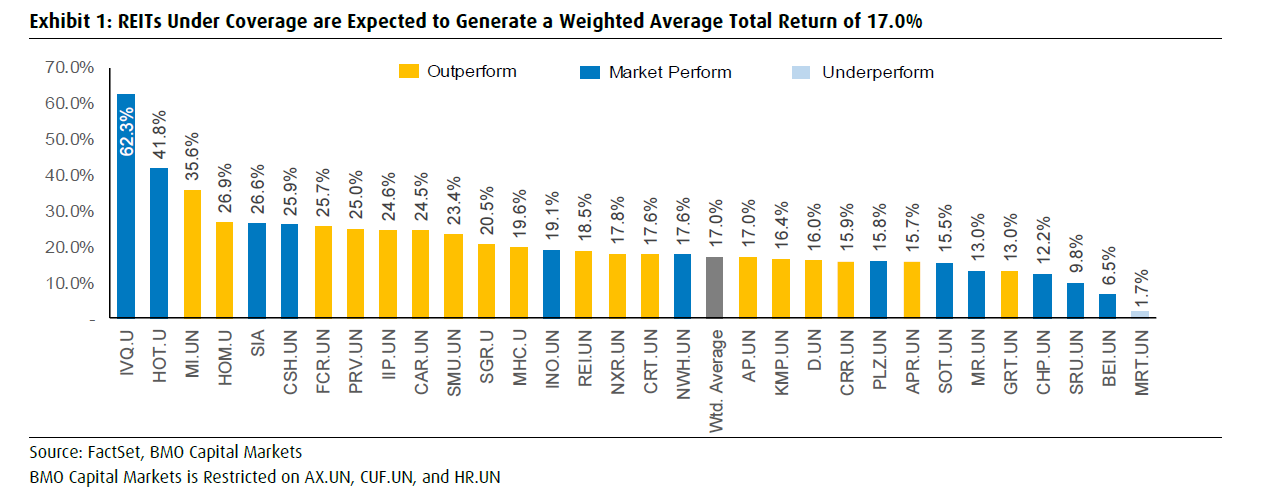

多个助推器,包括经济层面的和疫苗层面的(英文助推器也有加强针的意思),支持着REITs的回报。我们对2022年的展望是,加拿大REITs将实现17%的平均总回报。

由于疫情的不可预测性,我们不认为前路是平坦的。然而,疫苗加强针的加速推出,持续的“重新开放”努力将使经济进一步恢复到疫情前的状态,移民得以恢复,现金流预期会有所增长,以及通货膨胀推动硬资产价值,这些因素都有助于在2022年实现高于平均水平的REITs回报。

我们考虑到的风险包括:疫情再次往恶化的方向发展,利率波动,以及监管方面的不利变化。

2022年仍然是一个有新冠因素的年份,我们仍然相信多户型(即公寓类楼房)REITs的投资前景最吸引人。现在,这种资产类别同时拥有强大的长期基本面和吸引人的估值指标,提供了有吸引力的风险/回报状况。我们普遍看好这种类型,但我们的首选是MI.UN,因为这种REITs集中了加拿大核心城市中心的高质量投资组合。

此外,我们认为目前的估值(目前的交易价格比我们的资产净值估计低12.3%)也非常有吸引力。

虽然我们进入了疫情的第三年,存在各种与之相关的不确定性,外加通货膨胀这个新变数,但我们依然坚持我们的观点,即具有稳定现金流的REITs和那些能够提供高于平均水平的单位现金流的REITs的表现会很出色。

从估值的角度来看,我们也看到了零售业的诱人机会,我们的首选是FCR.UN基金。所有的零售REITs的交易价格相对资产净值要低(有些差价相当诱人),但我们认为这个类别在早期经历了最严重的疫情冲击。Omicron变种是一个风险,但考虑到当前加拿大的高疫苗接种率,我们预计零售业不会受到实质性的严重影响。

我们还看到,工业房产受到了积极的短期和长期基本面的驱动,这得益于不断增长的电子商务需求,以及仓库空间思维的结构性转变,在这个领域我们认为表现最好的将是GRT.UN基金。

对于写字楼,我们预计Omicron给员工回归写字楼带来了不确定性,至少在短期内,这类资产类别将处于持有模式,我们最看好的是AP.UN基金。

在多元化小盘商业房产基金中,我们的首选是PRV.UN,因为工业和高度稳定的零售投资组合占了它很大的比重。

尽管面临短期的挑战,但我们相信,积极的人口趋势在长期内仍然会支持老年人住房领域,在这个领域我们的长期首选仍然是CSH.UN。

在其他REITs中,我们的首选是MHC.U。我们仍然相信,在持续的住房负担能力问题和旗舰产品相应吸引力的支持下,MHC的需求将保持强劲。

总的来说,我们预计加拿大REITs能够实现17%的平均总回报率(见下图)。

展望未来,我们指出了七个关键的主题,我们认为这七个主题将定义2022年。

1. 加拿大REITs面临着迄今为止最大的通胀压力。

目前,通货膨胀已经达到30年来的最高水平,2022年有可能继续升高。这意味着,加拿大的REITs将面对不到三十年的历史中最严重的通货膨胀。

虽然通货膨胀的未来走向难以预测,但我们谨慎地认为,在短期内,通货膨胀将继续加剧,至于通货膨胀对房地产以及REITs的影响,既可以是积极的也可以是消极的。

请注意:没有一款加拿大REITs能够完全避免通货膨胀的影响。中央银行可以利用货币政策来冷却通货膨胀。尽管如此,我们不认为较高的利率一定会立即或者按比例影响到资本化率(Capitalization rate),从而影响到资产价值(注:资本化率是把资本投入到不动产所带来的收益率)。

2. 利率有持续上升的势头。

尽管由于Omicron变体的出现,给疫情的恢复道路添加了不确定性,但我们认为可以这么说,“长期走低”的情况将不再存在。BMO Economics刚刚再一次将美联储和加拿大央行(BoC)的加息预期提前了三个月。

BMO Economics预计加拿大央行将在2022年4月开始加息,每季度加息幅度为25个基点。2021年12月15日,美联储宣布加速缩减购债规模,并预计2022年将加息三次。

我们预计,与历史标准相比,利率依然相对较低,整体资本化率将继续得到支持。我们将再次强调,资本流动(而不是利率)才是资本化率变动的主要因素。考虑到这一点,鉴于短期和长期基本面的差异,我们预计不同资产类别的资本化率会有不同程度和不同方向的变化。

3. 对实物资产的巨大需求仍然存在。

低利率环境和经济的重新开放,提振了投资者对大多数主要资产类别的兴趣。根据我们与商业地产(CRE)经纪人和机构投资者的交谈,核心+战略制定重新成为了关注的焦点(核心+战略是一种投资管理风格,允许经理人在特定的投资组合中,利用风险更大、潜在回报也更大的工具,扩大核心持仓基础)。

尽管一些资产类别仍然存在不确定性,但投资者已经适应并加强了对收购优质资产的关注。展望未来,我们预计投资者将继续涌向多户型和工业房产,它们都有望达到创纪录的资本化率和交易量。

4. 不断增长的移民预计将极大地推动商业地产需求

虽然疫情最初导致了加拿大移民政策的突变,但上调后的移民目标强调了未来移民的稳固增长。我们认为,在2022年和2023年,移民水平上升的主要受益者将是加拿大的多户型住宅、工业和零售(城市、杂货店)房地产业。

不断提高的移民水平预计将进一步推动住房需求,对多户型房产来说,这是一个好兆头,因为负担能力和供需不匹配的问题持续存在。

对于加拿大工业房产,现有的电子商务需求和不断上升的移民水平,预计将在未来一年进一步推动这个领域。虽然网上购物和电子商务渗透率呈上升趋势,但地理位置优越的城市零售店类房产预计将继续推动稳定的现金流。此外,我们预计自2022年开始,以食品杂货为主的零售房地产将进一步加强。

5. 单位现金流增长(Cash Flow/Unit Growth)将持续

2021年是单位现金流同比增长强劲的一年,因为REITs跟充满挑战的2020年相比,大环境相对宽松。作为2021年的延续,我们预计加拿大REITs在2022年和2023年都将实现单位现金流的同比增长(YOY growth)。

驱动因素包括有机增长(指公司依托现有资源和业务,通过提高产品质量、销量与服务水平,拓展客户以及扩大市场份额,推进创新与提高生产效率等途径,获得销售收入及利润的自然增长)、通过收购和开发实现的外部增长以及逐渐走出疫情而产生的持续复苏。

另一方面,单位现金流增长的不利因素包括资本回收和降低杠杆率的举措,某些REITs承受着租金和占用率的压力,以及随着利率上升而导致的利息支出增加。

6. 2022年将是并购活跃的一年。

并购活动和战略审查在2021年已经开始恢复,2020年的时候大多数参与者都处于观望状态。对于2022年,在充足的资金和对硬资产的强劲需求的推动下,我们预计这将是并购活跃的一年。与多年来的情况一样,仍有大量的流动资金未被使用(根据Preqin的数据,截至2021年12月,全球房地产基金有3760亿美元的未投资资本在寻找目标)。

7. 请接种疫苗

尽管在疫苗推广之初出现了供应延迟和瓶颈,但加拿大的疫苗接种率很高。目前,加拿大约有76%的人口完全接种了两剂疫苗,在全球完全接种疫苗的排名中靠前。新冠疫苗的成功推广和普通民众的积极接受,对加拿大的商业地产部门来说具有积极的影响。

自2021年开始,随着疫苗的推广,S&P/TSX Capped REIT指数上涨了24.1%(仅价格)。我们承认,由Omicron变体引发的不确定性持续存在,但我们相信,疫苗接种和加强针的积极影响将继续支持2022年的复苏道路。