华尔街日报的Christopher Mims发表文章,在对伊丽莎白·霍姆斯指控成立的背景下,分析了为什么科技行业中的创始人会拥有如此大的权力。文中认为,这主要是因为投资市场中的资金过多,许多人急于投资却并不做足够的尽职调查。加上科技公司偏好的双重股权结构给了创始人绝对的决定权。

对伊丽莎白·霍姆斯的刑事审判的判决,为Theranos公司错综复杂的故事画上了句号。与此同时,创始人对初创企业的权力,无论好坏,都在增长。

陪审团裁定霍姆斯对投资者的四项欺诈和共谋罪名成立,她创立的血液检测公司曾一度声名鹊起,随后又被她带入了困境。

这一判决让Theranos公司从一个估值超过90亿美元、曾被视为会在一个看似有远见的奇才的领导下,给血液测试带来革命性变化的公司,落到一个烧掉了近10亿美元投资者资金并将病人健康置于危险之中的失败案例。正如霍姆斯所作证时所说的那样,她自始至终对Theranos拥有最终控制权。

虽然Theranos公司的传奇故事有很多与众不同之处,包括它最终以刑事指控告终,但对许多观察家来说,它是对创业者崇拜的一个例证,投资者和其他利益相关者将过大的权力和责任授予那些承诺会创造出下一个大企业的善于蛊惑的创业者。

创始人在取得显著成功却又黯然离场的其他例子包括:优步的特拉维斯·卡兰尼克在引起了一系列丑闻后被赶出了这家叫车公司;WeWork的亚当·诺伊曼在纽约时报大量报道了他在公司计划公开发行前做出的可疑决定后离开了公司。

在最近的一个极端例子中,电动卡车制造商Nikola的创始人特雷弗·米尔顿现在面临着证券欺诈的指控,对于这些指控他并不认罪。而他的公司正试图从他那里收回1.25亿美元,以支付公司欠证券交易委员会的罚款。

尽管有这么多前车之鉴,但是,让初创企业的创始人几乎完全控制公司已经成为常态,通常是以股票的形式给予,让他们拥有比普通股票多得多的投票权。

为首席执行官及其董事会提供公司治理建议的亚当·爱泼斯坦说:“创始人在硅谷生态系统中拥有与以往一样多的控制权,甚至更多。”

为什么呢?对创业界的许多人来说,Theranos和它的同类公司是他们所认为的规则中的例外:一般来说,创始人的控制对美国式资本主义和创新所需要的活力至关重要。

由创始人领导的和控制的公司,已经成为历史上一些最大、最具颠覆性的公司,现在,这种现象仍是初创企业生态系统的标志。它们正在重塑运输业(想想特斯拉如何加速了全球汽车的电动化),并赋予小企业权力(想想过去十年中推出的许多支付和销售点创业公司)。特斯拉今天的估值超过了1万亿美元。支付服务Stripe的价值接近1000亿美元,社交媒体Snap超过700亿美元,流媒体公司Spotify超过400亿美元。

投资者愿意在初创企业成长的初期,甚至最初数年给予创始人很大的回旋余地,这点可以说帮助美国成为了众多技术商业化的世界领导者。也使得美国成为知识产权、软件和商业模式的出口大国,出售这一体系中有形和无形成果。

从本质上讲,创始人控制权如此之大的原因也与供求有关。前所未有的大量资金在追逐初创企业,因为大型投资者在一个利率接近零的世界里寻找可以获得投资回报的地方。去年第三季度,全球风险资本的支出达到了创纪录的1580亿美元,是2020年同期的两倍。这个数字仅代表三个月的资金量,却已经大于或约等于2010年至2016年每年风险投资交易量的总额。

7月,资深风险投资家凯斯·拉博伊斯在推特上说:“现在风险领域最大的变化:没一家风险投资基金会在定价时坚持原则,我们所有人都已经屈服了。”

当我最近要求他具体解释这一说法时,他说:“我绝对相信,随着资本涌入风险投资,以及基于Zoom的远程投资,这种组合导致每家公司的平均尽职调查程度大大降低。”

在风险投资中,尽职调查曾经意味着花费数天甚至数周的时间来研究一家公司、它的创始人、它的竞争环境以及它打算经营的行业内的挑战和机会。

拉博伊斯补充说,现在,这么多公司急于开出支票,而且不仅是传统的风险投资公司,还有家族财富管理办公室、大银行、主权财富基金等,投资者必须在几个小时内决定是否投资于一家初创公司。

拉博伊斯和爱泼斯坦指出的另一个挑战是,疫情的封锁已经将投资会议从现场转移到了远程,即通过Zoom或类似的方式。他们补充说,远程评估一个创始人、他们的团队、他们的产品以及他们宣传背后的真相要困难得多。

结果是,投资者在寻找下一个乔布斯或马斯克时,正在塑造一种企业领导人,他们对公司的控制权使他们在很大程度上不用承担责任。在许多情况下,这些CEO们实际上控制了公司的董事会。

所有这些自由使得像Theranos这样的公司得以成长和发展,在这样的环境中,唯一能够制约创始人权力的时刻,往往是在他们积累了数百万甚至数十亿美元的投资,并违背了对客户和合作伙伴的承诺之后才出现。

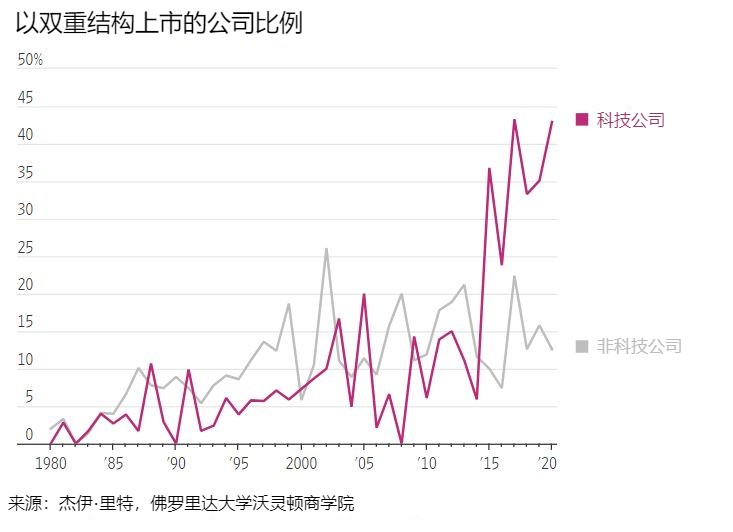

科技公司并没有发明所谓的“双重”股票结构。当福特汽车公司于1956年上市时,它的股票结构就是为了使它的创始人家族能够保持巨大的投票控制权。但现代的科技公司创始人控制的时代真正始于2004年,当时谷歌上市,它的结构使两位创始人至今仍控制着公司。脸书在2012年的上市延续了这一趋势,使扎克伯格成为公司的唯一掌舵人。(披露:《华尔街日报》出版商的所有者新闻集团所采用的也是双重所有权结构。)

在2010年代末,这一趋势进入超速发展阶段,多数投票权股份或多或少成为了热门科技IPO的标准。爱泼斯坦将这一趋势归因于软银通过它2017年推出的千亿美元愿景基金中所提供的大量资金,这个基金向包括WeWork在内的公司注入资金。

风险资本家扶持这些王者创始人,并希望他们能够承担获得巨额回报的巨大风险。而很多时候,他们确实做到了,至少从投资者的角度来看是这样。

如果我们从纯机制性的角度来看待全球创业公司的生态系统,向它注入更多的资金就有点像向一个封闭系统注入更多的能量。就像给一锅水增加热量,使它从小火升到滚烫的沸点一样,再增加资金就意味着更多的沸腾和变化。

在一方面,这可能意味着当你读到这篇文章时,更多的特斯拉和苹果公司正在诞生。另一方面,所有这些到处乱晃的现金,以及随之而来的尽职调查的减少,也可能会导致更多的Theranos。

最终,换句话说,即使是像Theranos这样戏剧性的失败,以及霍姆斯的刑事定罪,在硅谷这个崇尚速度、失败不是耻辱、资金几乎无限的生态系统中,可能是不可避免的。

伦敦霍特国际商学院的经济学和金融学教授尼基莱什·辛哈说:“允许创始人拥有更多权力的好处是,他们做事的速度可能更快。就像每一个拥有专制权力的系统一样,决策的成本要低得多,但这么做的副作用同样也很大。”