华尔街日报的Ryan Dezember报道了在疫情间飙升的自助仓储业股票,由于人们在家的时间增多,并开始改建或清理房子,因此开始需要更多的存储空间,使仓储业成为了房地产行业的最大赢家,许多公司的仓库几乎爆满。而投资者认为这个行业还是对冲通货膨胀的好投资。

自疫情开始以来,房地产业中的最佳赌注就是美国人需要储存他们多余的东西。

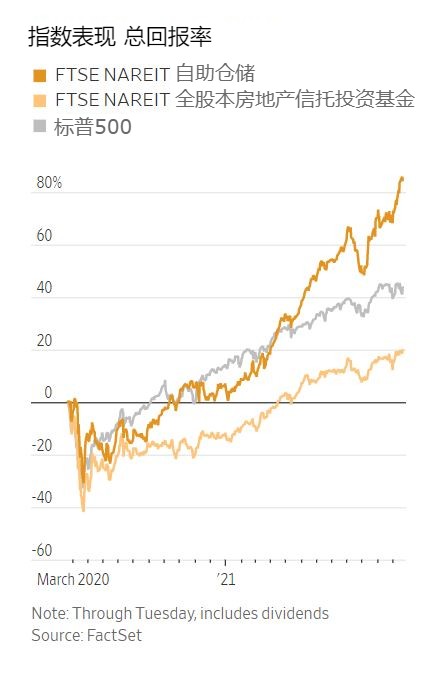

自从去年的经济封锁以来,自助仓储业的股票一直是大赢家,超过了电子商务仓库、开始反弹的商场租赁和出租屋。

投资者在疫情发生时抛出了自助仓储公司的股票,但他们不知道租赁储物柜的业务即将蓬勃发展。美国人清空了卧室和车库,把它们改建为家庭办公室和健身房。其他人则收拾了公寓,前往新冠隔离小屋或从校园回家。企业因担心短缺,便租用空间来储存库存。而房源减少,租金上涨。

自2020年2月21日以来,就在疫情破坏市场之前,富时和全美房地产投资信托协会的全股本房地产信托投资基金(FTSE Nareit All Equity REITs)指数中的自助仓储股在价格收益和股息支付之间的回报率约为84%。相比之下,整个房地产投资信托指数的回报率约为20%,这个指数追踪153家拥有创收物业的公司的表现,从手机信号塔到林地。

工业地产、数据中心和巨型豪宅在疫情期间的表现也很出色。但都不如自助仓储的表现好。

Extra Space Storage公司的股价是疫情开始时的两倍,而Public Storage的股票已经回报了73%。这两家公司的股票所属的标准普尔500指数在这段时间内的总回报率约为43%。

对这些仓储供应商来说,引领市场是一个熟悉的位置。Public Storage是自助存储业务的先驱,随着它明亮的橙色标志变得无处不在,它的股票市值已膨胀到640亿美元以上。2009年,在房地产萧条时期,购入1000美元的Extra Space股票,今天它的价值将超过6万美元,包括股息。

自助仓储在顺境和逆境中都能蓬勃发展。婚姻和组成家庭商业是有利的。但离婚也是如此。

大大小小的投资者纷纷涌入仓储业,到2019年,新单元的涌入速度有可能超过美国人积累多余物品的速度。根据房地产投资研究公司Green Street的数据,2018年和2019年全国又增加了5%的存储空间,2020年又有3.8%的空间进入市场,这家公司估计大约每10个美国人中就有1个使用仓储单元。

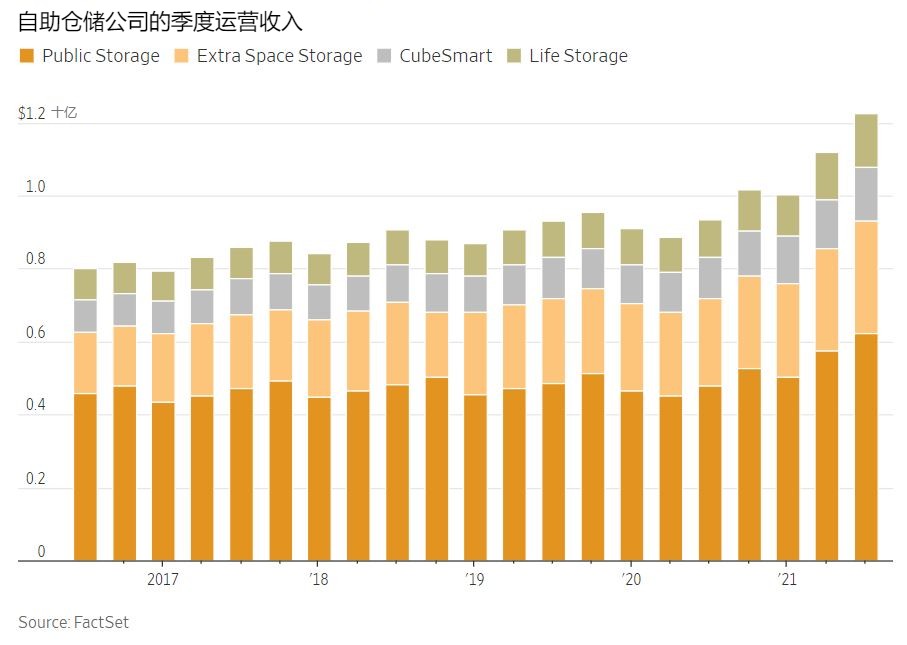

疫情有助于填满新的空间。四家最大的存储公司在第三季度都报告了超过95%的占用率。Extra Space和Public Storage,两者加起来有大约3.45亿平方英尺的存储空间,其中97%几乎已经满了。

11月,美国平均每月的仓储账单达到155.65美元,是KeyBanc资本市场分析师开始研究的五年来信用卡和借记卡数据中的最高值。根据房地产数据公司Yardi Matrix的数据,租金并没有像今年夏天那样大幅上涨,但在11月份,许多地方10英尺乘10英尺的空间的租金同比增长了10%以上。而最热门的仓储市场也与房屋市场相同。佛罗里达州、得克萨斯州、亚利桑那州的凤凰城和佐治亚州的亚特兰大。

摩根大通、瑞杰金融和Truist Securities的分析师最近重新考虑了他们对存储公司的盈利预测,并提高了这些股票的目标价格。瑞杰金融的乔纳森·休斯在写给客户的信中说:“尽管新客户和现有客户的费率增长强劲,但我们听说客户的行为并没有什么变化。”

对许多人来说,支付不断上涨的月度账单还是比考虑如何处理祖母的旧餐桌容易。不付款者的物品在网上被拍卖,如storagetreasures.com和lockerfox.com。这些大公司在疫情开始时暂停了拍卖,但他们现在又开始清理不付款的空间了。

投资于房地产股票的对冲基金Land & Buildings Investment Management持有4100万美元的Public Storage股份。创始人兼首席投资官乔纳森·利特说:“我们认为在通货膨胀的环境下,自助仓储是一个很好的投资标的。”

这家公司表示,自助仓储是一个很好的对冲通货膨胀的工具,因为与酒店等需要更多人员和维护的物业相比,这个行业的运营成本很低。与商场和办公室等签订多年合同的物业相比,按月租约提供了更多提高租金的机会。

不断上涨的建筑成本已经引发了对现有仓储设施的争夺。Green Street分析师预计,在2025年前,供应增长不会恢复到2020年的速度。大型上市公司,特别是Life Storage和CubeSmart,一直在通过收购扩大规模。大的投资者也在购买。

最近几个月,投资公司KKR在存储设施上花费了3亿多美元,并成立了一家公司来运营这些设施并增加更多设施。领导KKR在美洲的商业地产收购的罗杰·莫拉莱斯说,公司正押注于企业对存储的需求增加,以及那些因房价和住宅租金上涨而无法入住大房子和公寓,但又需要更多空间的人。