据彭博社报道,沃伦·巴菲特对飙升的股市发出了警惕信号,这位亿万富翁投资者不断地在出售所持的股票。

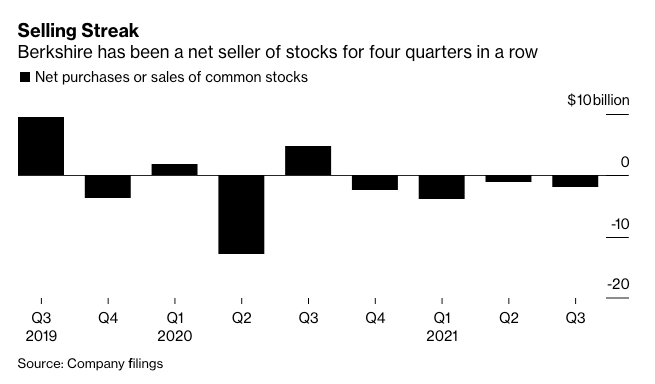

巴菲特的伯克希尔·哈撒韦公司(Berkshire Hathaway Inc.)已经连续第四个季度成为股票净卖家,这一趋势在2008年以来的数据中从未出现过。该公司在此期间卖出的股票比买入的股票多出近20亿美元,现金储备增加至创纪录的1492亿美元。

连续抛售表明,随着股市创下历史新高,巴菲特一直难以找到低价买入的机会。由于这位91岁的老人和他的投资副手面临着高报价和来自特殊目的收购公司(SPAC)的激烈竞争,该集团一直未能进行一项引人注目的大型收购。

爱德华·琼斯(Edward Jones)的分析师吉姆·沙纳汉在接受电话采访时说:“当前最大的问题是,伯克希尔公司本季度再次成为股票的净卖家。这是该公司现金储备持续上升的主要原因。”

根据上周六(当地时间11月6日)发布的第三季度监管文件显示,伯克希尔公司售出的股票似乎主要来自于银行、保险和金融投资方面。伯克希尔公司最近一段时间一直在减持某些股票,第二季度削减了对通用汽车公司的投资,并减持了一些医药方面的投资。该公司将在本月晚些时候公布其第三季度的股票调整情况。

虽然巴菲特在过去四个季度一直是净卖家,但与他庞大的股票投资组合规模相比,这些抛售量相对较小。在过去的九个月里,他卖出的股票比买入的股票多出近70亿美元,大约占9月底伯克希尔公司股票组合公允价值的2.2%。

巴菲特在5月份警告投资者,在SPAC占领大部分市场的情况下,伯克希尔公司可能没有太多运气达成交易,不过他也预测SPAC的这种繁荣可能不会持续下去。使得情况更加复杂的是,他最近的一次大型收购,即五年前对Precision Castparts的370亿美元的交易,导致了该公司资产缩减,这完全是由巴菲特自己造成的。

伯克希尔并不是唯一一个在疫情期间扩大现金储备的公司。亚马逊公司、谷歌母公司Alphabet和美国航空集团等公司都在疫情期间大量增加现金储备,分析师称这可能会导致一些收购。

而在包括Cheviot Value Management公司的达伦·波洛克(Darren Pollock)在内的投资者眼中,不断增加现金储备比其他选择要好。尽管巴菲特在第三季度进行了76亿美元的回购,但他的现金储备仍然增加到了创纪录的水平,波洛克说这是一个关于伯克希尔健康状况的好迹象。

伯克希尔公司的投资者波洛克说:“我们对此感到高兴,因为在另一种情况下,当现金储备的增长量比较低时,意味着伯克希尔公司的运营并不像我们想象的那样高质量。看到现金在增加,看到该公司回购了大量股份,而不是进行收购,该公司以一种富有成效的方式使用现金流,这比看到现金储备稳定或在没有其他大型收购的情况下下降要好得多。”

以下是伯克希尔公司上周六公布的第三季度财报中的一些其他重要信息:

巴菲特越来越倾向于将股票回购作为操作数十亿美元资金的一种方式。自2018年该公司投资策略调整以来,他已经在股票回购上花费了约510亿美元,超过了用于购买苹果公司股票的310亿美元,买入苹果公司的股票是伯克希尔公司最大的股票投资。

在第三季度,伯克希尔回购了76亿美元的股票,超过了前一季度回购的60亿美元股票的资金量。

伯克希尔的铁路公司美国伯灵顿北方圣太菲铁路运输公司(BNSF)的利润创下新高,其能源业务的强劲收益帮助该集团在第三季度的营业利润提高了18%。

这也有助于抵消伯克希尔投资的保险公司在本季度的亏损。在巨大的成本增加和汽车保险公司Geico的索赔趋势恶化的情况下,这些业务的亏损规模扩大到了7.84亿美元。

(今日汇率参考:1美元=6.39人民币)