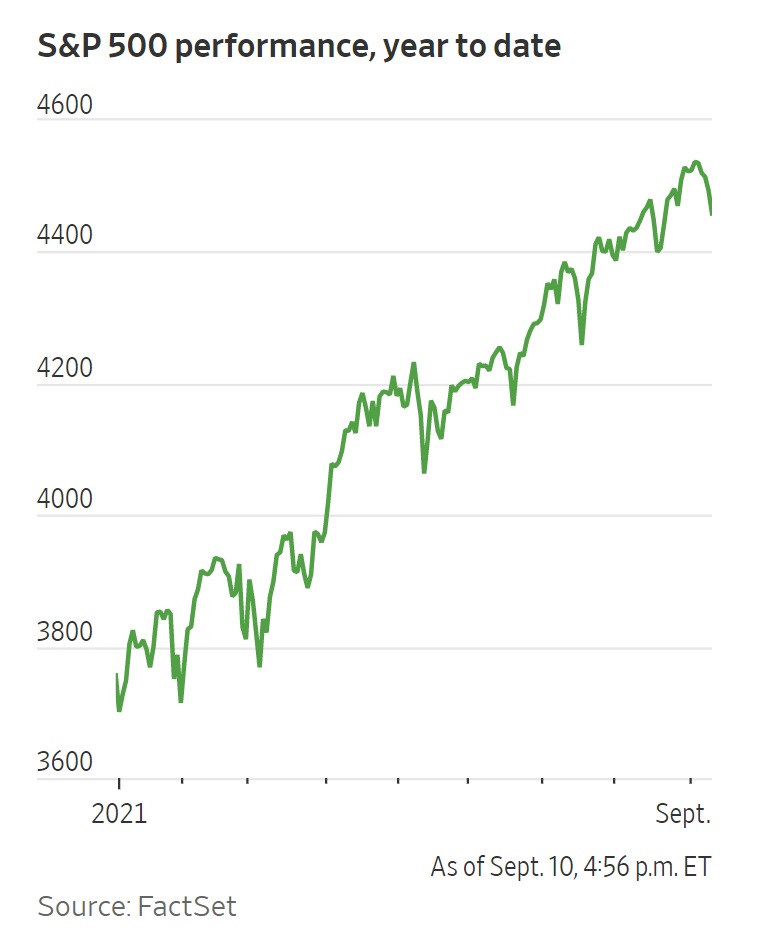

根据华尔街日报和巴伦周刊的报道,美国股市经历了今年创纪录的牛市行情之后,许多华尔街分析师开始警告称,未来几周乃至几个月,投资者可能会经历不太好的体验了。

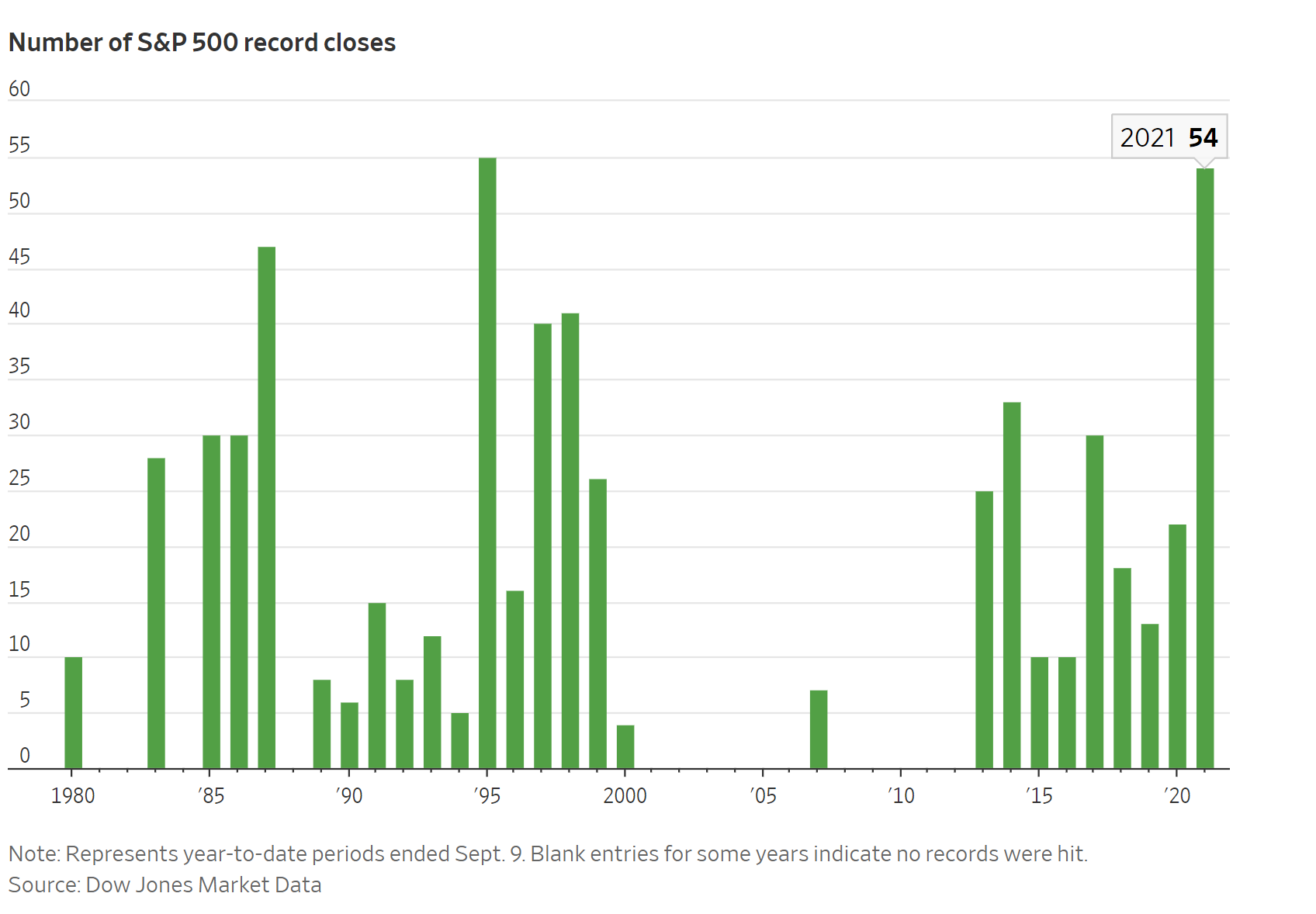

包括摩根士丹利、花旗集团、德意志银行和美国银行在内的多家公司的分析师,本月发表了关于美国股票市场当前风险的警告。截至周四,标准普尔500指数今年已经创下54个新高,为1995年以来同期最高水平。几位分析师表示,他们认为,回落的可能性越来越大,或者至少回报率越来越低。

一位华尔街策略师明确认为,标准普尔500指数将在圣诞节前暴跌,另一个人说不一定,但投资者会在未来十年赔钱。

这个指数决定着超过5万亿美元的关联投资者资产的命运。当然,人们担心的是,标普500指数在太长时间内一直表现太好,过去10年的复利为376%,年复利接近17%。一直希望自己的表现能超过这个指数的主动型经理人中,在截至2020年的10年里,五分之四的人失败了。

对于Bogleheads(这是指已故先锋基金创始人、指数化先驱约翰·博格尔的信徒)来说,解释很简单,选股是徒劳的。但如果是这样的话,典型的主动型经理人在相关股票的表现上应该不会比指数好或差,而表现不佳的程度仅在于他或她收取的额外费用。事实上,他们在10年中平均每年落后2.5%。

另一种解释是,标准普尔500指数的受欢迎程度,为自己创造了有利条件。密歇根州立大学、伦敦经济学院和加州大学欧文分校的研究人员在一份工作论文中得出的结论是,“流入指数基金的资金推高了大型股票的价格。”

这份工作论文从去年年底开始流传。到目前为止,你已经听说了五家公司,苹果、微软、谷歌母公司Alphabet、亚马逊和Facebook,加起来占了标准普尔500指数市值的四分之一。

但这些公司业绩仍在增长,为什么现在要担心呢?

上周二,摩根士丹利财富管理公司首席投资长莎莉特预测,标准普尔500指数在年底前将下跌10%至15%,但这并不意味着她看空,她指出,大多数12个月期都包含大幅回调,但标普500自2020年3月以来还没有出现过。她注意到,科技巨头最近与美国国债出现很强的联动性,表明投资者已将它们视为避险资产。

她表示,“如今在全球背景下持有标普500指数是一种相对防御性的头寸,我们认为是时候采取进攻了。”

在莎莉特看来,随着全球经济复苏,利率将上升,给股票估值带来压力。她预计,金融、工业、能源、材料等周期性板块,以及一些消费服务和医疗保健板块,将出现意外的获利上行,并表现优于大盘。

她说,“我们对购买大量不同的股票感到非常兴奋。,我们对只拥有指数基金不太感兴趣。”

周三,美国银行证券也发出了类似的好坏参半的预测,将标普500指数年底的目标,从3800一路上调至4250,这听起来很乐观。但其将这一变化称为“按市价计算”。此外,新的目标意味着从最近的水平下降5%左右。指数持有人今年已经轻松赚了20%,那么为什么还要发愁呢?

因为这家银行还预测,标普500指数的10年平均损失为每年0.8%。

要预测股市的短期回报是极其困难的。投资者应该更倾向于遵循这些预测的理由,而不是目标。但长期回报可能比短期回报与起始估值的关系更密切,使预测更加可行。

美国银行说,自1987年以来,有一项措施预测了标准普尔500指数约80%的10年回报:指数的价格与他们所说的过去12个月的正常化收益的比率。一个典型的数字是19,最新的是29。这使得他们模型预测的10年回报率,自1999年以来首次低于零。

美国银行给出的应对是,购买股息增长者和通货膨胀受益者,如能源、金融和材料。它还喜欢小盘股,认为小盘股比大盘股与美国经济增长的关系更密切,而且其估值也指向10年的正回报。

分析师对美国股市的展望归于谨慎,与过去一年大部分时间里主导投资者情绪的所谓TINA(没有其他选择)形成了对比。由于债券等其他资产的收益率一直很低,许多投资者有理由继续看涨股票。今年,美联储的宽松货币政策也为股票提供了持续的推动力。

然而,一些策略师在他们9月份的报告中表示,他们正在关注其他市场,以寻找未来的收益。摩根士丹利策略师在上周的一份报告中写道,他们将美国股票的评级下调至“减持”,更推荐欧洲和日本的股票,并认为持有现金越来越有吸引力。

摩根士丹利团队认为,相对于现金而言,精选的国际股票和其他资产具有吸引力,“摩根士丹利策略师预测,在未来12个月内,现金的表现将超过美国股票、政府债券和信贷。”

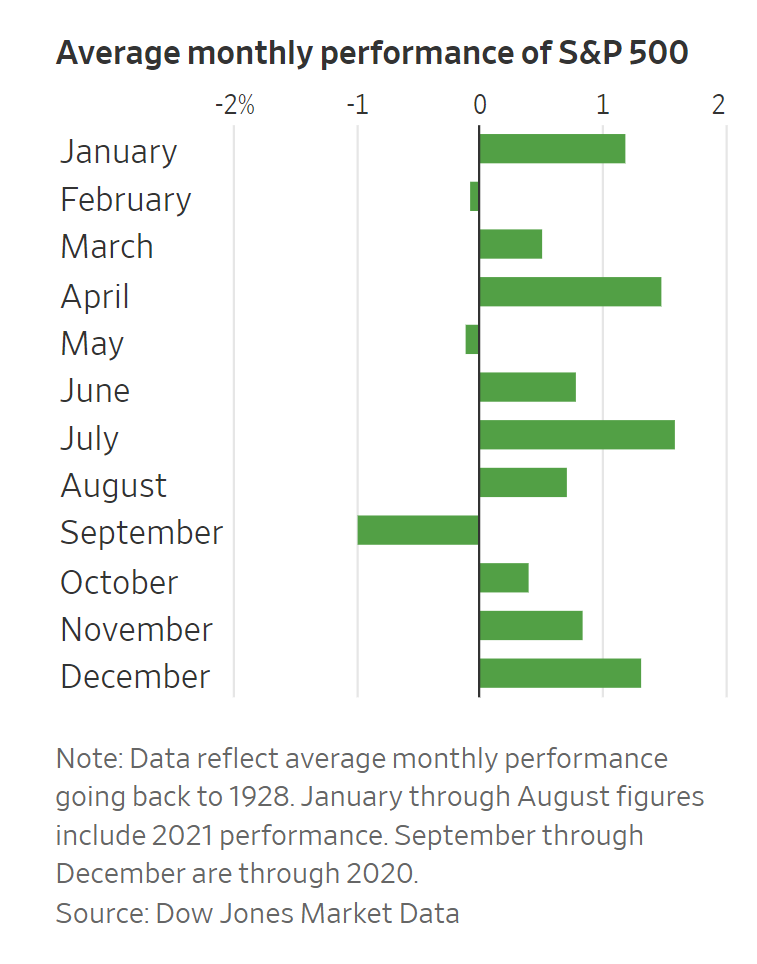

在最近的交易时段,美国股市内部已经出现了疲软的迹象。上周所有三个主要指数都出现了下跌,这种趋势如果继续下去,将标志着标准普尔500指数自1月以来的首次月度损失。一般来说,9月往往是美国股市历史上的一个疲软期。

花旗研究公司的分析师上周说,他们看到了市场的另一个风险,目前的看涨头寸最终可能会放大市场的抛售。一个分析师团队写道,标普500指数的这种多头头寸的数量是空头的10倍,并补充说,如果基准指数低于4435点,距离周五的收盘水平不到1%,大约一半的多头将处于亏损状态。

不过本月分析师的警钟,并不是这次牛市中第一次敲响。在整个2021年,华尔街一直在提出连续上涨的担忧,投资者也多次被提醒要为回调做好准备。

到目前为止,之前的警告都落空了,那这一次呢?