彭博社报道,瑞银集团的一个对冲基金部门正在考虑让投资者直接进入其中国战略,此前它经历了一系列监管干预措施,使人们对中国投资潜力产生了怀疑。

价值96亿美元的瑞银奥康纳基金驻纽约首席投资官凯文·拉塞尔说,该战略今年取得了两位数的收益,在7月和8月都取得了“非常积极”的回报。他以监管限制为由,拒绝提供准确的业绩数字,也没有说是否会设立一个独立的中国基金。

目前,客户只能通过瑞银奥康纳32亿美元的多策略投资池接触到中国战略。他补充说,中国占其总资产(即看涨和看跌投资的组合)的13%,今年对其“前十名”回报的贡献刚刚超过15%。

“全球投资者继续减持中国市场,”拉塞尔在电话采访中说,“他们仍认为他们需要在中国投资,因为从增长和流动性的角度来看,中国非常引人注目。但他们正在寻找以更安全的方式、更保守的方式来投资中国。”

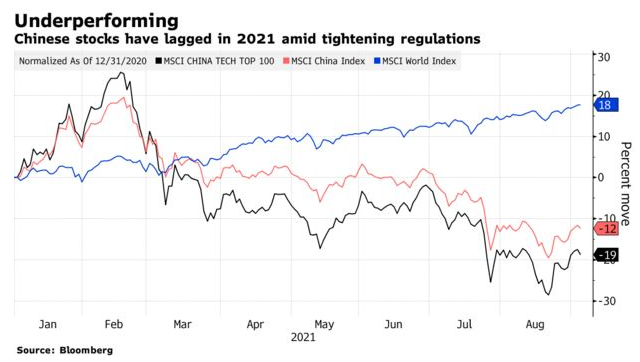

中国不断扩大的监管行动为曾经的投资者宠儿的前景蒙上了阴影,这些行业包括电子商务、叫车服务和课外辅导。恒生中国企业指数是今年彭博追踪的全球主要股票指数中表现第二差的指数,因为监管收紧促使投资者减持股票。

根据高盛集团和Eurekahedge数据库的数据,一些最老练的区域对冲基金经理正在舔舐他们的伤口,因为7月份的损失达到了两位数,这是中国股票挑选者自2020年3月以来最糟糕的一个月。

市场波动扩大了中国股票的表现差异,为像奥康纳基金这样寻求从相关证券的定价差距中获利的所谓相对价值交易者提供了更多机会。

拉塞尔说:“尽管该市场目前是全球表现最差的市场之一,尽管一些监管和干预令人惊讶,但相对价值投资者的机会却非常多。”

约翰·布拉德肖负责奥康纳的亚洲业务,其中包括一个由奥氏资本的前雇员Tan Jia领导的在新加坡、香港和上海的八人中国团队。

中国在奥康纳多策略池总资产中的份额从1月份的12%上升到今年的最高水平。中国投资的一半是在大陆上市的人民币计价的A股。拉塞尔说,之前将中国投资提高到18%的计划因国际投资者可借入的A股增加速度慢于预期而受挫。

在亚洲市场动荡期间看到更多交易机会的并不只有奥康纳。总部位于香港的柏骏资本管理将在12月重新开放其20亿美元的对冲基金,以获得更多投资者的资金。

奥康纳在2020年第四季度开始减持或卖出中国大型科技公司的股票,因为它发现对消费者数据的使用和货币化的监管收紧的迹象。到了初春,它对这些公司进行减持或做空。

拉塞尔说,自今年年初以来,另一项非常有利可图的交易是做空课外辅导公司,此前中国领导人将儿童抚养和教育费用列为社会关注的问题。潜在的价格控制或加强监管促使对中国的酒类和烈酒制造商进行了赌注。

拉塞尔说,奥康纳对半导体、电池材料、电动汽车和新能源基础设施的看涨押注得到了回报。他说,这些都得益于中国对自给自足的技术供应链的推动、对碳中和的承诺、经济从疫情中的复苏以及投资者向价值型股票的转移。

到现在,奥康纳正在对一些中国科技公司进行抄底,这些公司的估值所反映的监管比预期的要多。

“很多投资者只是认为中国太不同了,太难理解了,”拉塞尔说,“我们不认为会有额外的法规渗透到整个行业的多米诺骨牌效应。”

(今日汇率:1美元=6.45人民币)