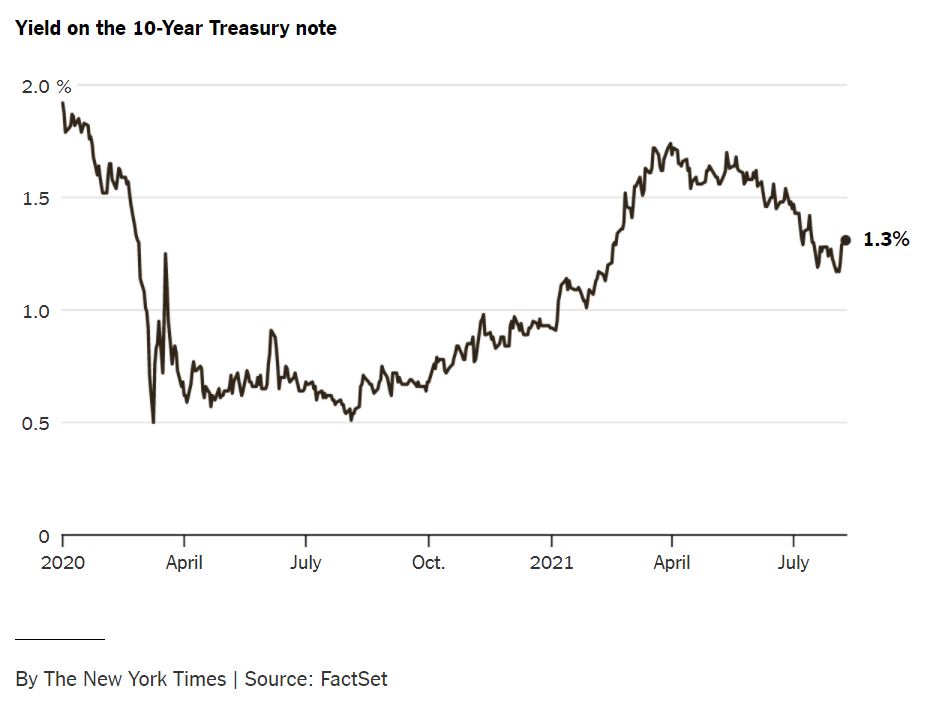

纽约时报于8月11日介绍了一种许多投资者和经济学家依赖的经济前景评估读数,即10年期的国债收益率。当这个数字上升时,通常也代表了投资者认为经济也将增长。而最近的国债收益率却在降低,等于大多数投资者认为经济增长即将放缓。但也有一些专家对此不以为然。

有许多方法可以评估经济增长的前景,包括股票市场的表现、最新的失业数据,以及通货膨胀。但是,当这些指标都没有发出关于经济状况的明确信号时,还有一个投资者、交易员和经济学家都经常依赖的读数:10年期国债的收益率。

在华尔街,这种交易量很大的美国政府债券,通常被称为T-note(美国国库证券)的收益率就是一个被密切关注的金融市场情绪的的指标。一般来说,当国债收益率上升时,意味着对经济增长和通货膨胀的预期正在上升。

这是因为当投资者看涨时,他们会卖出债券这种通常被认为是安全的投资,并买入风险较大的股票。这推动了债券价格下跌和收益率的上升。相反,当投资者对经济越来越担心时,收益率就会下降,因为他们会买入更多的债券,从而推高了债券价格。因此,债券收益率为投资者的思维提供了一条捷径。

而最近,它们一直在下降。

本月初,国债收益率跌至1.20%以下,最低达到1.13%,这是2月初以来的最低值。从那时起,它已经又缓慢地爬升到约1.35%。

芝加哥金融市场研究公司比安科研究的总裁詹姆斯·比安科说:“市场非常关注10年期国债。”

比安科将这种关注归因于投资者试图了解经济的发展方向,他认为,“市场似乎担心增长将面临风险,因为疫情将导致限制。”

这与几个月前的情况截然不同,当时对经济复苏的预测非常强势。3月份,国债的收益率迅速上升,表明投资者预计美国经济将从疫情中迅速反弹。疫苗接种正在展开,对美国人的刺激性付款也在不断涌入。就业增长似乎很稳定,3月份就创造了近80万个就业机会。拜登总统概述了一项基础设施计划,要求政府支出数万亿美元,这又增加了另一个动力。

10年期债券的收益率上升到约1.75%,是自2020年1月以来的最高值,即疫情发生之前。在那几周里,交易员和经济学家的谈话集中在这样的风险上:热火朝天的经济增长和额外的刺激措施可能会引发通货膨胀的螺旋式上升,推高价格,并迫使美联储相对较快地提高利率。

接着Delta变种来了。随着这个具有高度传染性的毒株在美国各地爆发,各市和各州被迫放慢重新开放的计划,甚至在接种疫苗的速度已经放缓时。而且,由于对疫情的再发的担忧超过了对通货膨胀失控的担忧,国债的回报率也出现了下滑。

债券市场的颠簸反映了过去十年左右投资者所熟悉的一种进一步退两步的广泛动态。随着美国从2008年的金融危机中缓慢复苏,自2010年以来,年平均增长率约为2.3%,这种经济前景令预测者感到沮丧,他们本预测经济将恢复到前几十年的快速增长和较高的通货膨胀。

在经济跌宕起伏的时候,债券收益率往往成为焦点,成为投资者想法的最可靠标志。

2012年,国债收益率暴跌至历史最低水平,因为在联邦支出大幅削减,以及中国和欧洲经济放缓,拖累了整体的经济增长之后,投资者急于购买债券。而在2016年,当经济遭遇增长放缓(现状被称为“隐性衰退期”),债券收益率也急剧下降,也在当年7月创下历史新低。

当特朗普和拜登政府在疫情期间向经济注入数万亿美元时,一些人预计,赤字支出的管道将为经济增长提供短期提升,并帮助经济积累足够的动力,缓慢增长的模式最终会被打破。但是,尽管政府支出确实为经济复苏提供了动力,而经济确实已从去年急剧但短暂的衰退中回升,预计今年将增长6%以上,是自1984年以来最快的速度,但债券市场却表现出了一个不太乐观的前景。

债券基金管理巨头太平洋投资管理的首席投资官丹·伊瓦辛说,国债收益率的下降部分反映了投资者对经济复苏的悲观情绪,即使是在历史性的刺激行动之后。

伊瓦辛说:“我确实认为,市场正在审视这种情况,就是审视自20世纪80年代初以来的周期。如果连这都不足以有意义地改变增长和通胀进程,还有什么可以呢?”

周三,最新的通胀数据几乎没有改变这一观点。从6月到7月,消费者价格增长了0.5%,比前几个月有所放缓,这表明今年早些时候看到的价格飙升并不会持续。

伊瓦辛补充说,“目前的齿轮上只是有很多沙子,正在减缓或减少复苏的势头。”

他指的是餐馆的疫苗要求等其他措施。当他谈到收益率下降时说,“我们认为这些趋势大多都会反映在最近的定价中。”

Delta的影响在美国以外的地区要大得多,也正在对全球增长前景造成压力。日本、韩国、印度尼西亚和越南的感染率重新抬头,并引发了新的限制,可能会使全球供应链的复苏受挫。

高盛的分析师在上周发表的一份说明中写道:“在供应链中断已达到几十年来最严重、影响力最广的情况时,亚洲的挫折可能也会波及到美国。”

他们补充说,这种供应链的困境是美国第二季度经济增长比他们预期更慢的一个关键原因。

但Delta并不是最近几周唯一对经济造成打击的因素。投资者现在看到,去年支撑经济的联邦政府支出流正在快速放缓。去年由于政府巨大的转移支付而激增的收入增长和消费支出正在趋于平缓。储蓄率也因刺激性付款和失业救济金而提高,但随着政府补助金被用完,储蓄率已经下降。

周二,参议院通过了一项大约1万亿美元的两党基础设施法案,政府在维持经济发展中的核心作用再次成为焦点。10年期债券的收益率升至7月中旬以来的最高水平,约为1.35%,远低于今年早些时候的高点。

但并非所有人都同意债券市场中展现出的前景。

摩根士丹利财富管理公司的首席投资官莉莎·沙莱特说:“我就是不买账。”

她指出,交易活动通常会在8月份急剧下降,因为这时许多华尔街人士都会去度假。当交易清淡时,债券市场的价格可能会走向极端,也可能会夸大投资者认为未来经济会下滑的程度。

与此同时,股票市场继续表现良好,标普500指数在2021年上涨了约18%。尽管股市投资者似乎并不太担心增长放缓,但市场中的一些活动部分是由债券市场的低收益率造成的。债券收益率低意味着债券投资者的利息支付很低,促使一些人把钱投资到其他地方。而股票市场是最明显的选择。

位于马里兰州的投资管理公司雪佛兰大通银行信托基金的首席投资官艾米·拉斯金说:“会有很多人认为,我不能买债券,所以我必须买股票。所以股票配置正在不断地上升再上升。”