Anders Melin在彭博社发表文章,近年来,受到埃隆·马斯克薪酬制度的启发,CEO们都在争取天价薪酬,这导致高管和普通员工的薪酬差距进一步扩大,文章指出,投资者愿意给CEO如此高额的薪酬是因为这些薪酬往往和业绩挂钩,投资者们相信,这是激励CEO追求更高新润的有效措施。

马斯克是首席执行官们羡慕的对象,倒不是因为他的飞船、出席“周六夜现场”或推特上的名气,而是他三年前得到的东西:历史上最高的CEO薪酬方案。

今天,环顾美国企业,你会看到很多类似的情况,董事会不遗余力地通过诱人的财富来激励CEO们获取成功。

去年,至少有15位公司领导人获得了类似于马斯克的薪酬,价值至少1亿美元,比特斯拉公司创始人获得奖励时增加了三倍。模仿者甚至出现在一些相当保守的地方,如Restoration Hardware(美国高档家居用品公司)、Paycom Software (在线工资和人力资源技术提供商)和摩根大通集团。

批评家们叫嚷着这是违规操作,投资者们也发表了不同的意见,然而,结果很明显,在美国财富不平均程度(按某些标准衡量)已超过近一个世纪以来最高水平之时,巨额薪酬正在推动企业界拉大某个人的工作价值与其他员工价值之间的差距。

萨拉·安德森在政策研究所(一个进步的智囊团)负责全球经济项目,他说:“他们加强了个人英雄理论,这一切都与坐在角落办公里的那个人有关(马斯克的办公室在角落位置,角落办公室通常是位置最佳的办公室,拥有两面全景窗户),而其他人只是一个小帮手。”

尽管富人和其他人之间日益扩大的财富差距引发了激烈的辩论,但这种趋势仍然在会议室里上演,甚至一些首席执行官也皱着眉头说,财富必须为每个人服务。

一些批评者将薪酬的增长归结为一个简单的结论。参与决策的人,如首席执行官、董事、机构投资者和小范围的顾问等,将天文数字的薪酬水平视为美国任人唯贤的缩影,而不是资本主义偏离轨道的症状。

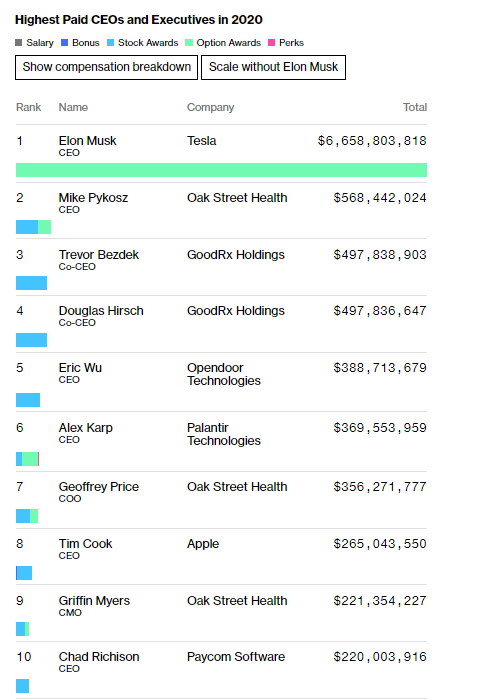

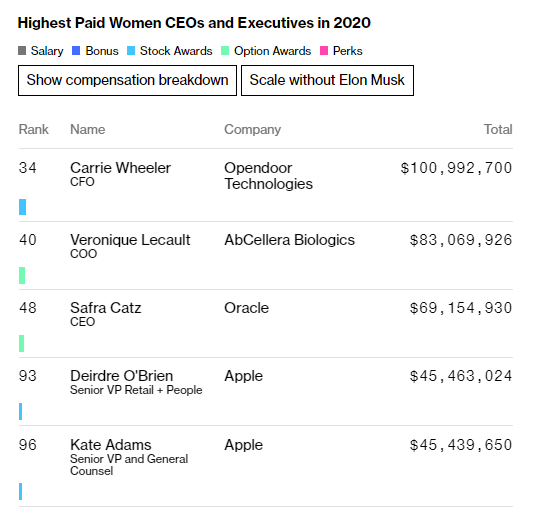

根据彭博薪酬指数,到目前为止,马斯克的薪酬已经为他带来了约330亿美元的纸面收益,并使他连续三年成为收入最高的美国高管。在他身后是一连串大部分为白人男性的企业领导人,他们的奖金预计为9或10位数。去年全国100名薪酬最高的高管中只有5名是女性。

咨询公司ISS Corporate Solutions的数据,以及对帮助制定和谈判薪酬方案的顾问和律师的采访显示,特斯拉的天价薪酬在许多高管办公室掀起了挥之不去的回声。

从纸面上看,马斯克的薪酬在规模和雄心上都让人觉得很荒唐,哪怕公司的市值上升了10倍以上,董事会真的会坚持仅向一名高管支付数百亿美元薪酬的制度吗?是的,大多数投资者就是这么认为的。

在一次不具约束力的公投中,超过三分之二的投资人支持这一薪酬方案。他们中的一些人认为,如果这个薪酬制度生效了,说明我们获得了巨大的回报。那么,马斯克得到属于他的数十亿美元,又有什么不对呢?

全国各地的企业负责人都在关注这个诱人的提议,与几亿甚至十几亿的报酬相比,一个普通的2000万美元的年薪又算得了什么?

一位曾与国内一些大公司的董事会合作的顾问,由于是讨论机密审议,他要求匿名。这位顾问描述了一些高管和董事是如何总结特斯拉投资者的公投结果的,他说:“从马斯克的方案中得到的启示是,如果业绩要求足够高,我们付多少钱都无所谓。”

普通员工基本不在这一范畴中,根据彭博社汇编的数据,2020年,标准普尔500指数的首席执行官和他们的普通员工的薪酬中位数的比例上升到182倍,这已经是连续第三年的上升。一些公司的差距甚至达到了数千倍。

通过领导一家上市公司而积累10位数财富的事情并不新鲜。在2008年金融危机爆发十年前,股票期权曾风靡一时,可口可乐公司的罗伯托·戈伊泽塔成为首批仅靠薪酬就能积累10亿美元财富的首席执行官之一。

现在的不同之处在于,如何构建和证明薪酬的合理性。

金融危机过后,机构投资者推动董事会将高管薪酬更多地与公司的长期业绩挂钩。一个由顾问组成的行业很快就开始设计复杂的薪酬方案,这些方案通常包括根据一系列目标(如股价或利润)支付的大量股票。

多年的低利率和繁荣的股市使这种模式成为CEO们的制胜法宝,进一步扩大了与只领取工资员工之间的差距。

同时,“按业绩计薪”的口号使得巨额薪酬更不容易受到批评,机构股东服务公司(Institutional Shareholder Services)美洲研究部前主管卡罗尔·鲍伊说:“从表面上看,那是赚来的,是理所应当的。”

巨额拨款可以在整个行业中掀起波澜。这是因为上市公司必须在公开文件中详细说明CEO的薪酬。这种透明度是为了控制过度的薪酬制度,但它也使高管们很容易看到竞争对手得到了多少钱,并争取更高的薪酬。

咨询公司Jamieson Corporate Finance的美国主席迈克尔·瑟金,几十年来一直代表首席执行官谈判薪酬,他说:“我从不责怪高管的要价,只要他们真诚地认为这个要价是合理的。最终的薪酬制度还是要看董事会的决定。”

制造人力资源软件的Paycom公司,董事会去年向创始人兼首席执行官查德·里奇森(彭博薪酬指数第10位)提供了一个方案,如果股价在未来十年内上涨超过四倍,就可以获得相当于公司2.7%的股票,这一回报价值28亿美元。

高档家居企业Restoration Hardware向首席执行官加里·弗里德曼(Gary Friedman)(排名第18位)发放了股票期权,如果股价翻一番,他手中的期权将价值2.9亿美元。

就在几周前,摩根大通董事会给首席执行官杰米·戴蒙(Jamie Dimon)发放了价值5000万美元的股票期权奖励,这与他是否再留任五年挂钩。

这三家公司都在文件中表示,这些奖励是为了留住和激励这些人。这三人都已经成了亿万富翁。

当然,不能保证这些CEO能得到部分或全部的回报。巨额薪酬通常都有精心设计的业绩门槛,并且规定如果公司发展不顺利,高管不会得到安慰奖。

但据彭博社报道,去年,随着新冠病毒对全球经济的冲击,数百个董事会放松了业绩目标,或者向高管发放了数亿美元的特别奖励。

加州教师退休系统的投资组合经理艾莎·马斯塔尼说:“公司可能会履行承诺,也可能不履行。”

这个养老基金对包括马斯克在内的许多大型薪酬制度都投了反对票,并经常指出这些公司的绩效目标不够严格。

那么,为什么这么多机构投资者愿意为一个人提供这么巨大的薪酬呢?

机构股东服务公司的前高管鲍伊说:“我称之为FOMOP——害怕错过业绩,没有人想错过潜在的巨大回报,如果这些奖励可能会激励CEO们实现巨大的回报,那么很少有投资者愿意杀死可能下金蛋的鹅。”

前广播公司首席执行官史蒂文·克利福德在2017年出版了一本名为《首席执行官薪酬机器》的书,他说今天的薪酬计划往往奖励那些不过就是运气好的领导人,克利福德说他知道是因为这也发生在了他的身上。

克利福德说:“我在正确的时间出现在正确的地点时,我就是个天才,而当我出现在错误的地方时,我就是个白痴,但是自始至终我都是同一个人。”