彭博社于7月21日报道了加拿大目前存在的高风险贷款比例上升的问题,加拿大央行正考虑为应对这个问题而提升利率,专家们担心这会使加拿大持续攀升的房地产市场崩溃。但乐观者认为市场总体上是健康的,因此无需过度担忧。

有一种奇异的贷款,人们通常将其与2005年左右笼罩美国的鲁莽、冲动的房地产市场联系起来。它只需5%的现金首付,还能3%可以拿回来。甚至还能更疯狂,根本不需要首付。因此,当这些产品,以及类似的产品,开始在惯常谨慎的加拿大金融业中出现时,这引起了渥太华政策制定者的警惕。

今年是加拿大住房大牛市的第25年,这是一个几乎不间断的直线上升,在世界上几乎没有类似的情况。根据彭博经济学的分析,即使在全球房地产价格飙升的时候,也只有新西兰这个主要经济体,有着比加拿大更繁荣的住房市场。经过这么多年的价格上涨,包括自疫情开始以来的21%的激增,数百万加拿大中产阶级都没机会凑齐传统的, 20%首付所需的资金。

在惠特比,一个依偎在安大略湖畔的繁荣的多伦多郊区,这是抵押贷款经纪人谢丽·科比特不断从首次购房者处听到的哀叹。其中一半以上的人选择了允许他们借钱支付首付,或在成交后提供现金返还的贷款。

一年前,这类产品只占她业务的一小部分。

当被问及这是否让她担心时,与加拿大一些最大的银行合作的科比特拿出了一个她引以为豪的统计数字。在她从事这个行业的13年中,并没有一个客户拖欠债务:“在这里是不可能的,我们永远不会看到在美国发生的情况。”

也许,由于加拿大的房地产市场长期以来一直无视地心引力,以至于大部分唱衰者和预言者们在多年错误地预警即将到来的崩溃之后,已经陷入了沉默。事实上,在一些圈子里,相反的担忧已经开始出现:房价将不可阻挡地年复一年地走高,加深不平等,吸走越来越多的资本和劳动力,而这些资源本可以更有效地被用于经济里的其他行业。

然而,风险较高的贷款热潮已经开始削弱三大支柱中最关键的支柱,业内人士反复提到这是房价的坚实基础:即传统、保守的贷款做法。需求上升和供应紧张是另外两根支柱。

加拿大可能仍有一系列法规,以阻止最危险的申请人获得抵押贷款,这是那类在上世纪80年代属于美国次贷类别的人,但今天许多获得贷款的人,正在承担曾经无法想象的债务负担。

加拿大银行行长蒂夫·麦克莱姆(Tiff Macklem)和他的工作人员已经开始公开表示担忧。在其5月份发布的年度金融系统审查中,政策制定者表明了住房贷款质量恶化所带来的风险。

他们指出,借款人依靠更高的融资比例来购买商品是一个主要的忧虑点。报告说,这是 “与未来财政压力有关的最重要的经济因素”。

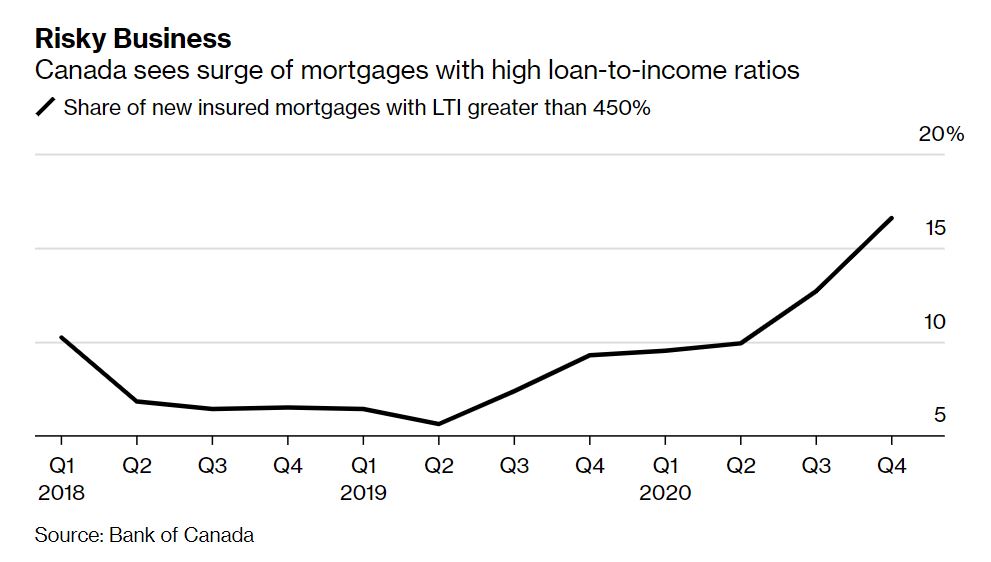

通常这些大规模贷款是由收入相对较低的借款人申请的。具有高贷款收入比的抵押贷款(定义为当本金至少是借款人年收入的4.5倍),在第四季度新投保的房屋贷款中占到了约17%。而两年前,它们只占6.5%。

加拿大银行对贷款人员的单独调查显示,在过去三个季度中,他们每年都放松了抵押贷款条件。

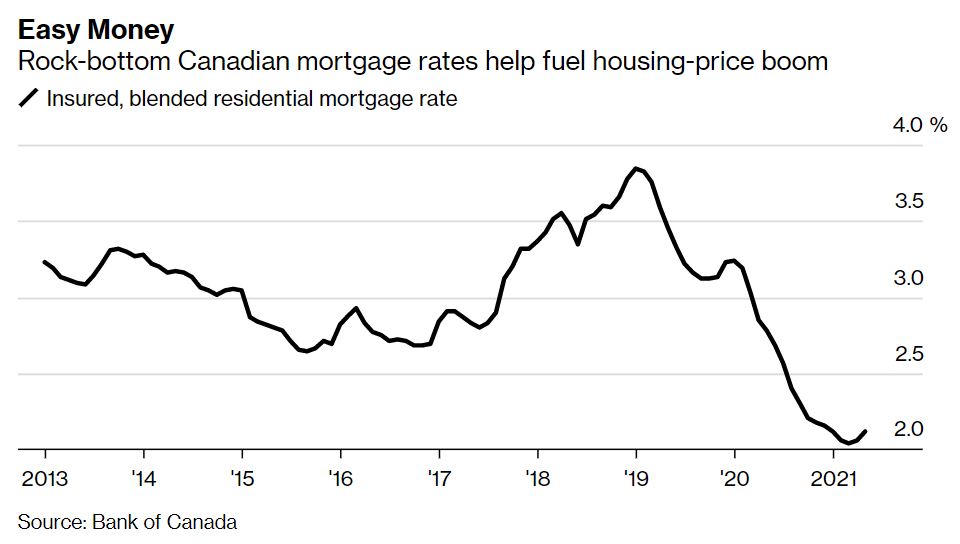

对麦克莱姆来说,通胀率上升和基准利率提高的前景加剧了他的焦虑,这将迅速推高数百万房主的借贷成本,因为与美国不同的是,大多数加拿大借款人的抵押贷款,每五年或在更短的时间内就会重新设定利率。

在麦克莱姆的指导下,加拿大已经成为发达国家中第一批缩减货币刺激政策的国家之一。交易员们现在预计该银行将在未来12个月内开始,会将其基准利率从0.25%上调,并在此后的两年内再提高三次。

大卫·罗森伯格是公开表达加拿大房地产悲观论的经济学者中的一员,他说麦克姆已经抓住了一个关键问题。罗森伯格认为,鉴于通货膨胀率很高,第一次加息可能会比市场预测的更快,这可能最终会推低房价并引发一连串的拖欠事件。

到目前为止,抵押贷款拖欠率仍处于最低水平,约0.25%。

在多伦多经营罗森伯格研究与协会公司的罗森伯格说:“当你看到贷款与价值比率时,很容易就会出现房屋净值为负的情况。”

罗森伯格在金融界声名鹊起,当时他作为美林证券的北美首席经济学家,在美国房地产市场破灭的两年前将其称为泡沫。现在他在提到加拿大市场时再次开始使用这个词。他在接受采访时说:“这是一个巨大的泡沫,一场可以预见的事故。”

西海岸城市温哥华受到全球豪客群体的欢迎,是整个加拿大最昂贵的住房市场。因此,它也是加国许多负债累累的中产阶级房主的家。

乔许·多恩巴尔就是其中之一。

几个月前,他为他的五口之家在兰利郊区(大温哥华地区的一个小镇,距温哥华车程1小时)购买了一套三居室的房子,投入了110万加元(约560万人民币),借了80多万加元,这个数额相当于他在一家IT公司的年薪10万加元的8倍多。

这是一个惊人的债务数额 ,几乎是加拿大银行识别高杠杆借款人的门槛的两倍。即使对于越来越愿意承担风险的贷款官员来说,这也是个令人不安的数字。33岁的多恩巴尔承诺将出租房屋的地下室套房作为收入来源以降低债务比率,他估计每月可多获得约2300加元。

在多次被拒绝后,他找到了一个愿意批准他的贷款申请的信用社。在加拿大,受省级监管的信用社与非银行专业贷款机构和主要银行一样,都愿意承保一些高比率的抵押贷款。

多恩巴尔说:“我们正努力寻找一个真正有创意的解决方案。”

蒙特利尔银行的投资组合经理和投资顾问特里·塞戈,有另一种衡量购房者紧张程度的标准:看她的客户中,有多少人打电话咨询如何能帮助他们的孩子支付首付款。当她在17年前入职时,这是非常罕见的。她说,大约五年前,这些对话的比例有所增长,然后,在2019年左右,突然变得非常频繁。

塞戈说,来自家庭的现金支持通常从1万加元到10万加元甚至更多。在她看来,这种援助往往是她客户的孩子陷入困境的标志。像麦克莱姆和罗森伯格一样,她对利率的上升感到担忧。

赛戈问:“当首付已经被付清,大的贷款额已经下发,而抵押贷款利率开始上升,接下来会发生什么呢?”

当然,也有很多对房市乐观者对这些担忧不以为然。

他们指出,像零首付抵押贷款这样的奇特产品,在所有抵押贷款中仍然只占很小的比例,而且任何首付低于20%的住房贷款都必须有违约保险。这也是为什么近年来加拿大主要银行,由不良抵押贷款所造成的损失微乎其微的部分原因。

更重要的是,他们认为对买房人如乔许·多恩巴尔这类人的担心是错误的。贷款规模并不是决定未来拖欠率的关键指标,借款人的未来收入实力才是。而从各方面来看,加拿大人的工资是健康和稳定的。

多伦多瑞尔森大学教授穆尔塔扎·海德尔认为:“对收入和对现金流的冲击,是对房地产市场的真正威胁,比利率的任何边际变动更甚。”

回来看多伦多郊区,抵押贷款经纪人科比特比以前更忙了。

她说,她的业务去年猛增了60%,今年将再猛增20%。这种增长主要来自于那些被挤出出租市场的人,因为房东们决定在经济繁荣时期出售房产。与其在突然竞争很激烈的租房市场上寻找新的出租房,不如选择冒险买房。但因为房产一上市就有大量的竞标者。这也是促使多恩巴尔做出决定的原因。

科比特说,有客户告诉她:“如果我快要被赶出去了,也许现在正是买房的时候。”

她也承认,这一切感觉有点仓促,“很多第一次购房者并没有准备好。”