Shuli Ren在彭博社发表文章,称对冲基金经理们似乎很难在一个不断上涨的市场中说服客户进行做空投资,然而,恒大是个例外,这家公司受到中国监管的打压,曾经支持它的富豪们自身难保,说服客人做空恒大集团还是相对容易的。

想想对冲基金经理的两难处境吧,如果他所管理的资产只有2、3亿美元,那么他几乎负担不起那间豪华的办公室和运营所需的数位分析师。因此,他必须努力建立自己的业绩记录,并管理20亿至30亿美元的资产。

在这样的规模下,他不得不面临一系列各种各样的问题,为了平衡他大量的多头头寸,有时不得不做空股票,以维持表面的市场中立(毕竟在经营一家对冲基金)。但是,他是如何想出一个好的多空投资组合,既能让他的投资者满意,又能保持优势的呢?(注:多头头寸是指在期货交易中,买入多头(上涨)期货合约后所持有的头寸。)

找到一个令人信服的空头,在他的投资者眼中,不是一件容易的事。在一个不断上涨的市场中,愿意押注做空的公司寥寥无几。

这里面令人难办的部分是什么?例如,如果他推荐马云的阿里巴巴集团控股有限公司,10年左右投资期限的捐赠基金客户可能会回应说,反垄断监管的风波已经尘埃落定,这家公司所有方面都在往好的方向发展。中国的其他科技巨头,如腾讯和美团网,也都是摩根士丹利资本国际新兴市场指数的最大持仓者,最好不要做空被动型基金流动。

但是,还有中国恒大集团,在中国政府收紧不断增加的企业债务之际,这家公司是该国负债最多的房地产开发商。亿万富翁创始人许家印正在努力让企业回到正轨。6月初,恒大与战略伙伴举行的年度会议的背景被涂成红色,看起来像中国国旗,这增加了爱国主义的色彩。

许家印承诺,在本月底前,至少达到中国新的监管借款限额中的一项,即所谓的“三条红线”。他还一直在回购在香港上市的股票,即使它已经跌回了新冠封锁时期的低点。(注:“三条红线”即:剔除预售款后的资产负债率大于70%;净负债率大于100%;现金短债比小于1)

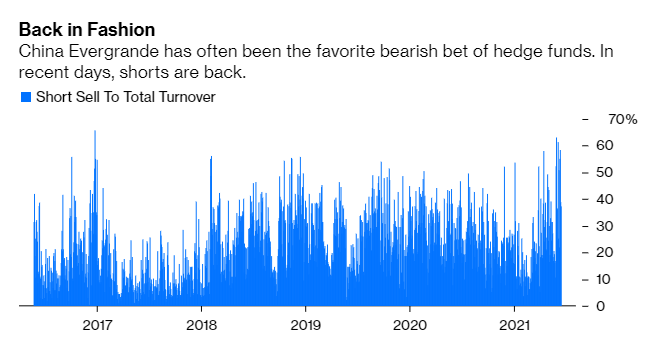

但是,这些都是徒劳无功的事情,尽管许家印做出了种种努力,但如果从股票的卖空量来看,恒大仍然是香港交易所最令人讨厌的名字之一。多年来,对冲基金一次又一次地涌入,押注其下跌。当我们的对冲基金经理向客户解释他的做空策略时,解释恒大的案子是比较简单的。

即使当许家印试图反驳这种看法时,他自己也会陷入困境。在6月的会议上,他与他的商业大亨朋友们聚在一起,表明他仍然有强大的盟友在支持他的帝国。然而,这只能证明他的投资者基础面非常狭窄,从债券到股票发行,从电动车到物业管理企业,恒大一直依靠同样小众的富豪进行融资。

如果有一天,他们中有人决定退出了怎么办?

周三,恒大供应商苏宁电器集团,这个去年秋天帮助许家印避免了现金紧缺的公司,如今自己也陷入困境。据全球信贷市场数据提供者Debtwire报道,其在最后一刻提出将第二天到期的29亿元7.3%的私人债券延期两年。

与此同时,在深圳上市的苏宁易购在一份文件中说,北京法院已下令将控股股东和创始人张近东拥有的股份冻结三年,张近东是许家印的富豪朋友之一。 一个有流动资金压力的朋友,他行动力也是有限的。

这便是解决对冲基金经理所面临困境的部分答案。