文/Megan茗君

提到房产交易,绝大部分人都会想到要去找房产经纪人。在美国,大约90%的房产交易通过经纪人进行,然而,就在这剩下的10%市场份额中,有一种趋势却在近几年逐渐崭露头角: iBuying,线上快速房产交易服务。

运作iBuying的公司通常被称为iBuyer。房屋的卖方可以直接找到iBuyer为自己的房屋进行定价。与传统的线下房屋勘察与定价方式不同,iBuyer会基于大数据和机器学习算法等技术对房屋进行线上快速定价,并于数天之内给出购房offer,直接以现金买下房屋。成交后,iBuyer将对房屋进行简单的修缮并再次挂牌出售。

iBuying这一商业模式的鼻祖公司是美国旧金山的科技企业Opendoor。Opendoor成立于2014年,曾于2018年获软银投资,至今仍是行业内市场份额最大的玩家。业内第二名则是已成立了15年、于2019年入局线上房产估值的Zillow。

2020年的疫情曾让iBuyer们遭受了上半年的阵痛,而下半年美国房市的回暖又给予了行业新的转机,与此同时,资本市场也表现出了对iBuying这一新兴商业模式的追捧。

去年9月,Opendoor宣布通过SPAC(特殊目的收购公司)借壳上市,消息一经宣布其“壳”公司股价便大涨超30%;12月,Opendoor正式上市,市值约170亿美元,较其2019年最新一轮融资估值翻了超4倍;如今Opendoor股价上涨已超100%。而Zillow自去年年初至今股价也已大涨约270%。

iBuying这一商业模式真的有这么大的吸引力吗?它的盈利能力究竟如何,又有哪些风险?在各类传统线下业务逐渐线上化的今天,iBuying是否真的会取代房产经纪人、变革房产交易市场呢?

在线房产交易是“赔本赚吆喝”?

Opendoor在去年11月的路演报告中提到:房产交易是美国最大且尚未受到外部力量变革的市场。

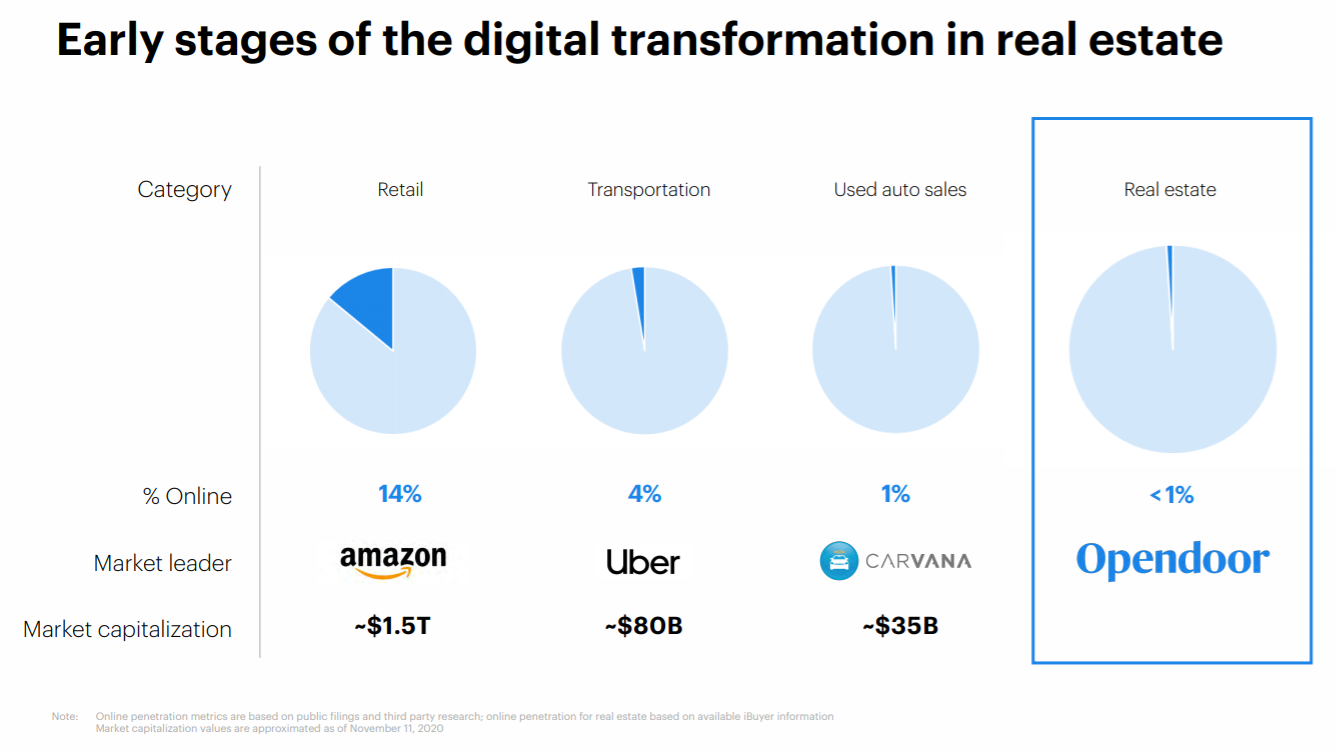

美国约有68%的人拥有房产,每年约有500万套房屋交易,总交易额为食品交易额的1.6倍、二手车交易额的两倍。相比于其它领域,房产交易市场的线上化比例很低,不到1%。二手车交易市场线上化率约为1%,行业领军企业Carvana市值约300亿美元;出行领域线上化率约4%,领军企业Uber市值约500亿美元;零售业线上化率14%,领军企业Amazon市值1.5万亿美元。以这一逻辑来说,领导房产交易行业线上化的Opendoor成长潜力是极大的。

与此同时,作为房产交易市场的主要促成者,房产经纪人的数量达200万,但是活跃度和交易量参差不齐,其中66%的经纪人年成交量不到15笔,28%的经纪人是兼职。iBuying商业模式正是要将这一潜力巨大且碎片化的市场整合化、平台化。

传统的房产交易过程通常复杂且冗长:卖方需要经历找经纪人、修缮房屋、安排看房活动、交易谈判等多个步骤才能最终成交。然而,如果卖方选择iBuying服务,则通常会在1-2天内就获得iBuyer给出的房屋报价,短时间内完成全现金交易。

Opendoor估计,当卖方选择传统房产交易模式时,其付出的总成本(经纪人佣金、房屋修缮费、时间成本等)将达到交易额的12%左右,而当选择iBuying模式时,卖方仅需付一次性佣金。通常来说,iBuyer向卖方收取的佣金比经纪人高,一般超过6%,但对于一些急于卖方或不喜欢冗长流程的卖家来说,这笔佣金仍然划算。

那么iBuyer在交易中又是如何赚钱的?

美国科罗拉多大学房产科技研究者迈克·德尔普雷特(Mike DelPrete)分析了Opendoor和Zillow两家公司在2018-2019年期间的绝大部分交易,发现两家公司给予卖方的报价平均与房屋市值相差无几,而公司在买下房屋之后的再出售售价与购买价之差约为3%,意味着除去公司花费的房屋修缮费和时间成本外,房屋本身的再出售几乎不带来任何盈利。

因此,iBuyer的盈利来源主要就是向卖方收取的一次性佣金,但普遍来说,iBuying目前仍然是一笔不赚钱的买卖。

Zillow近期公布了去年第四季度与全年业绩报告,显示其iBuying业务收入已经占到总收入的一半以上,约171万美元,但这一业务线的税息折旧及摊销前利润就已为负值。相比之下,公司的另两条主要业务线:互联网与媒体,及房贷业务的税息折旧及摊销前利润都是正值。据Zillow自己测算,在扣除利息、营销等成本后,它每卖出一套房子,亏损约1375美元,全年Zillow共卖出5337套房,iBuying业务的亏损超700万美元。

Opendoor作为去年年底刚上市的公司,目前尚未公布具体的盈利数据,但从其去年年底公布的路演报告来看,公司成立至今仍未盈利。2019年,Opendoor卖了18799套房,公司总收入约47亿美元,税息折旧及摊销前利润率为-4.6%,公司预测2020年仍将继续亏损。

因此,从iBuying业务的盈利逻辑及公司财务数据来看,这一商业模式的盈利前景并不大,目前为止各公司的业务线仍需依靠大量资本投入来支撑。

除了利润率低之外,iBuying这一商业模式还有一项潜在风险:库存压力大。

iBuyer直接用现金从卖方手里买下房子,意味着把房子直接变成了自己的库存,一旦房市下行,iBuyer必须承担库存积压的风险甚至现金流周转的问题。

2020年的新冠疫情就是对iBuying行业的一个压力测试。对于像Opendoor这样绝大部分业务集中在iBuying的公司,疫情带来的市场降温的打击是巨大的。去年3-6月,Opendoor停止了房屋收购,并于4月宣布裁掉超三分之一的员工。2020年上半年,Opendoor因暂停业务,库存较前一年同期下降约80%。

对于Zillow这样以在线房屋估值及广告业务起家的公司来说,疫情的打击相对较小,其去年未宣布裁员计划。另一家老牌房产经济公司Redfin目前iBuying业务占其收入约三分之一,疫情期间宣布裁员7%。

因此,无论从盈利和风险角度,iBuyer们都很难全部投入这一业务。那么,为何iBuying还是在近年来吸引了众多创业公司、老牌房产公司及资本入局呢?

线上仅是引流,房产交易还是离不开“人”

Zillow 2019年曾披露,其仅购买了提出iBuying需求的2.5%卖家的房屋,大部分提出需求的卖家都只是在试探价格,而Zillow也会将其余不符合公司收购要求的房屋转交经纪人挂牌出售。Zillow表示,iBuying业务不会成为公司的盈利引擎,而是帮助公司识别潜在的卖方,并为盈利能力更大的房贷业务进行引流。

即便是以iBuying业务起家的Opendoor在经历了疫情的冲击后也开始更积极拓展业务线,以分散自身单一业务的风险。在官网上,Opendoor称自己为全方位服务的房产公司,在iBuying交易过程中,Opendoor也为客户提供贷款、保险等服务。

因此从目前的市场状态来看,iBuying尚无法构成变革传统房产交易市场的力量,而更像是房产交易进行线上化试探的一个小触角。目前,iBuying的成交额仍然仅占美国整个房产市场成交额的1%左右。

从长期来看,房产交易能够像股票交易那样做到全面线上化、房产经纪人会被计算机取代吗?

戴维·埃克(David Eyke)是一名从业超20年的美国房产经纪人,并曾从事产权顾问与房贷发放业务,他对于iBuying这一商业模式非常看好,认为其可以做到大规模去中介化。

埃克认为,房产的过户最终是由产权公司和银行完成的,完全可以跳过经纪人。与此同时,经纪人的存在也一定程度加剧了市场的炒房风潮:埃克从业数十年,曾目睹不少经纪人为了获得佣金和回扣去怂恿客户购买超出自身购买能力的房子,并给客户介绍高利息贷款。经纪人的逐利行为是房产泡沫的“始作俑者”,而机器和算法驱动的房产交易则会让房价更理性、交易过程更便捷。

然而,也有不少人坚持认为,房产经纪人在交易过程中不可缺少,经纪人能够为客户提供更个性化、专业化的咨询服务,同时将房屋的定价完全交由机器是草率的。

凯瑟琳·奎兰(Katherine Quinlan)曾在加利福尼亚、佛罗里达、俄勒冈几州从事小型房产投资业务长达五十年之久。在没有计算机的时代,奎兰就开着车四处看房、验房、谈价。在收购房屋后,奎兰通常会花几个月甚至几年时间修复或重塑房产,再转手出售。这一精细化的调研和房屋修整工作必须由人来完成。

奎兰表示,没有人会喜欢房产经纪人,因为他们的报酬往往过高,然而,经纪人也有宝贵的价值:只有人能够发现一个社区或建筑的复杂性,仅仅依靠无人机或算法无法把握这些微妙的特征。

“任何认为APP可以代替人工的人都是痴心妄想……如果你不喜欢自己做实地研究,那么否认他人的研究工作并为自己赚取短期利润一定不会是一个好的商业模式。” 奎兰说。

房屋卖家查尔斯·尼尔森(Charles Nilsen)也用自己的卖房经历说明iBuyer实际很难通过算法去了解房屋的真正价值。尼尔森曾在两年前将房子卖给了一家iBuyer,对方第一次的报价低于房屋市值,在尼尔森拒绝报价后,他接到了从美国另一边打来的iBuyer工作人员电话,对方给了他一个超出预期的报价。尼尔森听到报价后才惊讶地发现,这个iBuyer一定不了解本地市场,只是依靠数据来进行房屋定价。

尼尔森接受了报价,随后发现来进行房屋检查的工作人员也仅仅是例行公事,并未发现房屋一些明显的问题。在交房之后,iBuyer花了仅不到两周就将房子重新修整好挂牌出售。而在挂牌一年后,尼尔森发现这套房子仍然没有卖出去。

从这些经历中,我们可以发现,或许理论上来说任何资产的交易都是可以被很大程度线上化、跳过人工中介,但是房产交易的复杂性及涉及金额的巨大决定其线上化的过程一定更为漫长和艰难。

即便是iBuyer们也不敢马上摆脱房产经纪人。iBuyer被经纪人抓住的“命脉”主要来自买方。2017年,Opendoor就上线了买方可以根据房屋定价一键购买的选项,但之后公司发现,很多来浏览房屋与接洽的还是经纪人:大部买家仍然习惯让经纪人出面去进行价格谈判,而不习惯像网购日用品一样一键购买房屋。

因此,iBuyer仍然需要维持和经纪人群体的良好关系,以扩大自己房屋库存的销售渠道。2019年,Opendoor表示因其业务受到经纪人群体“喜忧参半”的接受,它将推出了一项经纪人合作计划,将一些客户推荐给合作经纪人,并与经纪人进行房屋挂牌共享。在网站功能设计上,Opendoor也将为经纪人开辟更专属的角色。

因此,在短期内,房产交易很难像零售业或股票交易一样被大规模线上化,而房产交易买卖双方信息与诉求的不对称性,也决定目前iBuying只能将交易过程“半线上化”:据Opendoor披露数据,其卖方已有约90%不通过经纪人而是直接和Opendoor进行交易,但买方则仍更习惯于依靠经纪人代理。

Zillow的CEO里奇·巴顿(Rich Barton)认为,房产交易行业的特点决定了其很难被完全线上化。对于绝大部分人来说,房产交易是很低频的事件,同时涉及的金额巨大,人们很难完全把这一交易托付给机器完成。

房产科技研究者迈克·德尔普雷特也认为,利用互联网和计算机科技简化房产交易是可行的,但是相比其它行业(如股票交易)需要花费更长时间,因为房产交易相比股票交易金额更大、过程更复杂。

房产经纪公司Compass的高级顾问伦纳德·斯坦伯格(Leonard Steinberg)则表示:“每个进入房地产领域的科技公司迟早会意识到,房地产这个与人们的家息息相关的行业一定需要人的参与。”

目前,包括Opendoor、Zillow在内的iBuyer们虽然长远目标仍然是将房产交易市场大规模线上化、平台化,但短期之内也还是必须保持和房产经纪人们的良好关系。

目前的iBuying的商业模式更像是针对卖方的线上化、而针对买方的半线上化。据Opendoor披露数据,其卖方有90%是未通过经纪人直接向Opendoor出售房屋,但是iBuying的买方则仍然有很多是通过经纪人代理。iBuyer如果想直接撇开经纪人,将会失去很多库存房屋挂牌的机会。

不过,iBuying这一商业模式如今的不成熟仍不妨碍资本市场的热情,尤其在美国房市升温,且疫情下投资者也对于这些线上化、无接触化的新科技更有兴趣的时候,相关的行业玩家仍然在资本市场上赚得盆满钵满。

从短期来看,我们或许可以预见,不论是iBuyer还是传统的房产经纪公司都会变得越来越相似:双方都会积极拓展线上与线下更多元化的房产业务及获客渠道,而iBuying本身将成为公司引流及获取销售线索的触角,这一商业模式本身的盈利能力和市场定位仍需要更长时间才能明晰。

参考资料:

https://www.opendoor.com/w/wp-content/uploads/2020/09/Opendoor-overview-investor-presentation.pdf

https://s24.q4cdn.com/723050407/files/doc_financials/2020/q4/Exhibit-99.3.pdf

https://www.wsj.com/articles/ibuying-is-really-about-selling-11592564400?mod=article_inline

https://www.wsj.com/articles/zillow-opendoor-pay-close-to-market-value-for-homes-study-says-11573564580?mod=article_inline

https://www.wsj.com/articles/coronavirus-tests-viability-of-home-flipping-ibuyers-11586430003?mod=article_inline

https://www.wsj.com/articles/opendoors-window-appears-to-be-closing-11610539200?page=1