据CNBC报道,随着华盛顿在经济刺激政策问题上的争吵,债券市场已经在指望会有大量的财政支出和经济反弹。在极端情况下,可能会有通胀上行的风险。

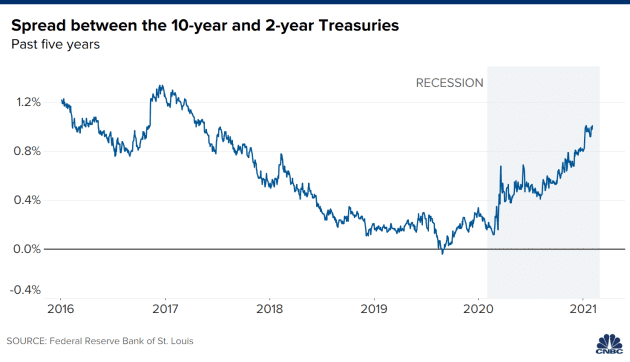

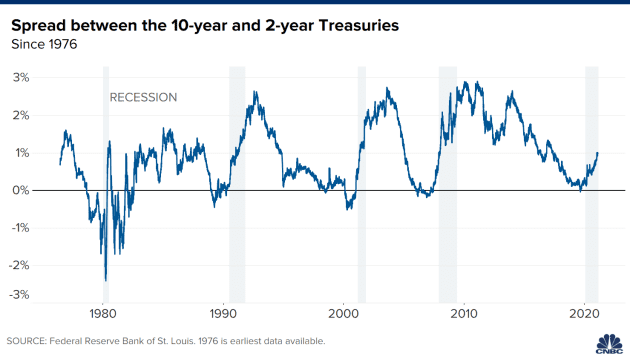

债券市场正在关注的指标是国债收益率曲线,或者说是不同期限利率之间的差异,现在该曲线正处于其自2017年5月以来最摇摇欲坠的水平。

曲线变陡通常被视为经济、股市和企业盈利的积极信号,而曲线变平则是经济出现疲软的讯号。

在这种情况下,从两年期的收益率来看,现在是0.11%,10年期收益率则是1.12%,利差是1.01,并且还随着10年期收益率的上升而逐渐走高。但利率走势的价格走向正相反。

对此,摩根士丹利投资管理公司中全球固定收益团队的宏观策略主管吉姆·卡隆(Jim Caron)称,“这种趋势是被一个事实所驱动的,即政策,财政和货币是允许有更长时间来实现更强劲的经济增长的,同时在此期间还不会有美联储方面的阻碍,因而这基本上是允许经济周期能进一步延展至未来的。”

他补充道,人们有通胀上升的预期,而这眼下正在被市场定价,“其实就是需要有经济繁荣的趋势,并让政策支持这种状态。这也就是曲线变陡的驱动主因了。”

此外,美国银行的美国短息策略主管马克·卡巴纳(Mark Cabana)表示,对新冠疫情的所抱有的一些悲观情绪的解除、以及疫苗的推出,也是造成曲线变陡的一部分原因。他解释说,“对下行风险的密切关注可能正在慢慢消退,谁也不知道6个月后到底会怎样发展,但我认为市场正意识到,最坏的情况也并非那么严重。”

而卡巴纳表示,美国银行最近将10年期的收益率预测从1.5%上调至去年年底前所表现出的1.75%。他评论说,“这是由于银行相信会出台相关的财政刺激措施,这将会对经济增长起到很重要的支撑作用,”并补充说,“这也将改善长期增长和通胀预期,并且随着时间的推移,市场将减少对下行风险的关注,转而关注上行风险。”

新冠封锁政策解禁,再添支持

另一方面,市场也还在关注拜登政府所提出的1.9万亿美元(约合12.3万亿元人民币)的新冠救济方案,预计该方案将以缩减的形式获得批准。尽管如此,据估计,后续还将会有更多的支出,而且是在近期9000亿美元(约合5.8万亿元人民币)的新冠方案基础上所提出的。

对此卡隆表示,“是一万亿还是超过一万亿?反正估计就在这附近,这些救济支出都会在这一年内获批,我们有望市场能出现良好的经济增长态势,但我们明年也同样需要这样良好的经济发展。”

他补充道,“我们的目标是缩小产出差距,这样我们就能弥补去年的损失,恢复原来的增长趋势。(不管何时通过)这一轮刺激政策都不会是最后一次。”

不过,卡巴纳表示,市场还尚未对该支出会带来的预期债务增加进行定价,而是在对救济措施的潜在经济影响进行定价。

其他改善的迹象

与此同时,Leuthold集团的首席投资策略师詹姆斯·保尔森(James Paulsen)称,收益率曲线变陡与其他显示经济改善的数据相吻合。

他表示,“我认为这是有关经济复苏的一个相当不错的信号,”并补充道,“我个人认为,我们今年的国内生产总值可能会有6%到8%的增长,而通胀会是其中的一部分。”

保尔森称,如果通胀过热,就可能会演变成股票发展的负面因素,因为它会通过压低利润率来压缩企业的盈利。

本周三(2月3日),作为财政部市场衡量通胀预期的指标,5年间盈亏平衡的通胀率为2.30%,达到了自2013年4月以来的最高值。这也意味着市场专业人士预计未来五年的平均通胀率为2.3%。该指标将5年期的国债收益率与相同期限的国债通胀保值证券(TIPS)的票据进行了比较。

基于此,Bleakley Advisory集团的首席投资官彼得·博克瓦尔(Peter Boockvar)分析道,“与利率的位置相比,这算是一个很高的数值,但问题是,市场是否开始关注到这一点。不过很明显,它还没有开始在意。因而我认为这才是最大的风险。”

美联储方面表示,将长期保持低利率,继续购买债券,并允许通胀率在一个平均区间内有所波动,而在不触发加息的情况下,通胀率有可能升至2%的目标值之上。

对此,卡巴纳表示,美联储将把通胀预期上升视为积极因素。他进一步说,“这是在告诉你这就是美联储想要设计的升息类型。对增长和通胀的预期要更高才行。如果问美联储如何看待这个问题,我觉得他们会认为这是一种健康的陡峭化趋势。”

此次曲线发展与上次有何不同

有债券策略师表示,这次的财政政策将有助于使曲线变陡。上一次两年期和10年期的收益率之间的利差达到这个水平,还是在特朗普刚刚入主白宫几个月的时候,当时市场还在预期会减税。

然而,那时两年期收益率显示为1.26%,10年期则为2.27%,收益率曲线也从较陡峭的水平逐渐趋于平缓。

富国银行(Wells Fargo)的利率策略主管迈克尔·舒马赫(Michael Schumacher)曾对此感叹说,“美国的经济终于从金融危机中恢复过来了。现在人们在考虑看涨的经济政策。估计还会有更多的增长迹象的,而人们也在纷纷谈论美联储的紧缩政策。”

摩根士丹利的卡隆表示,曲线通常不会随着较长端利率(也就是指10年期及以上的利率)的上升而变陡。但当它一旦发生时,往往会伴随着市场的负面发展阶段。

这是因为当长端利率上升时,美联储通常会准备加息,而这必然将拖累经济。另外,卡隆还表示,这次美联储将按兵不动,而美国政府很可能会有所开销,来帮助上升的经济趋势更上一层楼。